Избранное трейдера Вивальди

Как правильно покупать акции на просадке

- 30 ноября 2021, 13:34

- |

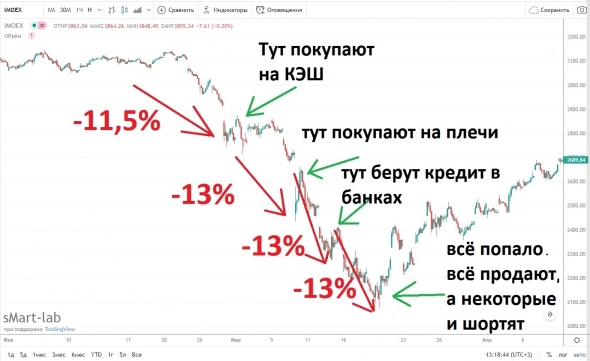

Вот когда нужно покупать акции, которые мы все давно хотели купить.

Цена акций падает, инвесторы нервничают. Как правильно покупать акции? Вот вам пример 1 квартала 2020 года:

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 72 )

Новый хайп в крипте. Что такое NFT?

- 30 ноября 2021, 11:16

- |

Мир крипты и блокчейна бурно развивается и порождает новые цифровые продукты. В 2021 году очередной буст породили NFT. Попробую простым языком описать, что это такое.

Rainbow Cat, который представляет собой gif-изображение летящего кота, был продан почти за 700 000 долларов.

Представьте, вы пришли на барахолку и увидели редкую вещицу с интересной историей. Продавец рассказывает вам цветастую историю о ее происхождении и бывших владельцах, чем набивает цену. Но как проверить его слова? Да, к вещице прилагается красочный буклет, но реально ли все, что в нем написано?

NFT-токены — это, так называемые, невзаимозаменяемые токены, своего рода цифровые сертификаты, которые подтверждают право владеть цифровым активом, Например, картинкой, файлом, программой и так далее.

Появление подобных смарт-контрактов — результат применения блокчейна Эфира (Etherium). В общем, такой сертификат фиг подделаешь. Благодаря NFT за цифровым объектом навсегда закрепляется история его владения. Проверить сертификат можно в любой момент в общедоступной системе блокчейна.

( Читать дальше )

Казмунайгаз и Татнефть будут производить бутадиеновый каучук, создают СП, стоимость проекта $1 млрд

- 30 ноября 2021, 09:38

- |

«Доли КМГ и „Татнефти“ составляют 25% и 75% соответственно.

Планируемая мощность предприятия составит до 180 тысяч тонн бутадиена и бутадиеновых каучуков в год.

Предварительно стоимость проекта оценивается в сумму около 1 млрд долларов США и стороны рассматривают варианты финансирования проекта, в том числе за счет заемных средств.

Запуск производства запланирован в 2026 году на территории свободной экономической зоны „Национальный индустриальный нефтехимический технопарк“ в Атырауской области Казахстана.

Сырье будет поставляться с Тенгизского и Королевского месторождений Казахстана.

Готовую продукцию будут направлять на шинный завод в Карагандинской области, а также на экспорт в страны Европы, Россию, Китай, Турцию и другие.

fomag.ru/news-streem/kazmunaygaz-i-tatneft-sozdali-predpriyatie-po-proizvodstvu-butadienovykh-kauchukov/

⚡️ Обзор отчета Норникеля по РСБУ за 9мес2021 и взгляд на дивидендную политику

- 30 ноября 2021, 09:35

- |

📊Ключевые показатели за 6м2021 по МСФО / 9м2021 по РСБУ / Динамика РСБУ г/г (в млрд руб):

Выручка 665 / 602 / -9,1%

Чистая прибыль 316 / 331 / +70%

Чистый долг/EBITDA = 0,63

💵 Ранее у компании было достаточно много проблем, в том числе затопление рудников Октябрьский и Таймырский, авария на обогатительной фабрике, из-за которых она сократила производство, что и привело к снижению выручки за 9 месяцев. Потому важно понимать, как у компании обстоят дела с темпами восстановления производства в третьем квартале, относительно предыдущего.

Объем производства (тыс. тонн) кв/кв

◽️Никель 33 ➡️ 51 (+55%)

◽️ Медь 81 ➡️ 115 (+42%)

◽️ Палладий 0,54 ➡️ 0,58 (+9%)

◽️ Платина 0,13 ➡️ 0,14 (+8%)

В целом, проблемы производства практически решены, компания прогнозирует, что производство меди и никеля выйдет на уровень «до аварий» уже в 4 квартале 2021 года, а производство остальных – в начале 2022. По итогам 2021 г. ожидается выручка на уровне

( Читать дальше )

Какие брокеры проводят поставку акций по фьючерсам на Мосбирже ? (ВТБ брокер продаёт принудительно в день экспирации)

- 30 ноября 2021, 06:36

- |

Тинькофф Банк - ложка дегтя в череде успехов

- 29 ноября 2021, 19:28

- |

Рекордсменом на российском рынке в 2021 году скорее всего станет банковский сектор. Хотя рано говорить, тут еще надо до НГ дожить. Однако банки действительно получили апсайды в виде расформирования резервов. О них мы еще поговорим далее, а пока к результатам желтого банка.

За 9 месяцев 2021 года Тинькофф Банк получил чистых процентных доходов в размере 117,9 млрд рублей, что на 23,6% больше, чем годом ранее. Комиссионные доходы банка увеличились почти в 2 раза до 58,5 млрд рублей. Страховой бизнес компании продолжает развиваться. За отчетный период доходы выросли на 16,6% до 16,2 млрд рублей.

Немного расстроили операционные расходы, которые за 9 месяцев увеличились на 62%. Однако это с лихвой компенсировал роспуск резервов. Они за отчетный период составили 14,7 ярдов, против 33 годом ранее. В итоге чистая прибыль компании увеличилась на 46,7% до 46,8 млрд рублей.

Стабильные результаты Банка заметны по всем направлениям бизнеса. Центробанк внес Тинькофф в перечень системно значимых финансовых институтов страны, что говорит об успехах руководства. Тинькофф в тройке лидеров и этот результат имеет все обоснования в цифрах.

Но давайте навернем ложечку дегтя

Дорого, очень дорого выглядят акции банка в моменте. За 2021 год бумаги взметнулись на 260% вверх и скорректировались на последней просадке незначительно. Для наглядности я взял 4 крупнейших банка США (Bank of America, Citigroup, JPMorgan и Wells Fargo) А также 3 наших (Сбер, ВТБ и БСП). Подробности на скрине ниже.

( Читать дальше )

Купил акций в кредит на 5.000.000 рублей

- 29 ноября 2021, 11:28

- |

Инвестирую в российский фондовый рынок 5 лет, и только по максимально пассивной стратегии, спекуляциями не занимался никогда, а тут вот решил попробовать. К тому же провалился что-то осенью в депресняк, хочется какого-то адреналина.

Я пережил пока всего один кризис в 2020 году, чтобы понять как работает во время него психика и что надо делать. Хоть в истории и смотрел на графики 2008 года, но изучать прошлые события и переживать самому — совсем разные вещи. В 2020 я поменял облигации на акции уже летом, когда они частично отросли, хотя это тоже дело хорошую прибыль, но дно я сильно пропустил, т.к. не понимал на что опираться при принятии решений.

Сейчас же решил опираться на дивиденды. Итак, что я сегодня купил:

ВТБ

Купил акций ВТБ на 1кк по 0,047575 рублей.

По прогнозам дивиденды ВТБ за 2021 могут составить 0,0062 рубля на акцию, а это к моей цене покупки аж 13%.

Почему так много? По-первых, рынок сейчас упал из-за очередной напряженки с Украиной и США, а также из-за нового штамма Ковида. Во-вторых, ВТБ в 2020 году выплатил дивидендов лишь 10% от чистой прибыли, а за 2021 год обещают выплатить 50% от чистой прибыли. Видимо рынок пока либо не очень в это верит, либо просто еще не адаптировался к этой информации. Соответственно, ближе к дивидендам цена акции должна будет сильно вырасти, потому что такой гигантской дивидендной доходности в 13% не бывает, еще и от госбанка, а не от шарашкиной конторы. Даже если ДД прийдет к 8%, то для этого цена акции должна вырасти на 60%.

( Читать дальше )

Полный провал ПИФ РФ (подробности внутри)

- 29 ноября 2021, 11:19

- |

Решил сравнить "успехи" ПИФ в России с результатами индексного фонда за 5 лет. Т.е. рассматриваем два сценария: 1. пять лет назад мы доверили свои деньги одному из ПИФ, 2. просто купили паи индексного (ММВБ) фонда (FXRL,VTBX,SBMX и т.д.). Стоит оговориться, что пять лет назад был доступен лишь FXRL.

Итак, замечательно что у нас есть сайт: investfunds.ru

Заходим, кликаем «Фонды», далее «Рэнкинг ПИФ по доходности», ставим фильтр — 5 лет: Рэнкинг ПИФ по доходности

Видим, что из российских фондов лидером является: "ВТБ — Фонд Металлургии"

c результатом 216,98% (29.10.2016 — 29.10.2021) и т.д. по убывающей. Всего в таблице присутствует

( Читать дальше )

Правила Олега Клоченка

- 29 ноября 2021, 09:35

- |

Решил, что надо часть средств переводить в инвестирование. (Спасибо smart-lab.ru/blog/727985.php и автору текста capital-gain.ru/)

Посмотрел первый вебинар на эту тему (скорость 1,5х). Советую.

Тезисы:

-ожидаемая доходность 20% годовых.

-поступающий доход в виде купонов и дивидендов вкладывать в облигации, если доходность облигаций выше, чем по дивиденд. акциям.

-ежемесячный доход от инвестирования должен быть в 1,5 раза больше ваших месячных трат, чтоб 0,5 обратно откладывать в капитал.

-рекомендует читать книги Грэхема.

-избегать акции, которые НЕ показывают, как растет прибыль в течение 3х лет, особенно если «на дворе» низкая инфляция.

-один из способов искать компании- динамика прибыли за 3-4года.

-покупайте неубиваемые бизнесы. «покупайте то, что знаете».

-стремлюсь, чтоб моя доходность была чуть выше, чем в банке. Не нужно космических доходностей.

-Понимайте, что цена денег- это ставка кредита овернайт на цб рф или офз3-5лет

-акцию из портфеля продать-если прибыль падает несколько лет

( Читать дальше )

Вячеслав Бердников: Инвест Секреты #7

- 28 ноября 2021, 15:08

- |

В субботу удалось пообщаться в голосовом чатике с Вячеславом Бердниковым — профессиональным аналитиком, финансистом, CFA и частным инвестором.

Понимаю, что видео/аудио на смартлабе — это неочень популярная штука и всем подавай текстовку, но если кому будет интересно — welcome!

Обсудили инвестиционную стратегию, текущие инвест идеи и философию инвестиций.

Таймкоды:

00:00:00 — В двух словах о себе

00:02:10 — Проект «Долгосрочные инвестиции»

00:13:00 — Зависимость рентабельности мат. активов и EV/EBIT

00:20:45 — Табличка с целевыми ценами

00:26:45 — Таттелеком и письмо к менеджменту

00:38:25 — НКНХ: риски, Сибур, удвоение производства

00:48:15 — Газпром: рынок газа и дивиденды

00:51:25 — Полиметалл, Полюс и золото

00:54:35 — Ен+: оценка Русала и Норникеля

00:56:30 — НМТП

00:57:50 — Как действовать при распродажах и панике на фондовом рынке

01:04:25 — CFA: как получить сертификат и причем тут Бенджамин Грэм

01:10:40 — Технический анализ для финансиста

01:12:30 — Математический подход и нейронные сети на фондовом рынке

01:21:15 — Концентрация портфеля

01:24:45 — Майкл Бьюри и короткие позиции при инвестициях

01:28:30 — Какими ресурсами Вячеслав пользуется регулярно

01:31:00 — Топ-3 книги по инвестициям

01:32:00 — Чего не хватает для повышения качества принимаемых инвест решений

01:33:20 — БЛИЦ

01:34:40 — Главный инвест совет

Спасибо за внимание.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал