Избранное трейдера igotosochi

Так все-таки, доллар или рубль?!!

- 16 января 2024, 07:23

- |

Часто встречаем мнение, что не за чем в России считать в рублях. Надо в долларах! Что инфляция Росстата отстает от фактического подорожания машин, стройматериалов, да даже корма для котят. Все, что имеет импортное происхождение – растет за долларом. Все отечественное – дорожает за импортным. Разбираем на цифрах за последние 10 лет: доллар, или рубль

Картинка отсюда

На примере двух подружек Маши и Кати: первая верит Герману Грефу, Эльвире Сахипзадовне, Антону Силуанову – такие публичные и влиятельные люди не могут ошибаться. А Эльвира Сахипсадовна и вовсе печатает рубли – она уж точно знает, что с ними будет. Поэтому Маша уверена в силе рубля и даже завела традицию – каждый год после новогодних праздников открывать новый вклад на год. Ставки в рубле всегда выше, чем в иностранной валюте, поэтому точно не проиграешь.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 92 )

Портфель облигаций для моей бабули

- 15 января 2024, 08:04

- |

Диверсифицированный, доходный, надежный, и максимально простой

Картинка отсюда

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! А сегодня мы составляем портфель для бабушки

---

Портфель для бабули – задача не простая. Нужно подумать сразу о многих вещах:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

Я уже писал, что моя бабуля выбрала приложение Тинькофф, т.к. ей понравилось удобство: многие вещи даже для нее интуитивно понятны. Для себя я отметил, что магия для нее в удобном поиске. Если в ВТБ чтобы найти М.Видео нужно написать «МВ Финанс», то Тинькофф поймет и «Мвидео» хоть с точкой, хоть без точки.

Моя бабуля не активный трейдер, поэтому тариф у нее базовый, с комиссией 0,3% за сделку. Для совсем краткосрочных бумаг это много, поэтому мы будем подбирать облигации больше, чем на 1 год. К тому же, бабуля верит прогнозам аналитиков.

( Читать дальше )

Восстановление авторынка, новые облигации, кубышка СургутНефтегаза, и признание в любви Тинькофф Инвестициям

- 14 января 2024, 09:02

- |

🚗Авторынок

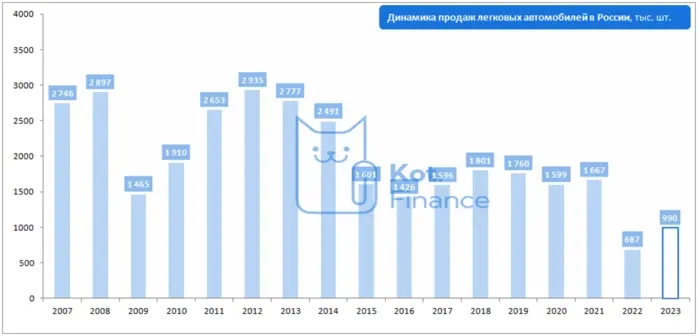

Рассмотрели и обсудили падение авторынка в 2022 и восстановление как феникс из пепла в 2023. Доля китайцев выросла с 7 до 40%. Лада тоже увеличила долю рынка с 21 до 32% и даже презентовала машину с автоматом.

( Читать дальше )

ТОП-5 самых доходных облигаций с высокими кредитными рейтингами: выпуски от 20 до 34% годовых

- 13 января 2024, 09:03

- |

Говорят, доходность ходит рука об руку с риском. Так ли это? В нашей подборке кредитные рейтинги начинаются с А- вплоть до ААА. А доходность от 20 до почти 35%. Разбираемся, есть ли подводные камни…

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний, ищем 💎 среди 🚮. Мы уже рассмотрели Делимобиль, Мвидео, Сегежа, Контрол лизинг, Азбука вкуса. Есть и экзотика: Истринская сыроварня, сеть кофеен Kuzina, и многие другие.Сегодня у нас особенный выпуск: подборки облигаций

--------------------

В рейтинговой шкале Эксперт РА компании с рейтингом А, АА, ААА характеризуются, как умеренный, высокий, и высший рейтинг кредитоспособности. A- и AAA принципиально отличаются, но это 7 высших ступеней из 22.

Такие компании не относятся к ВДО (высокодоходным и рискованным), но по каким-то причинам именно сейчас они дают самую высокую доходность.

( Читать дальше )

Топ-10 облигаций на 2024 год от экспертов РБК с доходностью до 16%

- 12 января 2024, 07:36

- |

Продолжаем смотреть, как снег падает за окном и что рекомендуют эксперты в облигациях. На этот раз снова отличились в РБК. В конце прошлого года они уже давали свои рекомендации, на этот раз список обновился. Дело в том, что и цены сильно скорректировались на ожидании смягчения ДКП, и предпочтения имеют право меняться.

Параметры: рейтинг эмитента от A- и выше, постоянный купон, дюрация от полугода до трёх лет, без оферты, с амортизацией и без.

При высокой ключевой ставки можно получить в бондах хорошую доходность, но палка о двух концах говорит также о том, что эмитентов нужно выбирать максимально тщательно, поскольку рефинансирование долгов может нанести серьёзный удар по бизнесу. В целом, мне выбор экспертов РБК нравится, даже открыл для себя пару новых выпусков: ЕАБР и Росгеологию. Они, правда, для квалифицированных инвесторов, но статус у меня есть. Все выпуски без оферты, что удобно, некоторые с амортизацией.

Что ещё посмотреть по облигациям и дивидендным акциям:

( Читать дальше )

Инвестиции в подрядчика ГазпромНефти: 20% годовых на новом выпуске облигаций

- 12 января 2024, 07:34

- |

20% годовых на новом выпуске облигаций. Смотрим консервативно

Всем привет, на связи Кот.Финанс, а это значит, что мы рассматриваем очередной интересный выпуск облигаций. Мы уже рассмотрели Делимобиль, Мвидео, Сегежа, Контрол лизинг, Азбука вкуса. Есть и экзотика: Истринская сыроварня, сеть кофеен Kuzina. А сегодня разбираем подрядчика Газпромнефти — СибАвтоТранс

О выпуске

Облигации на 5 лет, без оферты, с ежеквартальной амортизацией начиная с третьего года. Ставка купона фиксированная 19%, что дает ориентир по доходности к погашению на уровне 20%

( Читать дальше )

100 КАМАЗов налички: снова считаем деньги Сургутнефтегаза, сравниваем его триллионы с чем-то осязаемым

- 11 января 2024, 07:59

- |

Картинка отсюда

Всем привет, на связи Кот.Финанс! Вместо привычного разбора компаний или подборки облигаций, сегодня немного любознательного юмора. Но задумайтесь, сценарий в конце поста не такой уж и невозможный.

На пост вдохновил Consumer insights, который посчитал, что кубышки Сургутнефтегаза хватит на покупку Газпрома Татнефти и Башнефти.

( Читать дальше )

Не все сыры одинаково полезны: обзор Истринской сыроварни

- 10 января 2024, 07:27

- |

Кушаем сыр, разбираем компанию, оцениваем облигации

Всем привет, на связи Кот.Финанс, а это значит, что мы рассматриваем очередной интересный выпуск облигаций. Вообще, мы специализируемся на обзорах специфичных компаний (пивоварню Афанасий, Henderson, Sunlight, новосибирскую сеть кофеен Kuzina, производителей протезов Моторика, перевозчика АльфаДонТранс, и множество других. Среди более известных имен – Делимобиль, Мвидео, Сегежа, Контрол лизинг, Азбука вкуса).

А сегодня мы разберем популярную, но от этого не менее специфичную - Истринскую сыроварню Олега Сироты.

О выпусках

У Истринской сыроварни2 выпуска облигаций

· БО-02 с доходностью 15% и погашением в августе 2026

· БО-03 с доходностью Ключевая ставка + 3,5% но не более 18%, погашение в ноябре 2027

ВАЖНО: эмитент имеет право выкупить по номинальной стоимости выпуск 03 в ноябре 2024, ноябре 2025 и ноябре 2026.

О компании

Истринская сыроварня Олега Сироты – интересный формат развития малого бизнеса. Сыроварня работает с 2015 года и предлагает широкий ассортимент продукции собственного производства, где главным продуктом является, конечно же сыр.

( Читать дальше )

М.видео - потрясающая инвестиционная возможность, или рискованная инвестиция?

- 09 января 2024, 07:50

- |

Вспоминаем все проблемы компании и изучаем цены конкурентов: кто больше всего продал в IV квартале – тот и король рынка.

*Изображение – сценический вымысел автора, ничего не намекающий о компании

-------------------------------------------

Как вы знаете, у нас к М.видео всегда было много вопросов:

🔹 Сильное падение выручки, убытки, отсутствие собственного капитала

🔹 восторженные комментарии менеджмента на фоне худшего полугодия в истории

🔹 подтасовки в формулировках пресс-релизов

Так, или иначе, проблем много:

🔻 компания не приспособилась к изменению рынка: все годы М.Видео жила на отсрочках поставщиков, а с 2022 года поставщиками стали китайцы, работающие только по предоплате

🔻 это привело к пустым полкам (как следствие, снижению выручки), колоссальному росту долга, убыткам

🔻 нежелание менеджмента признавать проблемы: на конф-коллах хочется услышать конкретные шаги, а не улыбки и смех, как все хорошо, а будет еще лучше.

И что самое главное — за последние два года М.

( Читать дальше )

Авторынок умер. Да здравствует китайский авторынок!

- 08 января 2024, 11:13

- |

Когда-то российский авторынок претендовал на звание крупнейшего рынка Европы. Сейчас мы претендуем на звание самого быстрорастущего китайского субрынка. Смотрим динамику продаж, и структуру марок. Mercedes купить все так же просто. Но дорого.

-------------------------------------------

Всем привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. Также, пишем про недвижимость, и авторынок

-------------------------------------------

Авторынок изменился до неузнаваемости. И дело даже не в том, что объем продаж 2,5-3 млн новых авто в год было нормой. А сейчас мы еле-еле дотягиваем до 1 млн. График внизу, кстати, включает в себя данные АО «ППК», которая выдает ЭПТС. Т.е. это включая автомобили, ввезенные параллельным импортом.

Невообразимые перемены скорее в структуре рынка. Если раньше проезжая по улицам города, можно было встретить кучу автосалонов с европейскими марками, то сегодня – все поменяли вывески на китайские.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал