Избранное трейдера igotosochi

Славянск ЭКО: огнеопасный выпуск облигаций в юанях

- 29 февраля 2024, 07:23

- |

Топовая доходность в ¥ (11%) и такие же риски. Берем на всю котлету?

Не пропусти свежие обзоры: Сегежа, М.Видео, Брусника, и другие. А вчера были свежие подборки облигаций

О выпуске

Высокая доходность, комфортный срок и отсутствие оферт. Интересно. Средний кредитный рейтинг (ВВВ от АКРА)

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Как сохранить свои деньги? - подборки облигаций с доходностью выше вклада

- 28 февраля 2024, 07:25

- |

Банки снижают ставки по вкладам, а новые выпуски облигаций сплошь и рядом дают доходность ниже ключевой. Что делать, когда по версии Росстата инфляция 7,44%, но ты подозреваешь, что это не так?

На рынке очень много денег: на все более-менее надежные выпуски облигаций фантастический спрос:

· КАМАЗ при первичном ориентире ставки 15,5% в итоге привлек под 14,5%. Спрос на облигации (!) превысил предложение в 7 раз!

· Самолет хотел разместиться не выше 16%, а получил деньги под 14,75%

· Инарктика с начальным ориентиром ставки 15,25-15,5% фактически разместила облигации под 14,25%

( Читать дальше )

📈Московская биржа - теперь не биржа, а банк

- 27 февраля 2024, 07:28

- |

Вид деятельности принято считать по направлению, которое дает больше половины дохода. По итогам 2023 года, >50% всех операционных доходов — процентные (от размещения средств инвесторов). Деньги наши – доходы биржи

Мы делаем обзоры облигаций и создаем комьюнити пассивных инвесторов. Чтобы зарабатывать на бирже – не надо постоянно совершать сделки. Достаточно пару раз в месяц покупать качественные бумаги. Лучшие инвестиции – скучные инвестиции. Присоединяйся!

Московская биржа является посредником при заключении сделок. Ваши ценные бумаги хранятся в депозитарии. А деньги на счете – не у брокеров. У биржи. И биржа может распоряжаться остатками по своему усмотрению. Чаще всего, размещает их на счетах overnight (да, деньги буквально работают ночью) и по сделкам РЕПО.

По последней отчетности в распоряжении биржи почти 7 трлн. рублей.

( Читать дальше )

Брусника: облигации с доходностью 18%

- 26 февраля 2024, 08:02

- |

Крутая компания, супер проекты, высокая доходность. Стоит ли участвовать своими деньгами?

Участвуйте в выборе компаний, которые мы разбираем в голосовании

О выпуске

· Размещение 7 марта, сбор заявок до 4 марта

· Объем: 6 млрд ₽

· Купон: ежемесячный 16,5-16,75% эффективная доходность до 18%

· Срок: 3 года, оферта через 1,5

О компании

Брусника – один из наших любимых девелоперов. Комплексная застройка, вся инфраструктура под боком, грамотное планировка квартир. Мы про такие компании говорим, что они делают мир лучше. Наш любимый проект на Первомайской в Тюмени из-за комбинации эко-решений и современной архитектуры.

( Читать дальше )

🐾Котайджест: странное IPO, продаем и покупаем Сегежу, а недвижимость не всегда растет

- 25 февраля 2024, 09:03

- |

🐾 Котайджест #20 за неделю 19 — 25 февраля

Короткая рабочая неделя, а сколько новостей…

🚀IPO

Ньюсмейкером недели был Кристалл. Мы подробно рассмотрели компанию и отказались от участия. Нам не понравился бизнес на визуальных копиях, были вопросы к оценке и достижимости планов по росту бизнеса в 8 раз. Можно во много раз вырасти на низкой базе (от нуля), но на конкурентном рынке – сложно

( Читать дальше )

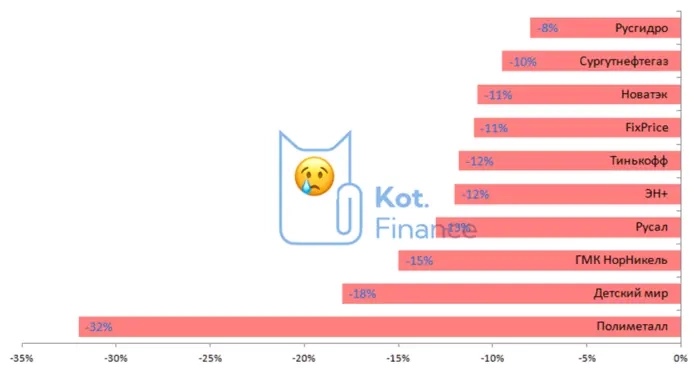

Какие акции больше всех упали в цене и почему?

- 24 февраля 2024, 08:20

- |

Если есть ТОП-10 растущих компаний, значит есть и анти-рейтинг. Многие компании – отличные, но попали в наш рейтинг по воле случая или негативной конъюнктуры. Вот в каждом случае и разберемся

Вне рейтинга Qiwi: мы рассмотрели индексные компании; за его пределами сильнейшее снижение у Qiwi, она будет исключена из индекса с 27 февраля, а во многих скринерах ее уже подчистили. Так что, вне рейтинга. А если по-честному, то первое место с конца.

Русгидро -8%

Давно хуже рынка, с пиков сентября потери превышают 30%. Компания под давлением капитальных затрат и инвест.программы Дальнего Востока. Деньги вливаются огромные, а отдача если и будет – не понятно когда. В отчете РСБУ уже видно, как растущие процентные расходы съедают денежный поток. Перспективы на долгие годы — туманные

СургутНефтегаз ао -10%

У Сургута падают только обычные акции. Привилегированные продолжают рост: им комфортны из высокие ставки, и растущая кубышка. О деньгах Сургута писали. На привилегированные акции платят очень большие дивиденды. А способ монетизации обыкновенных акций – отсутствует

( Читать дальше )

Худшее IPO года? Калужский Кристалл

- 23 февраля 2024, 08:04

- |

Вчера прошло размещение Калужского Кристалла. В первые минуты торгов акции упали почти на 20%. Итоги первого дня -15%

Кристалл – входит в ТОП-10 производителей водки с долей рынка около 2%. К 2026 году планирует увеличить выручку в 8 раз до 18 млрд за счет выхода и покорения более маржинального рынка ликеров и других крепких алкогольных напитков кроме водки. Наиболее вероятно, что вы могли слышать про их судебный спор с производителем ликера Jagermeister. Очень похожая бутылка и этикетка

( Читать дальше )

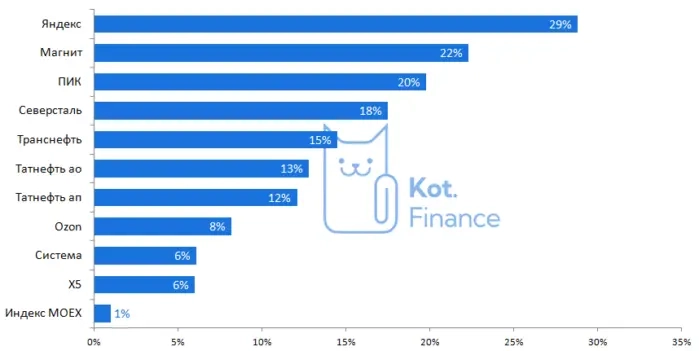

Какие акции больше всех выросли и почему?

- 22 февраля 2024, 07:34

- |

С момента прошлого обзора прошло почти 3 месяца и картина изменилась. Стратегия «покупай что растет» не дела результат: прошлые лидеры Сургутнефтегаз и Московская биржа оказались в числе аутсайдеров, показав результат хуже индекса: -10% и -6% соответственно. Кто же лидирует сегодня?

Мы сделали обзор по индексным компаниям. Вне MOEX безусловными лидерами среди ликвидных компаний стали SFI (+106%), планирующей провести IPO Европлана в марте, iММЦБ (105%), и возрождающаяся из пепла (реструктуризации) ОВК (+55%)

Яндекс 29%

Яндекс вырос на конкретике по сделки с разделением активов. Интрига была до последнего дня. Кто-то писал: «все, делистинг, опять кинули», кто-то трезво считал на калькуляторе и пытался оценить реальность. Но переменных было много, поэтому в какой-то степени это был венчур. И он окупился +29% за три месяца на фоне нулевого индекса

Магнит 22%

Магнит хорошо отчитался по итогам года и обещает большие дивиденды. Операционно – интересный бизнес, который в какой-то степени выигрывает на инфляции. А именно сценарий «печатного станка» и боятся

( Читать дальше )

🍾IPO Кристалл от РБК

- 21 февраля 2024, 16:25

- |

С большим удовольствием посмотрели передачуРБК «Разговор с эмитентом»

То странное послевкусие, когда неоднозначное впечатление от аналитика (управляющего): вроде все карты в руки — компания слабая а оценка дорогая… но целостной аргументации мы не увидели. Важные вопросы не подняли. Может увидите вы?👀

С другой стороны собственник — зажигает, оставляет самые приятные впечатления и как стратег, и как лидер

Главное осталось непонятным: как на визуальных копиях ушедших брендов сделать миллиардный бизнес?

На примере Jager'a: упаковка и этикетка похожи до степени смешения. Те, кто покупал оригинал — даже не посмотрят на Alter Heiler (или Konig Heiler?). А те, кто покупает Heiler — не пьют оригинал. Так зачем делать «Abibas»?

Ряд вопросов не задан и это упущение аналитика (управляющего), а не бизнесмена

❓на чем основана продуктовая линейка? по составу везде комбо спирта, сиропа, заменителей вкуса. В чем «технология»?

❓почему нематериальные активы (бренды) оказались на продаже?

( Читать дальше )

Пить – здоровью вредить: аналог jagermeister и как заработать на импортозамещении

- 20 февраля 2024, 07:16

- |

Получилось ли сделать российский аналог легендарного jagermeister в три раза дешевле оригинала? И как заработать на этом чуде импортозамещения?

А мы продолжаем серию разборов IPO: Астра, Inarctika, Совкомбанк, Диасофт. Пришла пора Кристалла!

О размещении

Калужский Кристалл проводит сбор заявок до 21 февраля. Диапазон оценки компании 7,4-8,8 млрд. рублей. Компания привлечет 1-1,2 млрд. для замещения ушедших брендов ликеров, джинов, и других алкогольных напитков. Все деньги пойдут в компанию, собственник акции не продает

О компании

Небольшой производитель крепких алкогольных напитков с долей рынка 2%. Доля водки в продажах 86%, поэтому внушительный портфель джинов, ликеров, коктейлей – еще не завоевал народную любовь

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал