Избранное трейдера igotosochi

Докажите, что вы человек, или IPO привилегированных акций Светофора

- 17 мая 2024, 16:04

- |

Для IPO-зависимых Светофор надумал провести IPO привилегированных акций. Обычные акции уже давно торгуются на бирже и чувствуют себя не очень хорошо, теперь гурманы смогут выбирать, что им нравится меньше: Светофор-ао или Светофор-ап.

Недавние IPO, про которые писал: Совкомбанк, МГКЛ, Делимобиль, Диасофт, Кристалл, Европлан, Займер и МТС Банк. Новые тоже скоро будут, не пропустите.

Это IPO — крик отчаяния, иначе его и не назовёшь. Его даже проведёт не Мосбиржа, а СПВБ (тёзка СПб Биржи). И проведёт его из жалости. Пара слов о главных героях.

Светофор — высокотехнологичная IT-компания, резидент инновационного центра Сколково. Компания основана в 1989 году и специализируется на подготовке кандидатов в водители и обучении водительскому мастерству с использованием современных технологий. Предоставляет услуги по обучению водителей транспортных средств всех категорий от прохождения теоретической части до момента получения водительского удостоверения в ГИБДД через собственную сеть учебных центров и онлайн. Имеет статус IT-компании. Короче говоря, Яндекс на минималках. Светофор своё первое IPO провёл в январе 2021 года. Тикер SVET, но ничего светлого в этих акциях на данный момент нет, только тьма.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

IPO-зависимость, или когда уже новые первичные размещения

- 17 мая 2024, 07:36

- |

Господи, как скучно без IPO! На бирже пропал дух авантюризма! Мы перестали делать по 100500 заявок, чтобы получить чуть больше, чем четырёхпроцентную аллокацию. Пошуршал по интернетам и обновил список компаний, которые готовы выйти на IPO в этом году.

Самые свежие IPO, про которые писал: Совкомбанк, МГКЛ, Делимобиль, Диасофт, Кристалл, Европлан, Займер и МТС Банк. Скоро будут и новые новые первичные размещения.

Не пропустите новые разборы, подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации, IPO, финансы и недвижимость, в котором уже более 10 000 подписчиков.

Кто готовит для инвесторов IPO

Информация регулярно обновляется, поэтому оставил только те, про которые слухи более-менее свежие и громкие. К сожалению, нет никаких новостей от Икс Холдинг, которую я хотел бы видеть сильнее всего, а когда-нибудь сменилось на никогда-нибудь.

Arenadata — IT-компания

( Читать дальше )

👶Портфель облигаций для внучков

- 17 мая 2024, 07:35

- |

Чуть сложнее портфеля Бабули, но все такой же доходный, надежный, диверсифицированный

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

Мы продолжаем серию публикаций наших модельных портфелей. Один из самых популярных – 👵Портфель бабули: это простой понятный низкорискованный портфель из облигаций:

• доходнее банковского вклада

• надежный (рейтинг не ниже А-)

• диверсификация и отсутствие оферт (в чем риск оферт?)

• ликвидный: легко купить, легко продать

Портфель Бабули подходит не только бабулям и дедулям. Он идеален для занятых людей, которым нет времени /желания много разбираться, но хочется повышенную доходность и разумный риск.

Для тех, кто готов тратить больше времени на управление портфелем мы придумали 👶Портфель внучков. Отличие – в офертах. Если вы готовы занести даты оферт в календарь телефона, и в конце срока произвести действия по участию в ней – портфель для вас.

( Читать дальше )

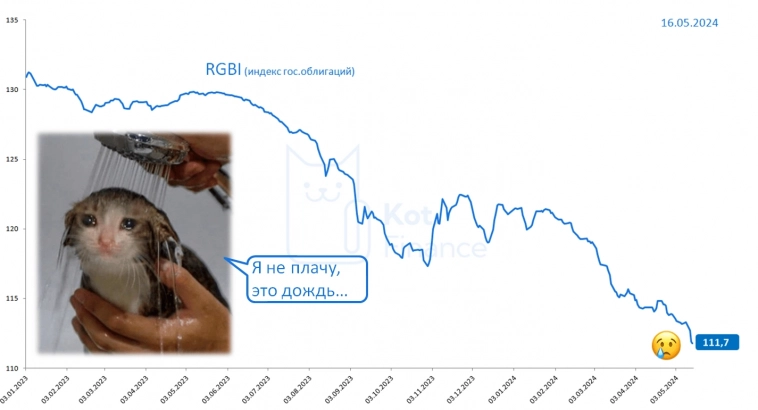

😢Индекс гос.облигаций обновил минимумы с 2022 года

- 16 мая 2024, 14:56

- |

Индекс гос.облигаций продолжил уверенное снижение на фоне более жесткой риторики ЦБ на последнем заседании. Судя по реакции рынков, вместо обещанного ранее снижения — часть аналитиков стали оценивать вероятность повышения, как не нулевую.

ЦБ, видимо, тоже смотрит на ситуацию с интересом и не всегда знает, как поступить… Поэтому, прогнозы и меняются:

На слайде почти каждое следующее заседание по ставке заканчивается переписываем прогнозом вверх ☝

( Читать дальше )

👵Портфель облигаций для бабули

- 16 мая 2024, 08:12

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

Портфель для бабули – задача не простая. Нужно подумать сразу о многих вещах:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

✅Что мы выбрали:

• М.Видео

• Балтийский лизинг

• Интерлизинг

• ХКФ Банк

• Сэтл

• Евротранс

• Делимобиль

• ЯТЭК

• ГТЛК

• ЛСР

( Читать дальше )

До 17,6% на коммерческой недвижимости. Свежие облигации: Гарант-Инвест на размещении

- 16 мая 2024, 07:25

- |

Вот бы инвестировать в инвестиции, которые нужны инвесторам для инвестиций. А если это ещё и бетон, вдвойне супер. А если бетон не простой, а коммерческий? ФПК Гарант-Инвест снова идёт к коллегам по инвестиционному цеху за деньгами. Купон обещают классный, а полная доходность YTM может быть до 19%.

Гарант-Инвест не одинок, вместе с ним интересные размещения проводят АФК Система, Акрон CNY, Новатэк USD. Можно и недавние посмотреть: Интерлизинг, Контрол Лизинг, Гидромашсервис, Селектел, Эр-Телеком и другие. Впереди нас ждёт ещё множество интересных выпусков, не пропустите.

Объём выпуска — 4 млрд. 2,4 года. Ориентир купона: 17-17,6% (до 19,1% YTM). Без оферты, без амортизации. Купоны ежемесячные. Рейтинг BBB от НРА (апрель 2024) и НКР (май 2024). От АКРА был BB-, отозван в мае 2023.

ФПК Гарант-Инвест — владелец и УК в сфере коммерческой недвижимости в Москве. В собственности находятся 16 объектов, среди которых ТК «Галерея Аэропорт», ТРК «Москворечье» и ТДК «Тульский». На стадии строительства находится МФК WESTMALL на западе Москвы и МФК в Люберцах. Фокус на продуктовый ритейл, общепит и услуги. Тикер: 🏬🏪 Сайт: https://garant-invest.ru

( Читать дальше )

🔥Лучший газ – в банке. Обзор Новатэка

- 15 мая 2024, 07:55

- |

Высший кредитный рейтинг и долларовая доходность. Ну почти

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

О выпуске

Пятилетний долларовый выпуск с доходностью до 6,5% в год (+33% за 5 лет и это без реинвестирования). Без оферты. Высший кредитный рейтинг ААА от Эксперта (и это вам не МТС)

( Читать дальше )

Пополнил брокерский счёт на 200 000 в мае. Что купил? Часть 1

- 15 мая 2024, 07:32

- |

Продолжаю ежемесячное инвестирование, в мае снова удалось пополнить брокерский счёт на 200 000 рублей, а значит снова можно взять тележку и пойти пошуршать по полкам Мосбиржи в поисках акций и облигаций. А вместе с суммой от продажи акций Газпрома и купонами вышло почти 300 000. Размещения облигаций в первой половине мая шли крайне вяло, так что большая часть покупок — дивидендные акции.

О том, что я покупал в апреле, можно почитать тут. Ну а в мае я покупал только всё хорошее и не покупал ничего плохого — как амбассадор святого туземуна и по совместительству мой лечащий врач в дурке прописал.

Напомню, что мой базовый план предполагает пополнение на 1,2 млн в этом году на ИИС и БС без учёта вычета. На данный момент это 748 000 за 5 месяцев. Вот бы и дальше удавалось пополнять по 200 000, тогда дела пойдут намного бодрее.

По составу портфеля у меня есть план, и я его обновил и придерживаюсь:

- Лукойл, Новатэк, Совкомбанк, Роснефть и Сбер — по 10% портфеля акций (по 4% от биржевого портфеля).

( Читать дальше )

☀️Инвестиции в сельское хозяйство: подсолнечные облигации 🌻

- 14 мая 2024, 07:50

- |

Облигации производителя подсолнечников

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами. Разобрали уже более 30 компаний 👈

---

О выпуске

Фиксированный неснижаемый купон на 3,5 года под хорошую ставку.

Сверх-низкий рейтинг (В+ от НРА) подтверждает: где высокая доходность – высокий риск

• Как связан кредитный рейтинг и риск дефолта?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал