Избранное трейдера ignat

История разработки TWIME

- 06 февраля 2017, 18:15

- |

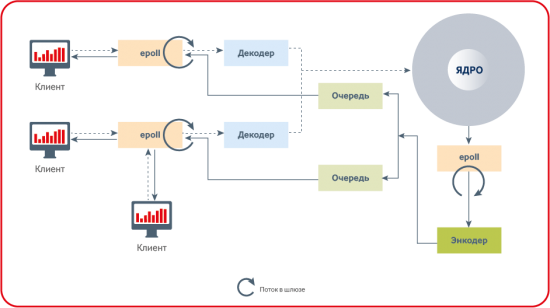

В этом хабе мы расскажем вам о своем уникальном опыте разработки высокоскоростного интерфейса TWIME для Московской биржи, объясним, почему нам так важна низкая latency (время отклика) и как ее сократить. Надеемся, в заключении вам станет немного понятнее, почему Московская биржа более технологична в некоторых областях, чем, к примеру, такие гиганты High Load как Nginx, VK или MailRu.

Чтобы объяснить, что такое высокоскоростной интерфейс TWIME, придется начать издалека. То, чем торгуют на бирже называется торговым инструментом — у него есть цена и его можно купить или продать. Торговым инструментом может быть, например, баррель нефти, акция Сбербанка или пара валют. Срочный рынок — это сегмент Московской биржи, на котором торгуют производными инструментами (деривативами) – фьючерсами и опционами.

( Читать дальше )

- комментировать

- 550 | ★10

- Комментарии ( 15 )

Минфин будет покупать 6,3 млрд руб ($106 млн) в день с 7 февраля по 6 марта

- 03 февраля 2017, 12:05

- |

Отклонение нефтегазовых доходов федерального бюджета от месячной оценки, соответствующей Федеральному закону о федеральном бюджете на 2017-2019 годы, в феврале 2017 года, прогнозируется в размере +113,1 млрд. руб.

Средства в указанном объеме будут направлены на покупку иностранной валюты на внутреннем валютном рынке в период с 7 февраля по 6 марта 2017 года. Соответственно, ежедневный объем покупки иностранной валюты составит в эквиваленте 6,3 млрд. руб.

К совершению указанных операций покупки иностранной валюты Минфином России будет привлекаться Банк России. Каждый рабочий день в течение указанного периода Банк России будет заключать сделки покупки иностранной валюты на организованных торгах Московской биржи равномерно в течение торгового дня.

Приобретенная иностранная валюта будет зачисляться на счета Федерального казначейства в Банке России. Указанные операции будут проводиться в соответствии с постановлением Правительства Российской Федерации от 17 сентября 2013 года № 816 «Об осуществлении операций по управлению остатками средств на едином счете федерального бюджета в части покупки (продажи) иностранной валюты».

Информация официального сайта Министерства финансов Российской Федерации: http://minfin.ru/ru/##ixzz4XbxR3Aw2Первая реакция рынка — доллар немного упал

( Читать дальше )

Справедливый курс доллара на 2 февраля 2017 года

- 02 февраля 2017, 00:20

- |

Хочу выложить график по закрытию котировок на сегодня.

По текущим расчётам справедливый курс доллара 59.25

Опционы. Еще раз о методах расчета HV

- 01 февраля 2017, 15:02

- |

Возвращаюсь к вопросу о лучшем способе расчета HV, поднятом в давнем посте «Об оценке будущей волатильности».

Проверим выводы статьи на новых данных и добавим другие способы расчета волатильности.

Как и раньше, в этом забеге не участвует IV, в следующий раз напишу о ней.

Период расчетов расширен до интервала 2010-2016.

Добавлены другие подходы к подсчету волатильности, учитывающие high/low, а также построенные на часовом таймфрейме.

Все методы:

RV0 — HV без дрифта,

Exp — экспоненциальная волатильность,

HV — простая HV,

Park — Parkinson,

Arch — HV без дрифта с линейно снижающимися весами,

RS - Rogers-Satchell,

GK - Garman-Klass,

GK-YZ - Garman-Klass с расширением Yang-Zhang,

YZ — Yang-Zhang, высоко ценимый некоторыми известными трейдерами,

AV — простое среднее RV0, Exp и YZ,

RV0H — HV без дрифта на часах,

ExpH — экспоненциальная волатильность на часах.

Последние показатели рассчитываются в часах за то же количество рабочих дней, но проверяются, как и все, на днях.

Расчеты произведены для основной торговой сессии.

( Читать дальше )

Минфин собрался обесценивать рубль на 10%. Надо ли покупать баксы?

- 31 января 2017, 14:16

- |

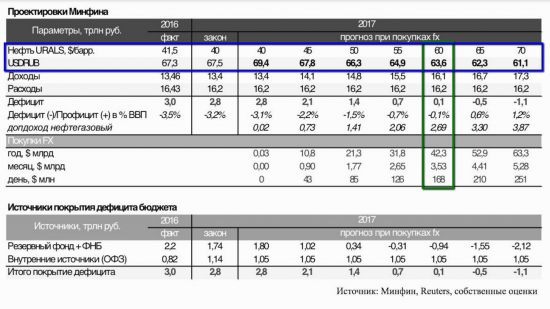

Статья с провокационным заголовком "Текущий курс рубля объявлен невозможным" была опубликована сегодня на Коммерсанте. На самом деле заявления о том, что Минфин собирается девальвировать рубль не было. Были опубликованы бюджетные расчеты, из которых следует, что при цене нефти $58 и курсе доллара 64 бюджет РФ будет сбалансирован. Нефть сейчас $55, а вот бакс упал до 60.

При $55 и курсе 60 Россия «получает» с барреля: 3300 руб.

А при $55 и 64 доход вырастет до 3520.

=> Чем ниже курс рубля, тем проще выполнять бюджетные обязательства.

Минфин подсчитал, что если не «трогать рубль», то для того, чтобы доходы бюджета сравнялись с расходами, потребуется цена нефти $76 и выше. В то время как при девальвации рубля до 63,6 хватит и цены $60.

Первоисточником информации стал Рейтер, который полностью опубликовал бюджетные параметры минфина:

Соответственно, для того, чтобы «помочь бюджету» и всей российской экономике, Минфин (или ЦБ?) должен будет начать скупать валюту пока курс не достигнет заданной величины. Объемы ежедневной покупки при различных ценах на нефть также указаны в табличке.

Вся эта история носит название "бюджетное правило". Покупать минфин валюту будет при любой цене нефти которая больше заложенной в бюджет $40/баррель. Сомнение вызывает ежемесячная сумма покупкок — $3,53 млрд — сможет ли она при $60 за баррель остановить укрепление курса рубля и вызвать его снижение?

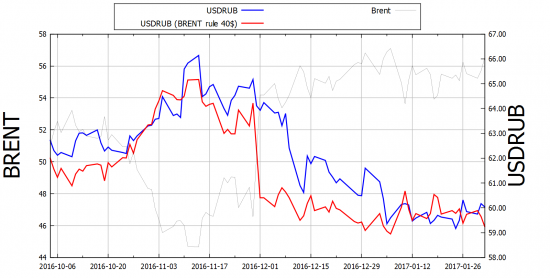

На Алёнке кстати выложили интересный график:

( Читать дальше )

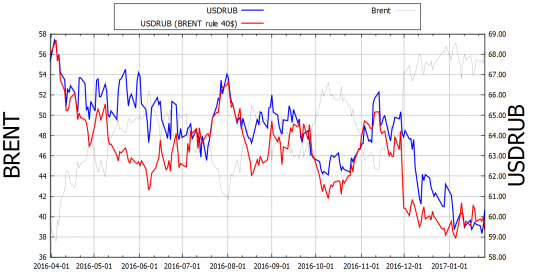

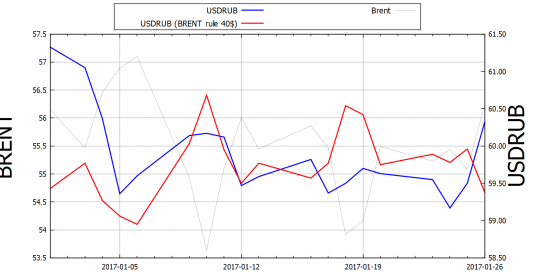

Справедливый курс доллара (правило 40$ за нефть)

- 27 января 2017, 11:53

- |

Минфин заложил курс доллара в 67,5 руб. в проект бюджета на 2017 год

Ранее министр также заявлял, что в проекте бюджета на трехлетку учитывается цена на нефть $40 за баррель на все три года.

Я сделал графики от 1 апреля 2016 года по текущий момент и от 1 января 2017 года по текущий момент.

За справедливый курс доллара я взял формулу расчёта 67.5 — (BRENT — 40) / 2

Предлагаю посмотреть на то, что получилось.

от 1 апреля 2016 года по текущий момент

от 1 января 2017 года по текущий момент

( Читать дальше )

Опционы по взрослому (жуткая гримаса капитализма)

- 23 января 2017, 11:33

- |

Про улыбку только ленивый не говорил. Ну и мы лениться не станем. Что бы пощупать улыбку своими руками вам надо. Пойти в туалет и не снимая штаны помыть руки, что бы потом включить эксель-калькулятор и скачать файлик

cloud.mail.ru/public/H7RV/k4MBtngy1

Дальше, ума много не надо. Из пакета «анализ данных» мы делаем «описательную статистику» и гистограмму распределения. (желтая заливка). Ручками, помытыми с мылом, ищем сигмы и строим нормальное распределение (зеленое). И начинаем все это сравнивать. Если от одного распределения отнять другое, то и получится улыбка или насколько наше распределение БА не совпадает с нормальным Гаусинским распределением. Так как данных мы брали много, но не очень то мы получим некоторые точки, и если построить точечный график и выбрать макет с линией, то вы построите, только не пугайтесь, регрессию по наименьшим квадратам. Можно через функцию в каРкуляторе-эксель «тенденция» сделать то же самое. Ну, в общем, то и все. Берем 3 сигмы, считаем цену страйков и можем присваивать им полученную волатильность. Как видно улыбка СИ с задранным правым краем, у РИ наоборот. Видно чем это обусловлено. Реальные распределения сдвинуты. Правда, наша улыбка получилась не такой красивой, но это мы поправим. И теперь, той части аудитории, которой все ясно, можно вернуться туда, где они руки мыли, а мы продолжим.

( Читать дальше )

Опасен ли счет у иностранного брокера?

- 23 января 2017, 10:50

- |

Недавно я получила сразу несколько писем от напуганных читателей блога. А напугала их статья на сайте одной консалтинговой фирмы. Суть данной статьи сводилась к тому, что в 2017 году торговля на бирже через иностранных брокеров может привести к огромным штрафам. Полный текст статьи вы можете прочитать здесь, а здесь на всякий случай я сохранила скриншот. Я не люблю подобных страшилок и обратилась к знающим людям за разъяснениями. С благодарностью им за поддержку привожу их комментарии ниже.

( Читать дальше )

Дело о Тайном продавце колов Si 58 страйка

- 19 января 2017, 21:57

- |

Игроки:

1)

Продавец колов Si — характер нордический, скорей всего залетный

Почему я считаю что он залетный. Если открыть график колов то видно что объем наливался красными кровавыми капельками.

-Холмс что нам говорят красные капли, Кто то ранен ?

-Это же элементарно, Ватсон! Кто то продает в крупный бид маркетмейкера. Он цепляет маленького фронтранерного маркетмейкера и съедает заявку основного ММ.

2)

( Читать дальше )

Доходы от подорожавшей нефти и дивиденды гос. компаний

- 18 января 2017, 23:09

- |

Позднее, после резкого роста нефти, появилась идея — может не все компании, и не 50%, т.к. может хватит доходов от подорожавшей нефти. Также была идея — если будет больше доходов от нефти — то просто больше тратить. Тратить то всегда можно найти куда. Но в этом случае удержать инфляцию было бы сложно. До конца года нефть может также и упасть, спутав все планы, причин для падения есть достаточно.

Сегодня вышла новость «Правительство решило не тратить доходы от подорожавшей нефти»

Власти не будут тратить дополнительные средства от дорожающей нефти на расходы бюджета, сообщил министр финансов Антон Силуанов. За счет этих средств Россия снизит использование резервов

Подробнее на РБК:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал