Избранное трейдера goelro

Пресс-конференция по Индивидуальным Инвестиционным Счетам (ИИС) на смартлабе!

- 09 апреля 2015, 10:31

- |

На вопросы отвечает координатор направления ИИС в БКС — Лада Кобкина.

- комментировать

- 86 | ★18

- Комментарии ( 143 )

"Тренд на миллион" - сегодня состоялся вынос)) развели хомячков :) а роботы не шелохнулись!

- 08 апреля 2015, 18:56

- |

Сегодня ждал ударного дня)) и на тебе! — получай и расписывайся)) хорошая волатильность! И есессно робот мой торганул :) первая сделка ушла по стоплосу, да и Бог с ней) дальше волатильность начала увеличиваться и было принято решение увеличить позу. Шел себе шел ап тренд, есессно я знал про запасы в жиже в 17.30 или во сколько там они… И тут то и вылезли на ружу прелести дальних поз больших денег и есессно роботов :)

Уверен, если бы я торговал руками — закрыл бы к чертям почти в нолях, а то и в убытках… Просто жим жим) Конечно же сейчас все начнут кричать, что мол они со стальными яйцами и блаблабла))) — но в глубине души мы же с вами понимаем, где тут хрен а где дверная ручка ;)

( Читать дальше )

При прогнозировании валют не существует одной основной модели, а есть целый набор концепций и инструментов

- 07 апреля 2015, 12:21

- |

- Рубль на новом рекорде в этом году, 55.25/доллар. Наш прогноз колебаний 55-67 руб./долл. в этом году со средней около 61 руб./долл. Нам было не комфортно, когда рубль пробивал верхнюю границу (было 72 руб./долл. в конце января). Теперь рубль собирается тестировать наш прогноз с другой стороны.

- На днях Блубмерг опубликовал статью “Крутой вираж рубля удивил даже самых точных прогнозистов (англ. оригинал тут, сокращенный перевод тут). В ней разные прогнозисты посыпают голову пеплом и называют прогнозирование валюты “недостижимой” задачей.

Основная книга, по которой мы изучали прогнозирование валютных курсов — это М. Розенберг “Exchange Rate Determination ” (2004). Он начинается фразой Алана Гринспена, сказанной в 2001 г. (наш перев.): “После моих стараний по прогнозированию валютных курсов в течение более чем половины столетия, я по понятным причинам приобрел большое чувство скромности насчет моих способностей в этой области, чувство, которое, как я подозреваю, многие в этой аудитории разделяют”. Гринспен сказал эту фразу после того, как уже в течение 14 лет был главой ФРС, и в его распоряжении был огромный штат высококвалифицированных экономистов.

При прогнозировании валют не существует одной основной модели, а есть целый набор концепций и инструментов. Некоторые из которых подходят в одной ситуации, прочие — в другой. Плавающие валютные курсы прогнозировать еще сложнее, а рубль стал официально плавающим с 10 ноября 2014 г., и россияне еще должны привыкнуть к новой реальности. Волатильность и непредсказуемость курса с нашей точки зрения это неплохо, поскольку отучает россиян от игры в доллар.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 4

- 07 апреля 2015, 11:25

- |

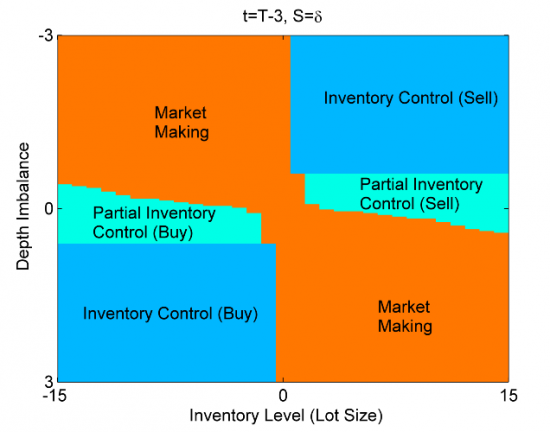

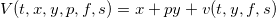

Прошлые части цикла здесь. В этой части статьи мы найдем численное решение системы уравнений оптимального управления позицией маркетмейкера. Такое решение легко запрограммировать и использовать в реальной торговле для контроля за лимитными и маркет ордерами в соответствии с полученными стратегиями θmk,θtk. Для упрощения разложим функцию владения на слагаемые, чтобы получить сокращенную функцию владения v(t,y,f,s), которая представляет собой только динамическую составляющую основной функции:

( Читать дальше )

Системный трейдинг. Итоги первого квартала.

- 06 апреля 2015, 10:20

- |

Наше управление в первом квартале этого года напомнило мне «американские горки», причем не только в переносном, но и в прямом смысле: и доходность и просадка были получены в первую очередь на фьючерсе на курс рубль-доллар:

Из приведенной таблицы помесячных доходностей мы видим, что в январе нами была получена максимальная месячная прибыль за всю историю реального управления, а в феврале – максимальный убыток. И хотя максимальная просадка не превзошла просадку прошлого года, но все равно составила значительную величину: -17,49%. При этом, как видно из приведенной выше таблицы, мы обновили максимальный дневной убыток. Именно этим и объясняется большой убыток февраля: 12 февраля наш убыток составил -10,39%. Что это был за день? Это был день заключения Минских соглашений с резкими и сильными движениями фьючерса на курс рубль-доллар, которые можно хорошо увидеть на графике цен закрытия пятиминуток с 19:00 11 февраля до 18:45 12 февраля:

( Читать дальше )

Вопрос на компетентность Шадрину и прочим инвесторам!

- 04 апреля 2015, 19:24

- |

Каждый инвестор должен хотя бы просто знать одну из основных моделей – Capital Asset Pricing Model (CAPM).

Для тех, кто не знает — маленький финансовый урок :)

Вопрос в конце!

Вкратце, в чем ее суть:

Есть два типа риска:

1. индивидуальный (касающийся только отдельно взятой компании)

2. рыночный (затрагиваемый динамику всего рынка в целом)

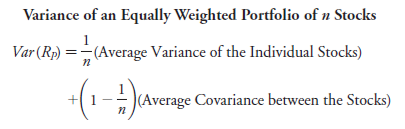

Инвесторы должны быть компенсированы только за рыночный риск, т.к. индивидуальный риск можно полностью диверсифицировать при достаточном кол-ве инструментов. На примере портфеля с одинаковыми весами видно, что чем выше кол-во 'n', тем больше вариация портфеля зависит от средней ковариации между инструментами, нежели от индивидуальных значений.

( Читать дальше )

Что нефт дишовий нам готовит?

- 04 апреля 2015, 15:53

- |

На фоне новостей о переговорах по Ирану цены на нефть снова начали движение вниз. Рынок ожидает, что с Ирана будут сняты санкции и предложение нефти резко возрастет. А поскольку цену определяет баланс спроса и предложения, то естественно предположить, что цены и дальше будут двигаться вниз. И может быть даже сильно вниз. Уже звучат прогнозы про 25 долларов за баррель. Но не будем забегать так далеко вперед.

Давайте попробуем ответить на три базовых вопроса:

1. Кому это выгодно.

2. Для чего снижается цена на нефть.

3. К чему все идет.

Кому это выгодно.

Если раньше можно было горячо спорить, кто главный игрок на понижение нефтяных котировок — саудиты или США, то сейчас можно сказать однозначно — это США.

Проверочное слово — Иран.

( Читать дальше )

Какой софт использует профессиональный трейдер (пример)

- 04 апреля 2015, 14:13

- |

Представьте себе, он берет каждый инструмент и вручную прогоняет на нем различные стратегии, которые программирует с помощью стандартных встроенных формул. Потом отдельно записывает результаты тестирования в другую таблицу. Это черезчур нудная, скучная и муторная работа. Большинство просто сразу плюнет на это дело, а он упорно сидит с утра до вечера и делает это вот уже лет 12.

Я решил попробовать так поделать и меня ненадолго хватило — я уже привык комфортно работать в Amibroker'e и R. Exсel и VBA использую тоже, но не очень часто.

Программировать он не умеет вообще. Ордера он отсылает через Sterling Trader DDE Links. Я потом написал ему более божескую версию spreadsheet'a с использованием Sterling API напрямую. Я пытался его научить программировать на VBA, потом в AmiBroker'e, но он не осилил этого, сказав, что для него это слишко сложно. При этом он является одним из лучших дейтрейдеров в мире. Правда сейчас он уже практически отошел от дейтрейдинга, но все же… это говорит о многом.

( Читать дальше )

А Вы смогли бы сыграть на....

- 03 апреля 2015, 21:07

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал