Избранное трейдера Андрей Вячеславович (Ganesh)

"Война" только начинается

- 18 марта 2020, 00:22

- |

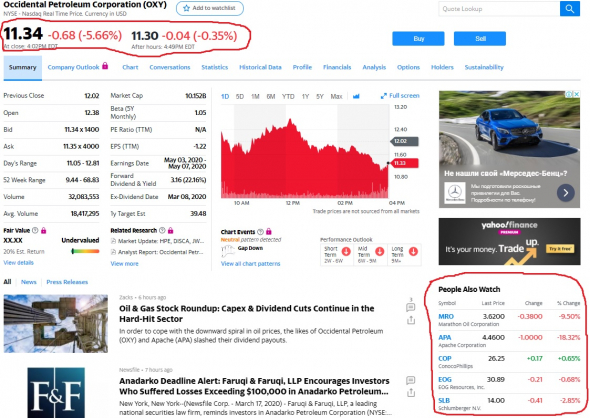

Что это значит? А то что вирус лишь предлог для начала «войны» за сужающийся спрос на нефть. А все «войны» заканчиваются «призом» победителям в виде «территорий» и «контрибуциями». В нашем случае — это захват рынков сбыта нефти в странах импортерах.

Со временем этот кризис назовут «сланцевым» по аналогии с «доткомами» и «ипотечным». Что это значит? Это значит, что не стоит рассчитывать на цены на нефть выше 40$ до тех пор, пока не последует череда банкротств сланцевых компаний со переходом наиболее «живой» их части в руки таких компаний, как Коноко, Шеврон и(или) Эксон. Пока этого не произойдет и о новых максимумах фондовых рынков можно забыть, любые отскоки — это повод либо продать «ненужное» на росте, либо встать в шорт после прохождения локального максимума, либо встать в лонг в самом начале роста от минимумов чисто спекулятивно. Рубль, понятное дело, будет находится в режиме «американских горок» а-ля 2015-2016. Ну а когда эта череда банкроств пойдет и вокруг будет «все пропало!», вот тогда и надо смотреть на долгосрочные покупки именно наших акций, в первую очередь нефтегаза, которому уже никакие американские санкции будут не страшны, потому что «нефтедоллар» либо исчезнет, как класс, либо возродится через ОПЕК++, где будут договариваться о сокращении добычи Россия, Саудовская Аравия и США (последняя в лице нефтяных гигантов, перечисленных выше). А может и Сауди Арамко лучше купить тогда, если риал к тому времени будет отвязан от доллара: у саудитов в этом случае шансов на бОльшие территории лучше. Бразилию и Нигерию не советую, а казахская нефть давно в китайских руках, туда не пустят. Сроки до банкротств? Если смотреть «по старому, по олдскульному», то октябрь 2020-март 2021, но мир ускоряется, так что все может произойти быстрее.

( Читать дальше )

- комментировать

- 17.2К | ★36

- Комментарии ( 238 )

Новичкам. Дельта-хеджирование. Как прогнозировать куда пойдет цена при помощи дельты?

- 14 марта 2020, 20:05

- |

Продолжаем грызть тему опционов по рекомендуемой ранее литературе (см.здесь).

Сегодня мы добрались до темы «Дельта и хеджирование стратегий".

Изучив данный материал, мы окажемся на 115 странице книги, а это значит, что в теме опционов на текущий момент ваш покорный слуга прокачан всего лишь на 115/400=29%.

Понравилось то, как пишет Саймон по теме греков:

Чтобы узнать больше об опционах, необходимо изучить так называемые «греки» (параметры риска опционов, названные буквами греческого алфавита). Не пугайтесь абстрактного характера этих терминов. Большинство трейдеров не имеют математического образования! Советуем вам наглядно представить практическое значение этих показателей или просто зазубрить их. В дальнейшем это обязательно сработает.

Самый важный параметр опционов — дельта. Это отношение изменения премии опциона к изменению цены базового актива. Дельта показывает, насколько изменится премия опциона, если цена базового актива изменится на один пункт. Например, цена длинного опциона колл с дельтой 20 увеличится на 0,2 пункта при росте цены базового актива на 1 пункт.

( Читать дальше )

Зачем суетиться со входом? Есть история, но Лох не мамонт

- 13 марта 2020, 23:05

- |

Чё вы бл%ть ёрзаете?))) вам что, деньги карман жмут? Школота несусветная не знает куда свои жалкие 1000 баксов присунуть, тьфу.

А теперь по делу.

Ниже 2 графика. Индекс МОСБИРЖ и фРТС. На фДолларРубль пока пох, не затрагиваю.

Вот вы мне скажите, зачем жопой ёрзать, если в 2008 году мы спокойно развернулись и пошли на рост? Ну вот зачем?

Так же, господа и дамы, сэры и сэрихи, обращаю ВАШЕ внимание, не будьте лохами калечными, посмотрите историю, посмотрите… Мы падаем. Основы млять рынка, что надо, чтобы крупняк перевернул позу и перешёл в рост? Ну неужели вы думаете, что сейчас будет V образный рост? Ну прям сразу на рост? Хаха, лучше перечислите мне деньги сразу, один хер вы сольетесь.

Перед ростом, всегда кидают лохов и хомячье, ну без этого нельзя. Ждите, сейчас отростём чуток, потом всех лохов загонят на свинобоюню, где лимитами кровушку засосут, ну а потом рост.

Точки входа на Д1 явные в такие «красные» дни.

На графиках всё.

( Читать дальше )

Ускорение Квика. Все что нужно знать про мультипликаторы. Коллекция паттернов.

- 13 марта 2020, 13:08

- |

Но сначала начнём с напоминалок!

✅Уже завтра опционная конфа в Москве, все подробности тут.

✅Конференция 21 марта в Калининграде состоится! Регистрация тут

🛑Конференцию смартлаба 16 мая мы переносим на осень по причине коронавируса. Это было ваше решение.

Продолжается сезон отчётов, а это повод заработать приз в 750 рублей за лучший комментарий к отчётам. Что для этого нужно сделать? Перейти в наш экономический календарь акций, посмотреть какая компания и когда будет отчитываться и в дату отчёта написать самый лучший комментарий. И все, приз твой!

Ну а теперь к пользе прошлой недели!

⭐️157❤️273 QUIK. Реальные шаги для ускорения работы терминала.

⭐️156❤️252 Мультипликаторы – все, что вам нужно знать!

⭐️125❤️163 Таблица хороших паттернов

⭐️83❤️450 Заметки по трейдингу от Turbo Pascal

⭐️19❤️160 Что делать если у вас маржин колл?

⭐️41❤️95 Инструкция для тех, кто хочет не платить налог на валюту👍

Самые полезные посты, которые не присутствуют у нас в рассылке, вы можете найти в нашем телеграме, куда мы выкладываем только самую пользу и самый сок @smartlabnews

Новичкам. Как бороться со страхом и жадностью при помощи опционов?

- 13 марта 2020, 11:34

- |

Страх и жадность — это главные враги любого трейдера, здесь никто спорить не будет. Но как бороться с этими врагами?

Несколько лет назад я удивительным образом для себя открыл этот путь, путь через опционы, и сейчас понимаю, что знание опционов помогает лично мне выжить на высоковолатильном рынке. При этом не просто выжить, да можно еще и небольшую копеечку поднять.

Читая топики про полный слив депозитов за последние 2 недели у смартлабовцев я задумался над тем, а что же меня отличает от той слившейся толпы? В чем мое преимущество над ними?

Вспоминая сейчас, что сам сидел по уши в лонгах по 135 000 Ri и так неохотно хотелось расставаться с этой позой, но я все же избавился от нее по 128 000 Ri, да еще и в шорт перевернулся потом, а сейчас, когда видим рынок по 92 500 Ri, каждый лонгист может задать вопрос самому себе — а нужно ли было тогда держать позицию по 135 000 и дальше? Каждый знает, что «режь убытки и давай прибыли расти», но не каждый понимает как это можно осуществить на практике.

( Читать дальше )

Простая опционная стратегия

- 13 марта 2020, 00:11

- |

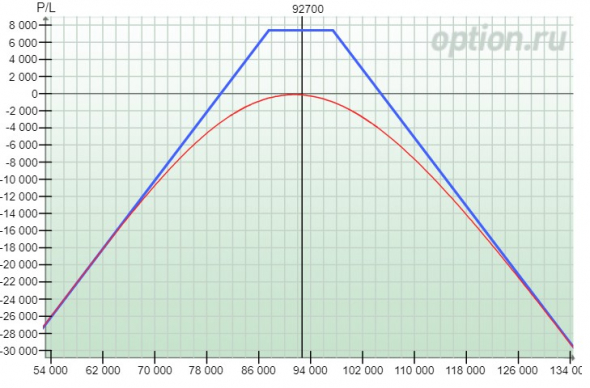

Как торговать опционами не зная греков?

И при этом не направленно? Вот хочу чтоб было пофиг куда рынок пойдёт и все равно зарабатывать! А еще хочу не смотреть безотрывно в терминал, а спать спокойно. Есть одна старая стратегия. Проста, легка, но правда нужен простенький робот.

Решил я ее затестировать на истории — и был приятно удивлён!

Ну в общем, палю грааль!

Берём простого робота по скользящей средней. Ставим его на часовике. Период 14. Типа 14 часов в торговом дне — вот и вся логика.

Если цена закрывается выше машки — покупаем, если закрылась ниже — продаём. Ничего особенного и прибыльного.

Но! Сначала мы продаём месячные опционы пут и колл на расстоянии два страйка от текущей цены. Как только опционы проданы, включаем нашего робота на машке. Что у нас происходит? Мы продали стренгл и ждём с него тетту, т.е. временную стоимость. А фьючерсный робот нас хеджирует. Если цена вдруг соберется вверх, он купит фьючерс и прикроет нам колл. Если цена развернётся вниз, робот закроет бай и продаст в селл. Тем самым прикроет нам пут.

Проданный стренгл:

Купили к стренглу фьючерс:

( Читать дальше )

QUIK. Новичкам советы

- 11 марта 2020, 20:49

- |

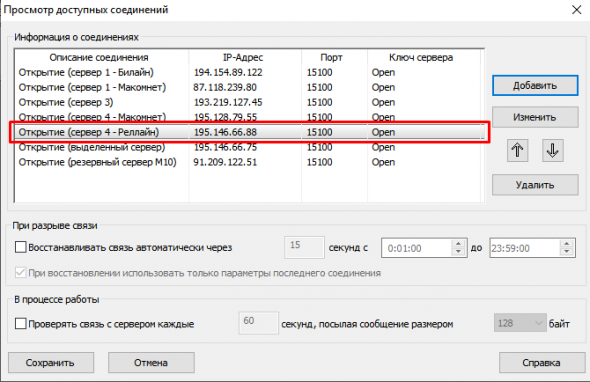

Квик. Новичкам.

Если виснет терминал и долго грузит.

После этих параметров работа заметно улучшится.

Итак, начнём.

Про сервера.

Лайфхак 1.

Звоните брокеру и узнаете у него пустой сервер, а не основной. Он работает лучше.

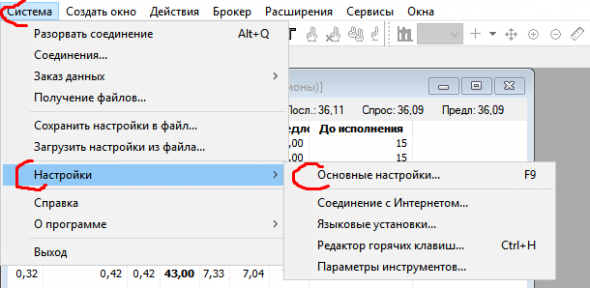

Картинка 1

У меня Открытие брокер.

Далее.

Как сделать чтобы квик не тормозил и работал быстрее?

— Есть ряд рецептов.

Далее делаем как у меня.

Картинка

( Читать дальше )

- комментировать

- 24.5К |

- Комментарии ( 35 )

Черный вторник! Есть ли советы для трейдеров?

- 10 марта 2020, 08:14

- |

Не смотря на некую бессмысленность сего действия, проведем сегодня трансляцию по рынку в 9.00 МСК — здесь

В пятницу цена вела себя довольно прогнозируемо, по сути все идеи, озвученные на прошлой трансляции были верны, однако то, что произойдет сегодня конечно не ждал почти никто, всю последнюю неделю мы видели, как начали становиться быками, даже самые ярые медведи, хотя конкретно я окончательно потерял веру в рост еще вначале недели, но все еще ждал какого-то хотя бы небольшого отскока, чтобы окончательно раздать свой портфель и ждать дешевых цен, но сделать этого не успел, отдав только самые «протухшие идеи» — Газпром, Магнит, Аэрофлот, однако остался в Сбере, Алросе и прочих, а упадут сегодня все.

Основные мысли, которые хочется озвучить сегодня:

1. Забудьте о торговле сегодня. Причин тому несколько:

1.1 Самая банальная в том, что сегодня не будут работать терминалы

1.2 Если вы потеряете или заработаете на сегодняшнем гэпе, вы будете в неподходящем эмоциональном состоянии!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал