Избранное трейдера Андрей Вячеславович (Ganesh)

Ошибки трейдеров при открытии "коротких" (шорт) позиций

- 22 ноября 2016, 13:42

- |

Часто в лентах и блогах на росте рынка или отдельной бумаги можно прочитать посты про открытие «коротких» позиций, что на мой взгляд является крайне не правильной стратегией. Давайте разберемся почему.

1. Трейдер открывает шорт т.к лонг он пропустил, а заработать хочется здесь и сейчас

2. В его голове сидит мысль — хотелка что бумага или индекс вырос уже достаточно или на его взгляд несправедливо и скоро должен упасть

3. Всегда же откатывало и сейчас откатит

Это три типичные ошибки при неправильном открытии «короткой» позиции

Так как же избежать неправильных действий ?

Для открытия той или иной позиции должны сложиться благоприятные условия, в данной ситуации рассмотрим условия для шорта.

1. Негативный внешний или внутренний фон.

2. Подтверждение индикаторов.

Многие трейдеры пытаются сыграть на опережение (предугадать), открывая позиции на новых локальных максимумах обосновывая свои действия только лишь достижением данных — условных максимумов и как следствие несут убытки в большинстве случаев.

На мой взгляд не нужно заниматься угадыванием и не нужно открывать позиции против рынка пока не сложились описанные мной выше условия.

При исполнении данных условий степень успешности открытия «короткой» позиции резко возрастут т.к работать нужно по направлению приоритетного движения а не наоборот.

Отдельной строкой хочу сказать, что на мой взгляд на рынке есть ряд эмитентов, которые в принципе не подходят для шорта по тем или иным причинам, но для этого нужно писать отдельный блог и если вы хотите ознакомится с моим мнением на этот счет ставьте плюсы.

Не стойте против рынка .

Всем удачных торгов!

ОБЕЩАННЫЙ БЛОГ

smart-lab.ru/blog/364408.php

- комментировать

- ★42

- Комментарии ( 103 )

Маржа переноса - что такое и с чем ее ест Дядя Коля.

- 21 ноября 2016, 22:31

- |

А достаточно открыть мою 2- книгу и прочитать на стр.14

--------------------------

Также существует понятие «маржа переноса», которая предназначена для создания запаса прочности при переносе маржинальной позиции через ночь.

----------------------

от миши ... уровни

- 21 ноября 2016, 20:20

- |

www.youtube.com/watch?v=HSpRSOSqYhc

спасибо им за учебу что нас учат уму разуму

www.youtube.com/watch?v=lVnCyt4G97g

Аналитика Ri и Si

- 21 ноября 2016, 09:47

- |

Здесь вы можете ознакомится с предыдущей аналитикой.

Ri — ТФ неделя:

Недельный график на РИ раскрашен как новогодняя елка. Однако к нему стоит присмотреться очень внимательно.

На нем много информации.

В прошлом, курс РИ очень надолго останавливался на уровне принятия решений (зоны отмечены желтыми галочками и линиями), в данный момент мы видим смену тренда вверх с уровнем принятия решений в зоне 94000.

Ближайшие – зоны канала: 100000 и 86000 (желтые)

Границы канала: 107000 и 80000 (красные)

Уровень принятия решений — 94000

Пока курс находится выше зоны принятия решений, то есть выше 94000 – есть все шансы уйти вверх, к целям, обозначенным зелеными ценовыми отметками.

Ближайшая целевая зона 108000-109000.

Ri — ТФ день:

( Читать дальше )

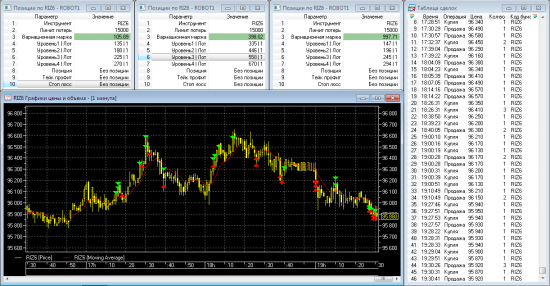

О торговых роботах и индикаторах Quik 13 (Торговый робот бесплатно)

- 21 ноября 2016, 09:20

- |

Всем привет! Сегодня понедельник, а, значит, и время для бесплатных фишек) Но сегодня будет немного неформальный пост, потому что обычно я бесплатно создавал индикаторы и скрипты, а в этот день я написал робота и хочу поделится им с вами. Его суть очень проста, он вычисляет АТР за последние n свеч, само количество вы можете выбрать сами, и далее умножает этот АТР на коэффицент, который вы также можете задать, и откладывает от мувинга, период тоже настраиваемый, вверх и вниз по 4 уровня входа, контртренд, и затем ловит обратный импульс, данная стратегия работает только в боковиках, на спокойном рынке, ни в коем случае не использовать в период выхода новостей, поэтому, если вы умеете правильно определять боковик, то этот робот соберет для вас сливки)

На первом скриншоте я запустил робота аж 3 раза за 2,5 часа, на втором скрине 2 раза, чтобы подобрать нужный коэффициент по волатильности.

( Читать дальше )

от миши ... уровни как торгуют другие

- 20 ноября 2016, 18:56

- |

ruforum.mt5.com/threads/84447-torgovlya-ot-urovney-po-gerchiku/page367

от миши ... уровни

- 20 ноября 2016, 17:13

- |

www.youtube.com/watch?v=GJ6feTGqm48

и еще

www.youtube.com/watch?v=xinwPc-EbqU

и еще

www.youtube.com/watch?v=Nxd-1215Ek0

и форум где торгуют по технологии А. Герчика

ruforum.mt5.com/threads/84447-torgovlya-ot-urovney-po-gerchiku/page367

Теория. Соотношение «Доходность-Риск» золота (GOLD) в 2016 году

- 20 ноября 2016, 16:20

- |

В преддверии понедельника публикую свои расчеты по золоту по торговым дням 2016 года. Аналогичные расчеты по нефти см. здесь:

http://smart-lab.ru/blog/362367.php

http://smart-lab.ru/blog/363847.php

Результаты такие: средняя однодневная доходность (от закрытия сессии предыдущего дня к закрытию дня текущего) небольшая, но положительная: 0,056% или 14,1% в годовом исчислении (252 торговых дня).

Риск (волатильность), измеряемый средним отклонением, гораздо ниже (в 2,7 раза), чем у нефти и составляет за 1 сессию 1%, или 15,8% в год.

Потери (VaR) с вероятностью 95% не должны превысить 1,6% в день, а с вероятностью 99% — 2,3%. Если считать за T дней, эти величины нужно умножить на корень из Т.

Смещение в сторону риска есть, но не такое критичное, как у нефти. На первый взгляд кажется, что золото — инструмент менее рисковый и более приспособленный для долгосрочных инвестиций. Но есть свои нюансы, точнее «подводные камни»:

( Читать дальше )

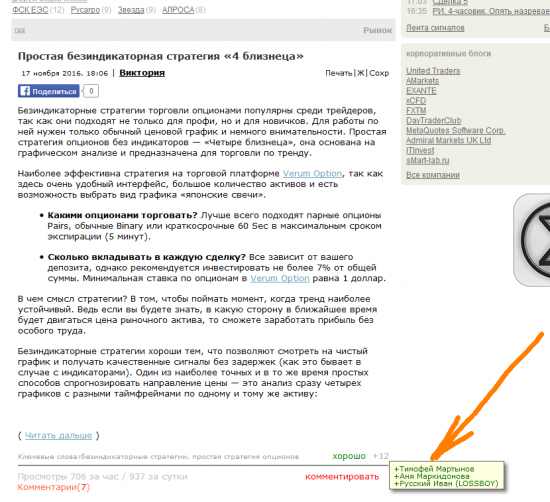

Ахтунг! Лохотрон на сМарт-лабе.

- 18 ноября 2016, 09:26

- |

В статье предлагается использовать простую стратегию, если последняя свеча на каждом из четырех таймфреймов вверх, то покупаем, если вниз, то продаем. Несколько минут на составление простейшего кода MQL4:

//+---------------------------------------------------------------+

//| Лохотрон.mq4 |

//| TT |

//| |

//+---------------------------------------------------------------+

int ticker;

int Signal;

datetime BarTime;

void OnTick()

{

// Условие для лонга

if (iClose(NULL,PERIOD_H1,1)> iOpen(NULL,PERIOD_H1,1) &&

iClose(NULL,PERIOD_M30,1)> iOpen(NULL,PERIOD_M30,1)&&

iClose(NULL,PERIOD_M15,1)> iOpen(NULL,PERIOD_M15,1)&&

iClose(NULL,PERIOD_M5,1)> iOpen(NULL,PERIOD_M5,1)) Signal=1;

// Условие для шорта

if (iClose(NULL,PERIOD_H1,1)< iOpen(NULL,PERIOD_H1,1) &&

iClose(NULL,PERIOD_M30,1)< iOpen(NULL,PERIOD_M30,1)&&

iClose(NULL,PERIOD_M15,1)< iOpen(NULL,PERIOD_M15,1)&&

iClose(NULL,PERIOD_M5,1)< iOpen(NULL,PERIOD_M5,1)) Signal=-1;

// Шорт

if (OrdersTotal()==0 && Signal==-1)

{

ticker=OrderSend(Symbol(),OP_SELL,0.1,Bid,10,0,0);

BarTime=iTime(NULL,PERIOD_M5,0);

}

// Лонг

if (OrdersTotal()==0 && Signal==1)

{

ticker=OrderSend(Symbol(),OP_BUY,0.1,Ask,10,0,0);

BarTime=iTime(NULL,PERIOD_M5,0);

}

// Закрываем через 5 минут

if (OrdersTotal()>0 && BarTime!=iTime(NULL,PERIOD_M5,0))

{

if (Signal==-1) OrderClose(ticker,0.1,Ask,10);

if (Signal==1) OrderClose(ticker,0.1,Bid,10);

Signal=0;

}

}

Результат на EURUSD с 01.01.2016. Таймфрейм M5. Спред минимальный, 0.2 пункта, без комиссий.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал