Избранное трейдера Florid F.

Полный список иностранных сайтов для трейдера.

- 16 мая 2019, 15:15

- |

Полный список сайтов для трейдера.

Ссылки вставить Смартлаб не дает возможности.

Продублировал ссылки в комментариях не все.

Где все ссылки указал внизу топика. Список конечно старенький некоторые сайты уже не работают.

( Читать дальше )

- комментировать

- ★96

- Комментарии ( 20 )

ТОП полезных программ/ресурсов для анализа и трейдинга

- 15 мая 2019, 15:55

- |

Для прибыльного трейдинга очень важно быть в курсе всех последних событий и проводить качественный анализ. Наличие достаточной информации позволяет более точно прогнозировать дальнейшее изменение курса и спекулировать на этом.

Если раньше нужно было делать запрос в компании на получение финансовых сводок и отчетов или подписывать различные журналы, то сегодня, для получения актуальных данных достаточно иметь компьютер и «знать где смотреть».

Я подготовил свой ТОП самых полезных программ/ресурсов для трейдинга и анализа, которые использую и сам.

- Для фундаментального анализа — Торговый терминал Think or swim и ресурсы Morningstar.com + Finviz.com

- Для технического анализа — Можно использовать любой терминал. Тот же Think or swim или MT5. Среди онлайн ресурсов однозначно Tradingview.com

- Для экономического календаря —

( Читать дальше )

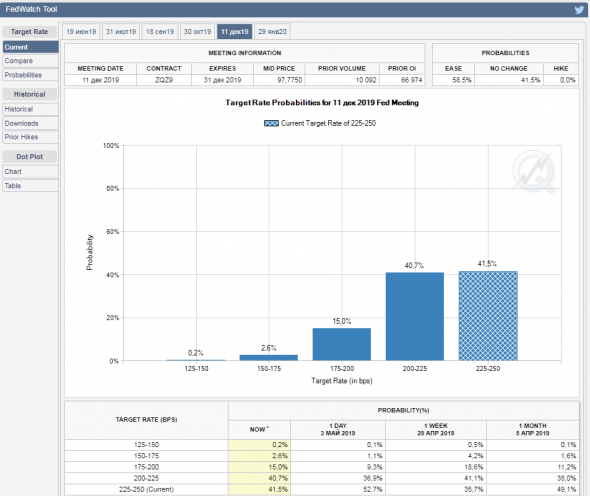

FedWatch Tool - мониторинг вероятности изменения ставки ФРС в режиме онлайн

- 06 мая 2019, 12:46

- |

Например в настоящий момент рынок закладывает, что к декабрю ставка будет снижена на 25бп с вероятностью 40,7% и на 50 бп с вероятностью 15%

Ссылка

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html/

не благодарите

Тест EMA (14, close), EMA (28, close), EMA (63, close) на исторических данных ВТБ

- 05 мая 2019, 00:14

- |

Теперь я задался вопросом: «Каким будет итоговый результат на исторических данных акций «ВТБ», если все условия торговой системы останутся прежними?». Акции «ВТБ» я решил рассмотреть не просто так. Во-первых, это попросили сделать в комментариях к первой статье. А, во-вторых, бумаги данной компании находятся в общем нисходящем движении с момента начала торгов на бирже. Если бы долгосрочный инвестор приобрел акции «ВТБ» в мае 2007 года, допустим, по цене 0,1416 р., то к сегодняшнему дню

( Читать дальше )

У кого там счёт на 50 000$ в Альпари???

- 02 мая 2019, 21:56

- |

Пару слов о форексе. Я имею опыт торговли фьючерсами и опционами на CME (AMP Global), Мосбиржа (Открытие) и форекс (Swissquote Bank SA).

Попробовав все это, я осознанно (не в начале когда все без опыта приходят на кухни) выбрал для себя торговлю валютой спот. Читая на этой неделе ряд постов меня начал беспокоить уровень грамотности большинства Смарт-Лабовцев о рынке форекс. В будущем я планирую много писать на этй тему. Но сегодня сосредоточусь на ответе на этот вот пост https://smart-lab.ru/blog/536931.php (Помогите перейти на Америку).

Если коротко то автору поста рекомендую IB (приоритет, так как сумма страховки депозита 500 000$) и SaxoBank (дорогие комиссии и страховка депозита до 100 000 евро).

В комментариях кто-то интересовался надёжностью Альпари и говорил, что у него там сумма 50 000$. Надеюсь Ты сотрудник компании и это просто пиар-ход. Очень плохо если Ты реальный трейдер. Объясняю чем плохи такие форекс-брокеры как Альпари, Амаркетс, Герчик и Ко. Все они никем не регулируются и не предоставляют никакой страховки на депозит. FC не является официальным регулятором и никакой защиты Вам гарантировать не может. Если ВДРУГ я оказался не прав и FC это настоящий государственный регулирующий орган то прошу подтверждающие документы в студию.

( Читать дальше )

Скользящие средние. Тест EMA (14, close), EMA (28, close), EMA (63, close) на исторических данных Сбера

- 01 мая 2019, 17:25

- |

Задал я такие вопросы неслучайно. В мире до сих пор идет противостояние евангелистов поиска недооцененных компаний и гуру оценки графиков. Кто-то совмещает все виды анализа. Но выбрать однозначно самый лучший, наверное, не получится никогда. В этой небольшой статье я решил проверить на исторических данных акций «Сбербанка» эффективность использования самого популярного трендового технического индикатора «скользящее среднее (MA)», а точнее его интерпретации «экспоненциальное скользящее среднее (EMA)».

Напомню, что MA — это технический индикатор, в основе которого лежит скользящее среднее. Значения этой функции в каждой точке определения представляют собой среднее значений исходной функции за выбранный временной период. Усреднение помогает понять общий тренд. Существует несколько видов скользящего среднего: «простое (SMA)», «экспоненциальное (EMA)», «взвешенное (WMA)» и их различные модификации.

( Читать дальше )

Плюсы и минусы брокеров. Сравнительная таблица тарифов.

- 10 апреля 2019, 11:59

- |

Брокер на фондовом рынке – это посредник между Инвестором и Фондовой биржей. Тренд на сокращение издержек и минимизации посредников всегда был и не только в кризисные времена, но отказываться от биржевых брокеров участники рынка пока не планируют, да и биржам это пока не выгодно. А вот конкуренция между самими брокерами растёт по причине роста популярности Инвестиций у частного (розничного) клиента. Соответственно падают комиссии и идёт борьба за клиента. Всё это конечно на руку частному инвестору, который просто обязан всем этим воспользоваться и подобрать брокера на самых выгодных условиях и с самыми низкими комиссиями.

( Читать дальше )

путь к 10млн. пройден

- 07 августа 2017, 18:43

- |

Не, стоп, сегодня не об этом, земля Шар, Крым наш, счёт реальный, всё хорошо.

Какая была последняя история успеха на сайте? Что-то вообще не припомню таких, ну разве что Макс Свиридов. Надеюсь своим постом начну минитренд с историями успеха. (Тем более с последним скачком курса битка такие люди должны появиться). Погнали.

( Читать дальше )

Взаимодействие финансовых рынков

- 19 октября 2016, 16:34

- |

Некто Джон Мэрфи разработал основные принципы взаимодействия финансовых рынков – валютного, товарного, фондового, долгового.

-американский доллар движется в противоположном направлении относительно сырьевых товаров

-падение доллара приводит к росту сырьевых товаров, рост доллара – к снижению

-цены сырьевых товаров движутся в противоположном направлении относительно цен облигаций

-цены сырьевых товаров движутся в том же направлении, что и процентные ставки

-рост цен сырьевых товаров совпадает с ростом процентных ставок и падением цен облигаций

-падение цен сырьевых товаров совпадает с падением процентных ставок и ростом цен облигаций

-цены облигаций обычно движутся в том же направлении, что и цены акций

-рост цен облигаций обычно положительно влияет на акции, падение цен облигаций оказывает отрицательное воздействие

-падение процентных ставок обычно положительно влияет на акции, в то время как рост ставок оказывает отрицательное воздействие

( Читать дальше )

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

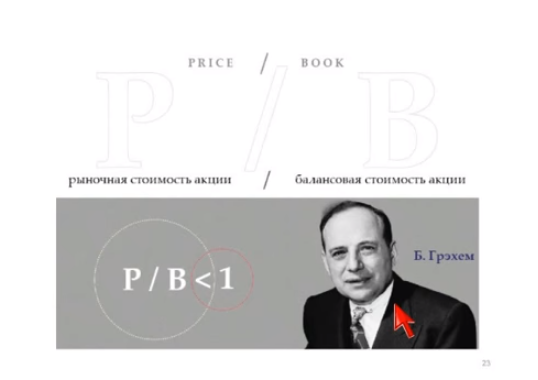

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал