SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Mark0f

Скользящие средние. Тест EMA (14, close), EMA (28, close), EMA (63, close) на исторических данных Сбера

- 01 мая 2019, 17:25

- |

Привет, смартлабовцы! Во-первых, хочу поздравить всех с Праздником Весны и Труда. А, во-вторых, узнать: как Вы думаете, работают ли технические индикаторы и технический анализ в целом? Или, может быть, тут все являются сторонниками Питера Линча и Уорренна Баффета, которые дают довольно резкие оценки этому анализу?

Задал я такие вопросы неслучайно. В мире до сих пор идет противостояние евангелистов поиска недооцененных компаний и гуру оценки графиков. Кто-то совмещает все виды анализа. Но выбрать однозначно самый лучший, наверное, не получится никогда. В этой небольшой статье я решил проверить на исторических данных акций «Сбербанка» эффективность использования самого популярного трендового технического индикатора «скользящее среднее (MA)», а точнее его интерпретации «экспоненциальное скользящее среднее (EMA)».

Напомню, что MA — это технический индикатор, в основе которого лежит скользящее среднее. Значения этой функции в каждой точке определения представляют собой среднее значений исходной функции за выбранный временной период. Усреднение помогает понять общий тренд. Существует несколько видов скользящего среднего: «простое (SMA)», «экспоненциальное (EMA)», «взвешенное (WMA)» и их различные модификации.

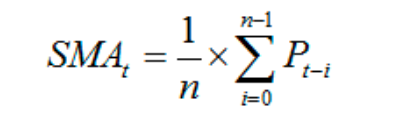

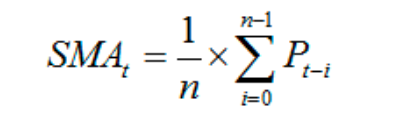

SMA — простое скользящее среднее. Вычисляется по следующей формуле:

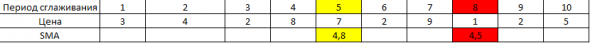

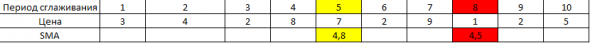

Где SMAt — значение простого скользящего среднего в период времени t, n — интервал сглаживания, Pt-i – значение случайной величины на момент t-i. Для лучшего понимания этой формулы давайте посмотрим на таблицу ниже:

По таблице видно, что вычислено SMA для интервалов сглаживания 5 и 8. Например, при периоде 5 сначала по формуле вычислили сумму значений ценовой функции (7 + 8 + 2 + 4 + 3 = 24), а затем разделили итог на период сглаживания (т.е. 24/5 = 4,8). Аналогично нашли и значение SMA для интервала 8. Стоит заметить, что чем больше период сглаживания, тем более плавным выглядит график любого скользящего среднего. Также дается меньше сигналов для покупки (о них поговорим позднее), они больше запаздывают, но при этом являются более точными.

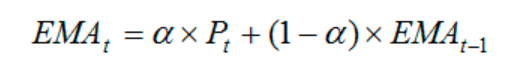

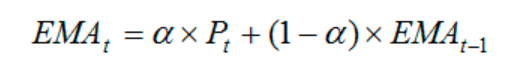

EMA — экспоненциальное скользящее среднее. Частный случай взвешенного скользящего среднего. Вычисляется по следующей формуле:

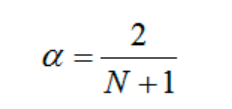

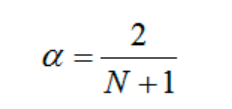

Где α – весовой коэффициент в интервале от 0 до 1, отражающий скорость старения прошлых данных: чем выше его значение, тем больший удельный вес имеют новые наблюдения случайной величины, и тем меньший старые, Pt – значение случайной величины в период времени t, EMAt-1 – значение экспоненциального скользящего среднего в период времени t-1. Вес либо берется методом подбора, либо вычисляется по формуле:

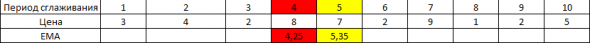

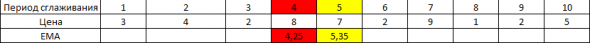

Где N — период сглаживания. Еще один важный момент в формуле EMA: для его расчета в период времени t необходимо знать его значение в предыдущем периоде времени t-1. Поэтому в качестве первого значения берется SMA с тем же самым интервалом сглаживания. Для лучшего понимания этой формулы давайте посмотрим на таблицу ниже:

По таблице видно, что вычислено EMA для интервалов сглаживания 4 и 5. Предположим, что изначальное значение периода сглаживание 4. Тогда вычисляем вес по формуле выше (2/5 = 0,4). В качестве первого значения, как уже было сказано, берется значение SMA с тем же самым интервалом сглаживания (т.е. при периоде 4 SMA = EMA = (3+4+2+8)/4 = 4,25). Далее по формуле вычисляем EMA для периода 5: 7*0,4 + (1-0,4)*4,25 = 5,35. Стоит заметить, что чем больше период сглаживания, тем более плавным выглядит график любого скользящего среднего. Также дается меньше сигналов для покупки (о них поговорим позднее), они больше запаздывают, но при этом являются более точными.

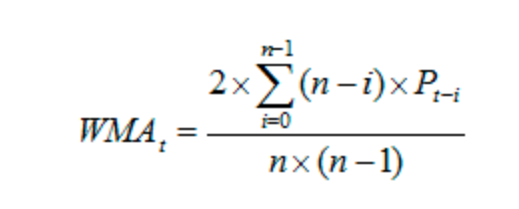

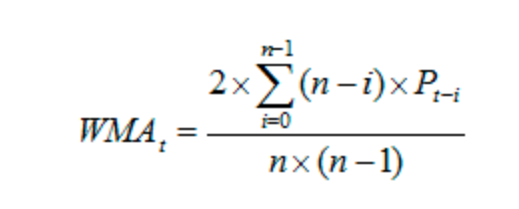

WMA — взвешенное скользящее среднее. Вычисляется по следующей формуле:

Где n — период сглаживания, Pt-i — значение цены в период времени t-i. Для лучшего понимания этой формулы давайте посмотрим на таблицу ниже:

По таблице видно, что вычислено WMA для интервалов сглаживания 4 и 5. Воспользуемся формулой выше и вычислим WMA для периода 4. WMA равен 2*(4*8+3*2+2*4+1*3) / (4 *(4-1)) = 8,17. Для периода 5 вычисления аналогичны. Преимуществом WMA перед SMA является меньшее запаздывание из-за того, что направление тренда устанавливается по последним данным в силу их большего веса. Стоит заметить, что чем больше период сглаживания, тем более плавным выглядит график любого скользящего среднего. Также дается меньше сигналов для покупки (о них поговорим позднее), они больше запаздывают, но при этом являются более точными.

Итак, мы поговорили об основных видах скользящего среднего. Теперь посмотрим на график акций «Сбербанка» с сайта https://ru.tradingview.com с наложенными на него скользящими средними:

Все MA имеют период 9, но различаются цветом. Простое скользящее среднее представлено оранжевым цветом, экспоненциальное — голубым, а взвешенное — желтым. Все скользящие средние практически одинаково показывают тренд, но EMA и WMA реагируют гораздо быстрее на коррекции. Аналогично они будут действовать и при разворотах тренда.

Торговые системы на основе скользящих средних довольно просты. Например, сигналом к покупке или продаже является пересечение скользящего среднего графиком цены снизу или сверху соответственно.

На график акций «Сбербанка» наложено простое скользящее среднее с периодом 28. В левом нижнем углу график цены пересек MA и дал сигнал к покупке. Примерно в центральной части график цены достиг скользящего среднего, но не пересек его. И только в верхнем правом углу цена пробила скользящее среднее, что послужило сигналом к продаже. Случилась небольшая коррекция с ложным пробоем, но тренд сохранился. Так или иначе трейдер, который вошел в эту сделку по сигналу выше, смог бы неплохо заработать. Существуют еще стратегии, основанные на пересечении 2-х и более скользящих средних:

Для покупки EMA с коротким периодом (на скриншоте 14, фиолетового цвета) должна пересечь EMA с длинным периодом (на скриншоте 28, красного цвета) снизу вверх. Для продажи — сверху вниз. Как видно на графике, пересечение средних происходит почти в левом нижнем углу графика. Выходим из позиции только на правой стороне графика. Также существует еще несколько стратегий, которые основаны на пересечениях скользящих средних друг с другом или с графиком цены, в том числе стратегии на ложных пробоях и возвратах к среднему.

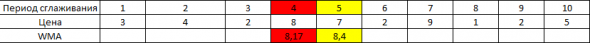

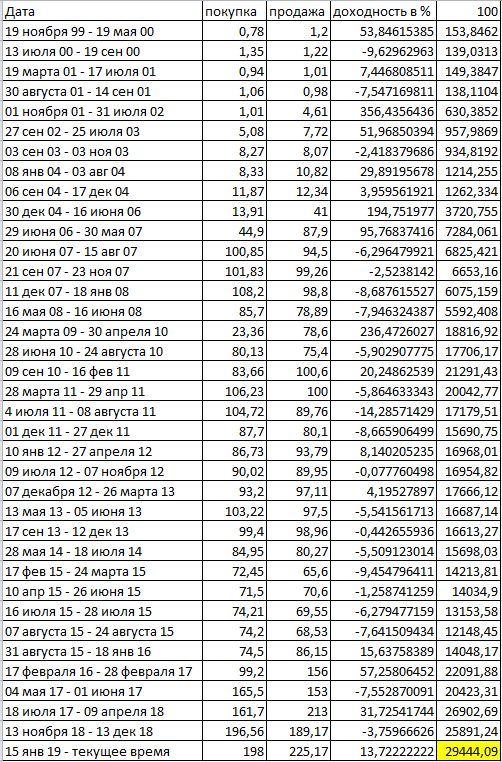

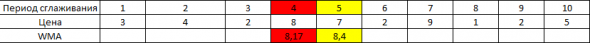

Для тестирования эффективности скользящих средних на исторических данных акций «Сбербанка» я решил использовать три EMA с периодами 14, 28, 63. Тесты проводились на дневном свечном графике с 1999 по 2019 гг. Напомню, что чем больше период сглаживания и чем больше период самого графика, тем меньше ложных сигналов будет, как и самих сигналов в целом. Условием покупки считалось пересечение EMA с самым маленьким периодом EMA с большими периодами. Если «мелкое» EMA пересекало «большие» EMA снизу вверх, то я покупал бумаги. Если сверху вниз — то я выходил из позиции. При этом я никогда не «шортил», а входил только в long-позицию. Дивиденды и комиссии не учитывались. Вот что получилось:

Если трейдер входил в сделку, используя только три EMA и их пересечение, то он бы заработал за 20 лет 29 344,09 % от изначальной суммы. За это время он получил бы 37 сигналов, из которых 21 был убыточным, а 16 выгодными. Максимальный убыток по сигналу всего -14,29 %, средний убыток по ложным сигналам -6,06 %. Максимальная прибыль по сигналу 356,44 %, средняя прибыль по правильным сигналам 73,84 %. Стоит отметить, что вход в позицию выполнялся только при действительном пересечении EMA, то есть с небольшим запаздыванием, чтобы симулировать более реальные условия. Последняя сделка еще не закрыта, так как не было пересечения «больших» EMA «короткой» сверху вниз:

Кто-то может возразить: «Но ведь я мог бы купить акции Сбера в 1999 году меньше, чем за рубль. А потом просто держать бумаги 20 лет и получить доходность еще больше! Зачем усложнять и использовать эти скользящие средние?». Во-первых, так легко судить по историческим данным. Никто не знает, что будет с акциями завтра. Даже я. Скоро я приведу пример анализа на исторических данных, когда тактика покупки бумаги по пересечению трех EMA оказалась гораздо выгоднее покупки бумаги при ее выходе на биржу (некоторые бумаги принесли бы даже убыток, например, ВТБ). Во-вторых, стратегия, использующая скользящие средние, поможет ограничить убыток без использования стоп-лосс. Так как три EMA успевают реагировать на смену тренда довольно быстро. При обычном buy-and-hold инвестору пришлось бы пережить несколько кризисов, когда его капитал таял на глазах. Что оказало бы негативное влияние на нервную систему человека.

Вывод: я не нашел грааль, но просто показал на одном примере, что даже простая стратегия со скользящими средними может принести существенный доход при минимальных времязатратах. Проверю итоговый результат еще на нескольких бумагах. Кому было интересно — подписывайтесь на меня, добавляйтесь в друзья и ставьте лайки.

Также Вашему вниманию представлен мой реальный портфель, основанный на моментум-эффекте и модифицированной мною стратегии AlexChi: https://smart-lab.ru/q/watchlist/Mark0f/8339/. «Грязная» доходность портфеля с начала апреля составила 1,9 %.

Задал я такие вопросы неслучайно. В мире до сих пор идет противостояние евангелистов поиска недооцененных компаний и гуру оценки графиков. Кто-то совмещает все виды анализа. Но выбрать однозначно самый лучший, наверное, не получится никогда. В этой небольшой статье я решил проверить на исторических данных акций «Сбербанка» эффективность использования самого популярного трендового технического индикатора «скользящее среднее (MA)», а точнее его интерпретации «экспоненциальное скользящее среднее (EMA)».

Напомню, что MA — это технический индикатор, в основе которого лежит скользящее среднее. Значения этой функции в каждой точке определения представляют собой среднее значений исходной функции за выбранный временной период. Усреднение помогает понять общий тренд. Существует несколько видов скользящего среднего: «простое (SMA)», «экспоненциальное (EMA)», «взвешенное (WMA)» и их различные модификации.

SMA — простое скользящее среднее. Вычисляется по следующей формуле:

Где SMAt — значение простого скользящего среднего в период времени t, n — интервал сглаживания, Pt-i – значение случайной величины на момент t-i. Для лучшего понимания этой формулы давайте посмотрим на таблицу ниже:

По таблице видно, что вычислено SMA для интервалов сглаживания 5 и 8. Например, при периоде 5 сначала по формуле вычислили сумму значений ценовой функции (7 + 8 + 2 + 4 + 3 = 24), а затем разделили итог на период сглаживания (т.е. 24/5 = 4,8). Аналогично нашли и значение SMA для интервала 8. Стоит заметить, что чем больше период сглаживания, тем более плавным выглядит график любого скользящего среднего. Также дается меньше сигналов для покупки (о них поговорим позднее), они больше запаздывают, но при этом являются более точными.

EMA — экспоненциальное скользящее среднее. Частный случай взвешенного скользящего среднего. Вычисляется по следующей формуле:

Где α – весовой коэффициент в интервале от 0 до 1, отражающий скорость старения прошлых данных: чем выше его значение, тем больший удельный вес имеют новые наблюдения случайной величины, и тем меньший старые, Pt – значение случайной величины в период времени t, EMAt-1 – значение экспоненциального скользящего среднего в период времени t-1. Вес либо берется методом подбора, либо вычисляется по формуле:

Где N — период сглаживания. Еще один важный момент в формуле EMA: для его расчета в период времени t необходимо знать его значение в предыдущем периоде времени t-1. Поэтому в качестве первого значения берется SMA с тем же самым интервалом сглаживания. Для лучшего понимания этой формулы давайте посмотрим на таблицу ниже:

По таблице видно, что вычислено EMA для интервалов сглаживания 4 и 5. Предположим, что изначальное значение периода сглаживание 4. Тогда вычисляем вес по формуле выше (2/5 = 0,4). В качестве первого значения, как уже было сказано, берется значение SMA с тем же самым интервалом сглаживания (т.е. при периоде 4 SMA = EMA = (3+4+2+8)/4 = 4,25). Далее по формуле вычисляем EMA для периода 5: 7*0,4 + (1-0,4)*4,25 = 5,35. Стоит заметить, что чем больше период сглаживания, тем более плавным выглядит график любого скользящего среднего. Также дается меньше сигналов для покупки (о них поговорим позднее), они больше запаздывают, но при этом являются более точными.

WMA — взвешенное скользящее среднее. Вычисляется по следующей формуле:

Где n — период сглаживания, Pt-i — значение цены в период времени t-i. Для лучшего понимания этой формулы давайте посмотрим на таблицу ниже:

По таблице видно, что вычислено WMA для интервалов сглаживания 4 и 5. Воспользуемся формулой выше и вычислим WMA для периода 4. WMA равен 2*(4*8+3*2+2*4+1*3) / (4 *(4-1)) = 8,17. Для периода 5 вычисления аналогичны. Преимуществом WMA перед SMA является меньшее запаздывание из-за того, что направление тренда устанавливается по последним данным в силу их большего веса. Стоит заметить, что чем больше период сглаживания, тем более плавным выглядит график любого скользящего среднего. Также дается меньше сигналов для покупки (о них поговорим позднее), они больше запаздывают, но при этом являются более точными.

Итак, мы поговорили об основных видах скользящего среднего. Теперь посмотрим на график акций «Сбербанка» с сайта https://ru.tradingview.com с наложенными на него скользящими средними:

Все MA имеют период 9, но различаются цветом. Простое скользящее среднее представлено оранжевым цветом, экспоненциальное — голубым, а взвешенное — желтым. Все скользящие средние практически одинаково показывают тренд, но EMA и WMA реагируют гораздо быстрее на коррекции. Аналогично они будут действовать и при разворотах тренда.

Торговые системы на основе скользящих средних довольно просты. Например, сигналом к покупке или продаже является пересечение скользящего среднего графиком цены снизу или сверху соответственно.

На график акций «Сбербанка» наложено простое скользящее среднее с периодом 28. В левом нижнем углу график цены пересек MA и дал сигнал к покупке. Примерно в центральной части график цены достиг скользящего среднего, но не пересек его. И только в верхнем правом углу цена пробила скользящее среднее, что послужило сигналом к продаже. Случилась небольшая коррекция с ложным пробоем, но тренд сохранился. Так или иначе трейдер, который вошел в эту сделку по сигналу выше, смог бы неплохо заработать. Существуют еще стратегии, основанные на пересечении 2-х и более скользящих средних:

Для покупки EMA с коротким периодом (на скриншоте 14, фиолетового цвета) должна пересечь EMA с длинным периодом (на скриншоте 28, красного цвета) снизу вверх. Для продажи — сверху вниз. Как видно на графике, пересечение средних происходит почти в левом нижнем углу графика. Выходим из позиции только на правой стороне графика. Также существует еще несколько стратегий, которые основаны на пересечениях скользящих средних друг с другом или с графиком цены, в том числе стратегии на ложных пробоях и возвратах к среднему.

Для тестирования эффективности скользящих средних на исторических данных акций «Сбербанка» я решил использовать три EMA с периодами 14, 28, 63. Тесты проводились на дневном свечном графике с 1999 по 2019 гг. Напомню, что чем больше период сглаживания и чем больше период самого графика, тем меньше ложных сигналов будет, как и самих сигналов в целом. Условием покупки считалось пересечение EMA с самым маленьким периодом EMA с большими периодами. Если «мелкое» EMA пересекало «большие» EMA снизу вверх, то я покупал бумаги. Если сверху вниз — то я выходил из позиции. При этом я никогда не «шортил», а входил только в long-позицию. Дивиденды и комиссии не учитывались. Вот что получилось:

Если трейдер входил в сделку, используя только три EMA и их пересечение, то он бы заработал за 20 лет 29 344,09 % от изначальной суммы. За это время он получил бы 37 сигналов, из которых 21 был убыточным, а 16 выгодными. Максимальный убыток по сигналу всего -14,29 %, средний убыток по ложным сигналам -6,06 %. Максимальная прибыль по сигналу 356,44 %, средняя прибыль по правильным сигналам 73,84 %. Стоит отметить, что вход в позицию выполнялся только при действительном пересечении EMA, то есть с небольшим запаздыванием, чтобы симулировать более реальные условия. Последняя сделка еще не закрыта, так как не было пересечения «больших» EMA «короткой» сверху вниз:

Кто-то может возразить: «Но ведь я мог бы купить акции Сбера в 1999 году меньше, чем за рубль. А потом просто держать бумаги 20 лет и получить доходность еще больше! Зачем усложнять и использовать эти скользящие средние?». Во-первых, так легко судить по историческим данным. Никто не знает, что будет с акциями завтра. Даже я. Скоро я приведу пример анализа на исторических данных, когда тактика покупки бумаги по пересечению трех EMA оказалась гораздо выгоднее покупки бумаги при ее выходе на биржу (некоторые бумаги принесли бы даже убыток, например, ВТБ). Во-вторых, стратегия, использующая скользящие средние, поможет ограничить убыток без использования стоп-лосс. Так как три EMA успевают реагировать на смену тренда довольно быстро. При обычном buy-and-hold инвестору пришлось бы пережить несколько кризисов, когда его капитал таял на глазах. Что оказало бы негативное влияние на нервную систему человека.

Вывод: я не нашел грааль, но просто показал на одном примере, что даже простая стратегия со скользящими средними может принести существенный доход при минимальных времязатратах. Проверю итоговый результат еще на нескольких бумагах. Кому было интересно — подписывайтесь на меня, добавляйтесь в друзья и ставьте лайки.

Также Вашему вниманию представлен мой реальный портфель, основанный на моментум-эффекте и модифицированной мною стратегии AlexChi: https://smart-lab.ru/q/watchlist/Mark0f/8339/. «Грязная» доходность портфеля с начала апреля составила 1,9 %.

5.7К |

Читайте на SMART-LAB:

Пять акций на весну 2026 года

Павел Гаврилов Российский рынок начал 2026 год в плюсе: Индекс МосБиржи прибавил почти 4%. Главные драйверы роста прежние: снижение ставки,...

18:40

Нефтяные качели: как на этом заработать?

9 марта, стоимость нефти марки Brent в моменте взлетала до отметки в $119,5 за баррель, что является максимальным значением с лета 2022...

15:46

теги блога Артем Марков

- 2020

- ADR

- ETF

- p2b-кредитование

- zorro

- акции

- армагеддон

- аттестат ФСФР

- биткоин

- БПИФ

- будущее

- вес

- вопрос

- ВТБ

- Газпром

- грааль

- День Победы

- дефолт

- доход

- доходность

- займы

- инвестиции

- иран

- исследования

- история

- Итоги

- итоги года

- Калининград

- книга

- Книги

- конкурс

- Конференция

- конференция смартлаба

- коронавирус

- космос

- кризис

- криптовалюта

- кубышка

- лучший день для покупок

- мама

- Медицина

- мир

- ММВБ

- моментум

- МосБиржа

- Моск Биржа ММВБ-РТС

- мтс

- музыка

- мысли

- Нефть

- новички

- Новый берег

- образование

- обучение

- объемы торгов

- опрос

- опыт

- офз

- офф топ

- пирамада

- Поздравления

- портфель

- принципы инвестирования

- прогноз

- психология

- работа

- развитие

- ракета

- регрессия

- режим т+2

- рецензия

- роботы

- Роснефть

- росс рынок

- Россети

- рынок

- сбербанк

- скользящая средняя

- ставки на спорт

- статисика

- статистика

- статьи

- стратегии

- Сургутнефтегаз

- Телеграм

- технический анализ

- торговая система

- трейдинг

- увеличение добычи

- университет

- Уоррен Баффет

- Финансовая грамотность

- финасы

- фондовый рынок

- халвинг биткоина

- хирургия

- цели

- чтение

- шутка года

- ядерная сделка с Ираном

И, подозреваю, автору поста сие известно.

PS: за закрытие по обратному пересечению вообще убивал бы ))

Можно поподробнее?;)

Не вижу расходов за комиссии. Еще тут учтены неприбыльные сделки, я так понимаю это шорт. Но на шорт тоже есть комиссии.

Еще трейдингвью идет перерисовка мувингов на мелких таймах до 2х недель вроде, а с ними и кучи индикаторов и кучи стратегий

В данной таблице неприбыльные сделки — это закрытие лонга по сигналу «пересечение EMA с большим периодом EMA с меньшим периодом сверху вниз». Так как даже на больших таймфреймах скользящие средние иногда дают ложные сигналы, нужно доп. подтверждение для покупки/продажи. Шорты я никогда не использую.

Хмм… спасибо за комментарий про перерисовку. Возможно, воспользуюсь другим сервисом для анализа в следующий раз.

Отличная работа! Вы молодец! Самое главное, что у вас серьезный аналитический подход, основанный на статистике, что выгодно отличает вашу статью от большинства постов здесь.