Избранное трейдера АлексейФ

Результаты портфельного инвестирования. 01 июня 2019г — 13 сентября 2019г

- 14 сентября 2019, 00:01

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана без учёта выплаченных дивидендов. (кроме портфеля ETF-ПИФ ММВБ индекс бенчмарк, в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

- комментировать

- 2.7К | ★4

- Комментарии ( 12 )

Как обыграть S&P 500. Стратегия Momentum 15 лет

- 13 сентября 2019, 19:24

- |

Все знают, что на американском рынке индекс S&P 500 обеспечивает потрясающую доходность, и обойти его не может 80% активных фондов. Но есть одна стратегия, которая позволила обыграть индекс S&P 500 почти на 47% (или на 3,6% ежегодно) за 15 лет с тем же уровнем риска, что и у индекса. Рассмотрим ее далее.

График предоставлен

( Читать дальше )

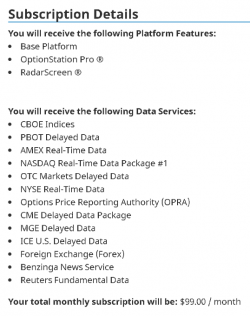

TradeStation за 99$ которая раньше была за > 300$

- 10 сентября 2019, 16:40

- |

Интрадей история с 1991 г. акции

Реалтайм сканер на 1000 акций

Сканер Дневок/Интрадея

Вотчлисты

Личные индикаторы/торговые системы, тестирование

Опционы

Reuters фундаментал для индикаторов

и многое другое…

Почему я не боюсь кризиса. Статья которую я пишу уже несколько месяцев, а инструмент 2 года.(пост чуток для Тимофея.)

- 09 сентября 2019, 14:49

- |

Тут я конечно загнул. Саму статью я собираю пару недель, но вот механизм построения и просчета, действительно несколько лет :)

Рынок подходил к хаям и откатывал обратно, и я каждый раз не успевал поддержать подписчиков статьей из-за разного рода технических проблем с движком сайта. Удачно вышло только с Алросой. Благодарю всех читателей за большое количество положительных отзывов!

Несколько месяцев назад вышел прекрасный обзор Николая Василенко на тему «Недооценен ли российский рынок?» Я сначала расстроился. Думаю ну вот опять опередили.

И вот совсем недавно вышел обзор от Владислава «роадтуричез» на тему «Куда инвестировать в 2020 и после?» Ну все думаю, опоздал тотально, пора складывать манатки и завязывать.

( Читать дальше )

очередной звонок. Как ETF будет воздействовать на следующий кризис/коррекцию

- 07 сентября 2019, 17:54

- |

В январе 2019 годя я поднимал вопрос «Что думают трейдеры про ETF»/

Я, как та собака, всё понимаю, но высказать не могу. Всегда чувствовал — что ETF это не снижение риска, а вероятно будет усиление коррекционного движения.

Однако сейчас натолкнулся на отличную статью – в чём пузырь ETF, и как он скажется, этот пузырь на следующем кризисе (если кризис будет когда нибудь).

Очень чётко в статье, рассказали в чём проблема ETF – оценка активов происходит по очень тонкому срезу – т.е. оценка акций в фондах основана на «рыночной цене» на маленьком проценте акций конкретного эмитента, которые торгуются ежедневно. А ну как если многие захотят продать эти акции? что будет с капитализацией ETF?

Вот и Орловский, верно говорил — фонды пассивных инвестиций, еще не пережили ни одного кризиса, инструмент новый, вот пусть выстоят при «армагедоне» — можно бедт присмотреться — кого купить.

( Читать дальше )

Коллекция заблуждений биржевых игроков. Заблуждение 15.

- 05 сентября 2019, 00:33

- |

Заблуждение 15: Дродаун — зло.

Точнее не дродаун — а его размеры.

Часто встречается суждение, что типа вот 10% это грустно, но нормально, ибо неизбежно.

( Читать дальше )

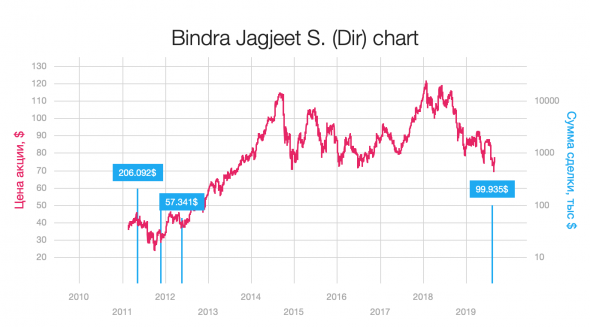

Смарт-инсайдеры США. Акции на сегодня. Из списка Санкт-Петербургской биржи

- 04 сентября 2019, 18:22

- |

Его доходность в годовом исчислении составляла в среднем 72%.

Прелесть этой компании состоит так же в том, что она выплачивает ежеквартально хорошие дивиденды 5,6% и присутствует в списке для неквалифицированных инвесторов (Из списка Санкт-Петербургской биржи)

О том что скоро вы сами сможете подбирать себе такие компании, смотрите подробнее в Профиле.

P.S. В Телеграм-канале Smart Stock Insider (ssipub) так же публикуются находки и сделки продвинутых в торговле инсайдеров.

Выбор Брокера по тарифам (ФИНАЛ).

- 04 сентября 2019, 07:41

- |

На российском рынке не один, а целых ДВА брокера вдохновились примером американского брокера Robinhood и отменили брокерскую комиссию, причем один из них является крупнейшим классическим брокером и его знают практически все!

Что за …. (благотворительность такая) — подумал я. И с изрядной долей скепсиса начал «чесать репу». Для нашего рынка, это буквально как красная тряпка для быков, что-то совершенно необычайное! Об этом должны кричать из каждого «утюга»! Но я что-то не вижу рекламы на первом канале (юмор), что еще больше провоцирует всякие инсинуации: в чем здесь подвох?

Лучший способ разобраться в этом вопросе – сравнить реальные условия этих «брокеров без комиссии» с остальными «обычными» брокерами на конкретном примере, рассмотрев все их скрытые комиссии под микроскопом. С этой целью, я реанимировал свой старый пост посвященный выбору брокера по тарифам и заодно, по многочисленным просьбам адептов спекулятивного цеха, увеличил количество тестируемых брокеров

( Читать дальше )

- комментировать

- 26.9К |

- Комментарии ( 70 )

Как посчитать популярные мультипликаторы без знания МСФО за минуту. Очень полезные короткие видео для начинающих.

- 03 сентября 2019, 11:18

- |

Видео разбиты на серии стиле «а как посчитать…?» знание МСФО не требуется! К концу, вы научитесь строить и считать большинство мультов за минуту и не больше. Видосики короткие и без воды.

Рекомендуем самостоятельно собрать файл или просто скачать готовый пример из видео.

Темы:

1. Как посчитать, сколько годовых прибылей стоит компания.

2. Как посчитать чистый долг.

3. Как посчитать полную стоимость компании EV.

4. Что такое EBITDA и как это считать.

5. Как посчитать свободный денежный поток.

6. Как посчитать мультипликатор P/BV.

7. Как построить пузырьковую диаграмму.

Внимание! Данный метод не является методическим пособием или последней инстанцией. Сообщество не несет ответственности за все сказанное в данном видео и тем более за сделки, заключенные на его основе.

Данный метод является поверхностным и упрощенным для понимания начинающих инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал