Избранное трейдера fart1

Мат капитал - новый огромный налог.

- 17 января 2020, 18:25

- |

Увеличит ли это рождаемость? Нет конечно — ибо одного ребенка в семье почти гарантированно заводят, а появление второго и ранее финансировалось. В чем смысл? Да ни в чем. Программа мат капиталла есть только в России и уже существует много лет и рождаемость никак не увеличила.

Это факт.

Ни одно государство в мире не вводило таких мотивационных программ, ибо все тесты провалились. Люди не рожают детей из за денег.

Я не буду говорить тут о коррупции и новых налогах которые придется ввести и о новых чиновниках которые нужны чтобы все это администрировать. Это прямые потери общества к сожалению.

( Читать дальше )

- комментировать

- 4.5К | ★2

- Комментарии ( 108 )

Грааль

- 17 января 2020, 08:23

- |

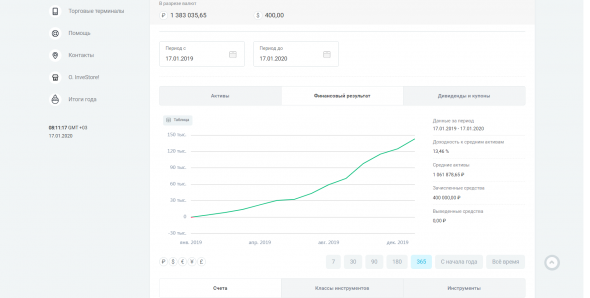

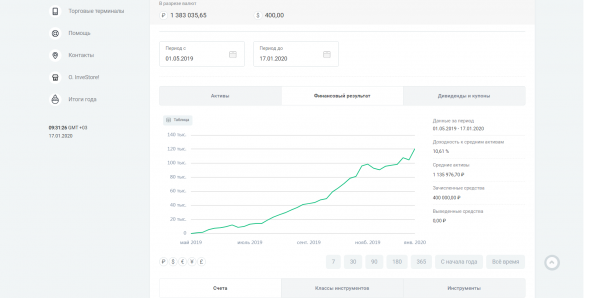

Прошел почти год.

Вводные.

30 тыс баксов в лонге на вкладе в РСХБ под 3,3%.

30 лотов фьюча евро в шорте.

ГО — ОФЗ, денежная поза чисто под вариационку.

Дополнительно постоянные спекуляции по 1-5 лотов с продажей шорта выше уровня покупки.

Итоги.

Если смотреть конкретно с даты начала входа в стратегию. С мая 2019 года.

( Читать дальше )

Мишустин

- 16 января 2020, 23:00

- |

Нефть из населения: новая политика с новым премьером. Перспективного премьер-министра многие считают переходной технической фигурой, типа Фрадкова в прошлом. Но если посмотреть на его послужной список, то эта кандидатура выглядит как раз вполне ожидаемой и хорошо вписывающейся в закатные тренды путинской эпохи. В последнее десятилетие в России происходит постепенная переориентация от нефти-газа, как главных источников благосостояния верхушки, к «добыче нефти из населения». Наш герой как раз хорошо отличился на этом поприще, стал незаменимой фигурой, так что вполне способен пережить пресловутый «транзит власти» и задержаться в премьерском кресле весьма надолго. Тем более что с чисто профессиональной и квалификационной точки зрения, он в премьеры годится больше, чем любой из его предшественников за последние 20 лет (включая даже Примакова).

( Читать дальше )

Бетон всегда в цене или эта музыка будет вечной.

- 16 января 2020, 20:28

- |

Цель — любой ценой удержать спрос и цены на новостройки.

Посмотрим как это у них получится. Лично я, в знак протеста, отказываюсь от покупки квартиры за нал. Подожду пока квартиры в регионах будет бесплатно давать.)) Ориентир 2024 — 27 годы.

Старая статья в тему.

Зайцы» в недвижимости. Как главными глупцами становятся те, кто тратит на недвижимость свои деньги

Давайте представим: нет никаких маткапиталов, жилищных субсидий, льготных ипотечных ставок, самой ипотеки и прочего искусственного спроса на недвижимость.

Сколько будут стоить квартиры в этом случае?

Поскольку частного спроса в России практически не осталось, ясно, что цены рухнут. Насколько – можно спорить – но точно они окажутся где-то глубоко у плинтуса.

Вот тот уровень, до которого упадут цены – и есть реальные цены на недвижимость.

( Читать дальше )

Что я понял за несколько лет реальной торговли (по версии Mr Mozart)

- 16 января 2020, 12:32

- |

Крайнее его видео посвящено теме (см. заголовок) вот собственно все тезисы:

1. Способность быть вне рынка, в ожидании хорошего сетапа.

Желание постоянно находиться в позиции губительно.

2. Грамотная растановка стопов, а также использование логических стопов.

Никаких АТР*N; никаких фиксированных стопов N (0,5 — 2% от депо) (как рекомендует Элдер например); никаких индикаторов для выставления стопа (например зона безопасности Элдера).

3. Грамотная расстановка тейков.

Тейки только по следующим уровням (зона интереса). Никаких тейков по формуле: стоп*N (2-3); никаких тейков на мувингах или каналах.

4. Быстрый перевод в безубыток.

5. После открытия сделки необходимо быть на рынке на закрытии каждой рабочей свечи.

( Читать дальше )

Как переводить деньги в Interactive Brokers в рублях и без комиссий

- 15 января 2020, 15:35

- |

Босле брокера Открытие, IB прям порадовали (а через них ещё и на московской бирже можно торговать). Оказывается им можно переводить прям в рублях и без комиссий. Я так понял, что минимальной суммы на пополенение нет.

Как это всё делается?

В личном кабинете «Переводы и платежи» — «Перевод средств», выбираем рубли и Банковский wire-перевод.

Указываем с какого счёт собираемся платить и сумму перевода. Так мы уведомляем брокера, что хотим ему закинуть денег.

Появятся реквизиты ситибанка, куда нужно сделать перевод. Они находятся внизу и называются Банк-корреспондент.

Идём в свой банк и просто заполняем реквизиты межбанковского перевода. Тут важно получаетелем указать

Citibank N.A. London

33 Canada Square

Canary Wharf

London E14 5LB

Великобритания

В комментариях к платежу нужно указать на какой брокерский счёт нужно зачислить эти деньги. Я указал вот так: IBAN (хххххх) for personal broker account (Uхххххх) / (Imya I Familia) at Interactive Brokers LLC

Вам нужно поменять всё, что в скобках. Все эти данные можно взять там же в реквизитах.

( Читать дальше )

Билдинг по-русски: Бетон всегда в цене-3 или ЖК "Эделвейс" во всей красе под крышей СМП-банка

- 15 января 2020, 00:04

- |

Совсем рядом с тем зомби-поселком, построенным «РосКомВетеранБанком», про который я писал позавчера

Расположился ЖК Эдельвейс (сайт застройщика по ссылке) — тут все мероприятие достраивалось на средства АСВ, а точнее санационный кредит, выделенный СМП банку для оздоровления Мособлбанка

( Читать дальше )

Finita la commedia в крипте?

- 14 января 2020, 16:56

- |

Вообще-то хотелось праздника и буйства красок, но по циклам мы уже время просрали, поэтому большого драйва может не быть. Точнее, он откладывается до апреля-мая.

На мой взгляд, будет еще один заход вниз. Где-то это перевернутая двойная вершина, где-то не столь глубокий откат, где-то топтание на месте во флете, во многих коинах явно напрашиваются новые минимумы. В худшем случае есть вероятность даже конкретно брякнуться. По BTC можем повторить минимум — 3К, а то и обновим его — отскочим уже от 2К. Именно от этого варианта я и бегу. Топтание на месте до мая пережил бы.

Что я планирую делать. Половину своей «всей котлеты» закрываю здесь. Вторую половину крипты закрывать не буду, т.к. уровни уже сладкие, коины у меня не самые ликвидные и распиханы по десятку бирж. Если почувствую апокалиптец, а не топтание на месте, то буду шортить btc c плечом, дабы компенсировать или перекрыть потери по оставшейся в позе «полкотлете».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал