Избранное трейдера Дмитрий Думин

РОССИЯ-РОССЕТИ-ДИВИДЕНДЫ-АНАЛИТИКИ

- 20 ноября 2017, 14:42

- |

Подробности стратегии пока не раскрываются. «Одним из ключевых пунктов новой стратегии могут стать инновации, включая внедрение „умных“/цифровых сетей, которые должны способствовать повышению эффективности компании», — говорится в отчете БКС.

Компания может обновить дивидендную политику, чтобы соответствовать видению правительства. Подход к дивидендным выплатам за 2017 год должен соответствовать подходу, прописанному в распоряжении правительства 1094-p от мая 2017 года. При

этом дивиденды за 2017 года, скорее всего, окажутся не ниже, чем в предыдущем году, отмечают аналитики.

===========================

( Читать дальше )

- комментировать

- 44 | ★4

- Комментарии ( 10 )

“Умные деньги” готовятся к падению цен на нефть?

- 20 ноября 2017, 14:32

- |

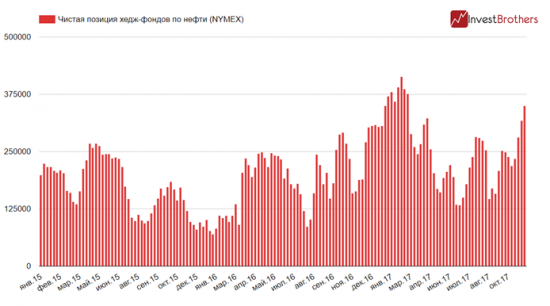

В то время как хедж-фонды продолжают наращивать длинные позиции по нефти, толкая ее вверх, “умные деньги” уже не первую неделю увеличивают свои ставки на ее падение.

По состоянию на 14 ноября в портфелях хедж-фондов находилось 413,4 тыс. длинных и 63,6 тыс. коротких контрактов. Таким образом, чистая длинная позиция по нефти выросла до 349,7 тыс. контрактов, увеличившись за неделю на 31,9 тыс. контрактов. Так много на рост нефтяных цен не ставили с марта 2017 г.

В то же самое своп-дилеры продолжили накапливать короткие позиции по сырью. Напомним, что своп-дилерами признаются как спекулятивные хедж-фонды, которые снижают свои риски, связанные с физическими товарными сделками, так и традиционные производители сырья. Однако если Managed Money могут совершать сделки от лица клиентов, то своп-дилеры делают это от себя лично. Объем их чистого “шорта” достиг очередного максимума – 554,5 тыс. контрактов или 31 млрд долларов.

( Читать дальше )

Недооцененные компании: Русагро обзор и рекомендации

- 20 ноября 2017, 11:45

- |

Добрый день!

В сегодняшнем обзоре компания Русагро. Эту компанию предложил Ладимир в нашем голосовании. Из всех предложенных компаний я выбрал Русагро, т.к. мультипликаторы немного ввели в заблуждение и захотелось разобраться что к чему. Начнем.

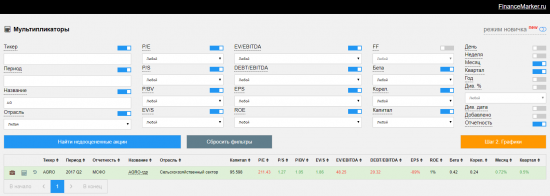

1. Мультипликаторы компании Русагро

Как видите, очень неплохие P/S, P/BV и EV/S, но с остальными значениями все ужасно. Ужасно настолько, что даже неправдоподобно. В расчете мультипликаторов, выделенных красным, участвует чистая прибыль компании — видимо с ней по итогам полугодия все плохо. Однако это не всегда отражает реальную суть вещей, поэтому надо разбираться.

2. Исторические значения мультипликаторов Русагро.

( Читать дальше )

За этим скрывается развивающийся тренд

- 13 ноября 2017, 17:42

- |

Всем привет …

После длительной консолидации, на прошедшей неделе наблюдались значительные ценовые движения. Практически все категории активов продемонстрировали снижение. Есть ли какие-либо причины для беспокойства, или это просто шум?

Предположу, что в большинстве случаев, наблюдаемые движения являются временным шумом, однако за ними скрываются развивающиеся тренды. Особенно это наблюдалось на высокодоходном рынке. Рано мне указывать ожидающий тренд, но все же может вам будет полезно.

С момента восстановления высокодоходных облигаций после падения в 2015 году (вспомните периоды обрушения и восстановления цен на нефть, поскольку высокодоходные рынки сильно зависят от нефтяных котировок из-за высокой доли в отрасли компаний, занимающихся гидроразрывом пластов, оба индексных фонда демонстрировали исключительно умеренные и временные прорывы 200-дневной скользящей средней. Обычно такие прорывы длились 1-2 дня. Нынешний прорыв является достаточно выраженным и продолжительным по времени. Удивительно, но он сформировался во время резкого роста нефтяных котировок (из-за ожиданий новых сокращений нефтедобычи ОПЕК и жесткой позиции наследного принца Саудовской Аравии. Вероятнее всего, это не обычное совпадение, а ярко выраженный сигнал прямо перед началом программы количественного ужесточения (QT) ФРС. Как я уже писал, датой старта программы количественного ужесточения необходимо считать не 1 октября (официальная дата), а 31 октября (дата истечения первой не полностью реинвестированной облигации счета операций на открытом рынке ФРС, когда баланс ФРС фактически начал сокращаться. Ранее в этом году наблюдались 2 краткосрочных падения высокодоходных активов. Первое имело место в начале марта, когда Федрезерв «ошеломил» рынки, объявив о грядущем повышении ставок всего за 2 недели, после чего анонсировал программу количественного ужесточения. Вторая просадка наблюдалась после заседания ФРС 26 июля, когда стало ясно, что программа будет запущена сразу после сентябрьского заседания (прозвучали слова об «относительно скором» запуске программы с намеком на будущее заседание в качестве отправной точки). В обоих случаях рынки быстро восстановились. В этот раз, когда программа фактически запущена, продажи могут стать гораздо более долгосрочными.

( Читать дальше )

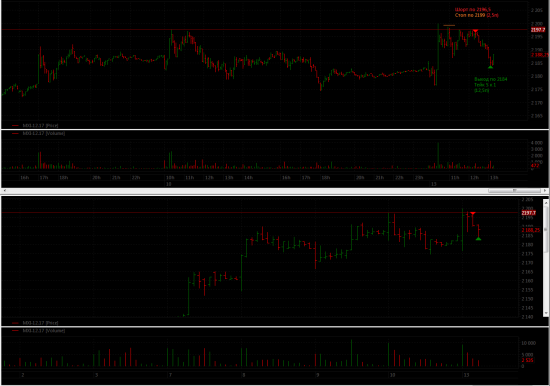

Важность ATR или как шортить против тренда

- 13 ноября 2017, 15:01

- |

Да, рынок растёт, тренд вверх как паровоз, но за первый час торгов инструмент проходит около 90% своего запаса хода, делает перехай и встаёт под уровень, как он пойдёт дальше?! — вот тут то можно пробовать шорт, что я и сделал! Именно ATR ключевой показатель в этой сделке, да, здесь есть и уровень и рынок не может расти без отката и новостной фон можно приплести… Кто торгует уровни, знает, как много говорит о ATR Герчик и говорит по делу! Тут даже тейк и стоп высчитан от ATR. В общем вот такой важный показатель!

P.S. А кто сделал линейку в quik, ну просто огромное спасибо! Всем добра и хороших сделок!

Можно ли заработать на фондовом рынке?

- 09 ноября 2017, 00:19

- |

Читая истории успеха, или неуспеха других людей, как известных, так и не очень, я понял одно, добиться цели можно только в том случае, если ты понимаешь куда идешь и четко видишь перед собой желаемое.

Интернет пестрит постами про легкие деньги, миллион за месяц, обучение инвестированию по методу Баффета и т.д.

По своему опыту могу сказать одно, легких денег на рынке не бывает, объем знаний и опыта пропорционален размеру портфеля, если не развиваешься сам, то не будет прироста в инвестициях.

Основная проблема перебороть себя, свои страхи потери денег и знать чувство меры, не жадничать, тогда все получится. В 2013 году я доверил управление своими деньгами человеку, который, как мне тогда казалось имеет побольше опыта, чем я, в итоге эти деньги я потерял, сумма была не малая. Но именно эта потеря позволила мне переосмыслить отношение к деньгам, сейчас я гораздо проще отношусь к просадкам и резкому росту портфеля. В любом случае, потери были, есть и будут, невозможно все время зарабатывать, нужно уметь терять, как в борьбе, вначале учишься падать, а потом уже бороться. Самое главное верить в успех и в то, что всего можно достичь.

( Читать дальше )

6 причин не поверить в триумф оптимистов

- 22 октября 2017, 18:05

- |

Считается, что инвестирование в акции это выгодно. Финансовые воротилы хорошо поработали, чтобы внушить обывателям эту нехитрую мысль, так что в нашем распоряжении есть достаточное количество исследований по данной тематике. Одно из них явно выделяется своими масштабами — это вышедшая в 2001-ом году книга «Триумф оптимистов», которая вобрала в себя почти весь ранее накопленный опыт, что позволило произвести сравнения доходности различных классов активов по всему миру.

Название книги отражает её главный посыл. Авторы посчитали, что капитал в один доллар, вложенный в акции США в 1900-ом году, с учётом реинвестирования дивидендов, к концу XX века мог увеличиться в 710 раз (в реальном выражении), что соответствует среднегодовой геометрической доходности 6,7%. Остальные рынки в среднем были менее результативны, однако доходы потенциальных инвесторов всё равно нереально высокие — лично я в такое не верю и на то имеется, как минимум, 6 причин.

( Читать дальше )

2005-2015. Росстат. Обзор за 10 лет

- 22 октября 2017, 16:54

- |

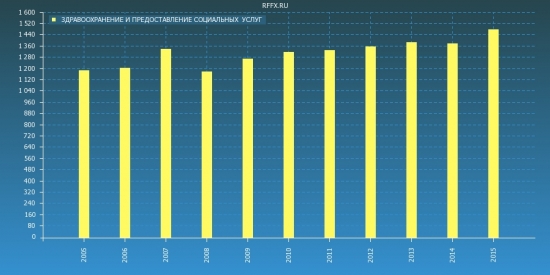

Количество юр. лиц (без учета подразделений) в сферах экономики (по данным росстата):

кол-во юр. лиц растет:

1. образование:

2. здравоохранение и соц. услуги:

( Читать дальше )

S&P 500, текущая ситуация

- 22 октября 2017, 14:48

- |

Последнее время рынок уже маленько стал напоминать наперсточника на базаре, из разрядка кручу верчу… хочу. Но при этом как бы там в прошлый четверг не устроили встряску на дневном графике как была, так и осталась фигура «бычий флаг», как это видно из графика.

Резкие продажи в четверг сложно аргументировать логически, то ли это была дань памяти 19 октября 1987 года, как «черному понедельнику», то ли просто было необходимо выставить попутчиков из позиций и кроме того еще усилить собственные об их стоп приказы. Потому как по сути объемы ниже 2550,75 прошли очень большие и все на ETH сессии, а регулярную даже не пустили ниже отметки 2545.

Но стоит так же обратить внимание еще на два факта:

1. Изначально продолжение роста в пятницу было на ETH сессии и потом практически большую ее часть было сползнание обратно. Выкуп же на регулярной как и ночное движение был практически на нейтральных объемах. То есть я хочу сказать, что не особо наблюдал продажи. Да иногда было некое давление как сдерживающий фактор, но так что бы очень приличных объемов на продажу не видно было;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал