Блог им. OneginE

“Умные деньги” готовятся к падению цен на нефть?

- 20 ноября 2017, 14:32

- |

В то время как хедж-фонды продолжают наращивать длинные позиции по нефти, толкая ее вверх, “умные деньги” уже не первую неделю увеличивают свои ставки на ее падение.

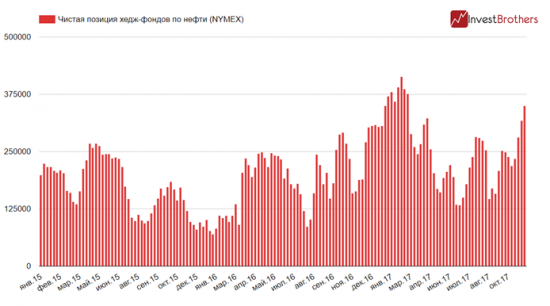

По состоянию на 14 ноября в портфелях хедж-фондов находилось 413,4 тыс. длинных и 63,6 тыс. коротких контрактов. Таким образом, чистая длинная позиция по нефти выросла до 349,7 тыс. контрактов, увеличившись за неделю на 31,9 тыс. контрактов. Так много на рост нефтяных цен не ставили с марта 2017 г.

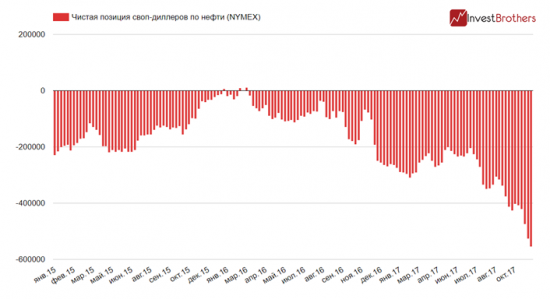

В то же самое своп-дилеры продолжили накапливать короткие позиции по сырью. Напомним, что своп-дилерами признаются как спекулятивные хедж-фонды, которые снижают свои риски, связанные с физическими товарными сделками, так и традиционные производители сырья. Однако если Managed Money могут совершать сделки от лица клиентов, то своп-дилеры делают это от себя лично. Объем их чистого “шорта” достиг очередного максимума – 554,5 тыс. контрактов или 31 млрд долларов.

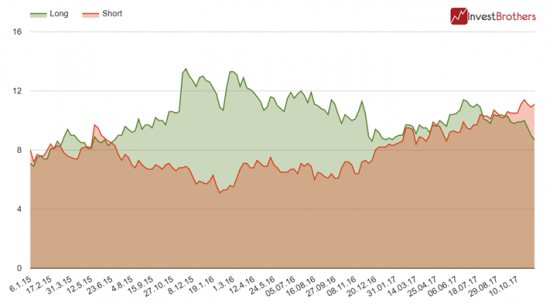

Крупнейшие участники Нью-Йоркской товарной биржи также склоняются к снижению котировок – спред между их длинными и короткими позициями продолжил расширяться. Теперь разница составляет уже 2,4 процентных пункта. В последний раз похожая ситуация наблюдалась в конце 2015 – начале 2016 гг., правда тогда фонды ждали начала роста котировок. Стоит также отметить, что нефть перешла к росту спустя три месяца, как крупнейшие трейдеры приступили к постепенному накапливанию длинных позиций по ней.

Резюме

Вполне возможно, что хедж-фондам удастся поднять цены на “черно золото” еще выше, чем сегодня. Однако “главная четверка” Нью-Йоркской биржи, скорее всего, воспользуется этим движением, чтобы увеличить свой “шорт”.

Похоже, “умные деньги” не верят в продолжение роста котировок в следующем году и готовятся к их падению.

Может быть интересно:

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

Если есть возможность запостите!