Блог им. OneginE |Банк России обрушит экономику? ЦБ собирается поднимать ставки еще?!

- 26 июля 2024, 14:46

- |

- комментировать

- ★1

- Комментарии ( 5 )

Блог им. OneginE |Банк России может поднять ставку еще

- 26 июля 2024, 13:41

- |

Банк России сделал обновил прогноз по ключевой ставке на 2024 г. — 16,9-17,4%.

«С учетом того, что с 1 января по 28 июля 2024 года средняя ключевая ставка равна 16,0%, с 29 июля до конца 2024 года средняя ключевая ставка прогнозируется в диапазоне 18,0-19,4%.»

Ссылка на пост

Блог им. OneginE |Крупный капитал воздержался от покупок перед заседанием ЦБ

- 26 июля 2024, 12:15

- |

Перед заседанием Банка России крупный капитал предпочитал не рисковать — в четверг были зафиксированы чистые продажи по сделкам свыше 12 млн рублей. В общей сложности объем заявок на продажу превысил объем заявок на покупку на 328,8 млн рублей. Четверг был первым днем за последние шесть рабочих дней, когда инвесторы распродавали акции.

Вполне возможно, что в преддверии заседания ЦБ некоторые участники рынка предпочитали зафиксировать прибыль и не рисковать. Покупок со стороны крупного капитала не наблюдается и сегодня.

Наш телеграмм канал

Блог им. OneginE |Почему растет рубль? ЦБ не повысит ставку? Что по нефти и золоту?

- 24 июля 2024, 22:35

- |

Блог им. OneginE |Банк России не может не поднять ставку

- 17 июля 2024, 17:40

- |

Согласно опросам от ЦБ, аналитики ждут среднюю процентную ставку в 2024 г. на уровне в 16,8%, а в следующем — 15%. ЦБ уже повлиял на ожидания рынка и теперь не может не повысить ставку 26 июля и сделает он это, как минимум, на 1,5 п.п.

Ссылка на пост

Блог им. OneginE |Мнение: Ставка ЦБ близка к максимуму?

- 12 июня 2024, 10:17

- |

Системно-значимые банки (СЗКО) вернулись к покупкам ОФЗ на аукционах. В период с октября по март доля СЗКО на первичном рынке держалась на уровне 16-51%, тогда как в июле-сентябре 2023 г. достигала 87%.

В мае, согласно данным Банка России, крупнейшие банки страны выкупали на аукционах более 68% всех ОФЗ. Пока это ниже уровня июля прошлого года, однако почти в два раза больше, чем в январе 2024 г.

Ссылка на пост

Блог им. OneginE |Банк России сдерживает ликвидность

- 02 июня 2024, 15:10

- |

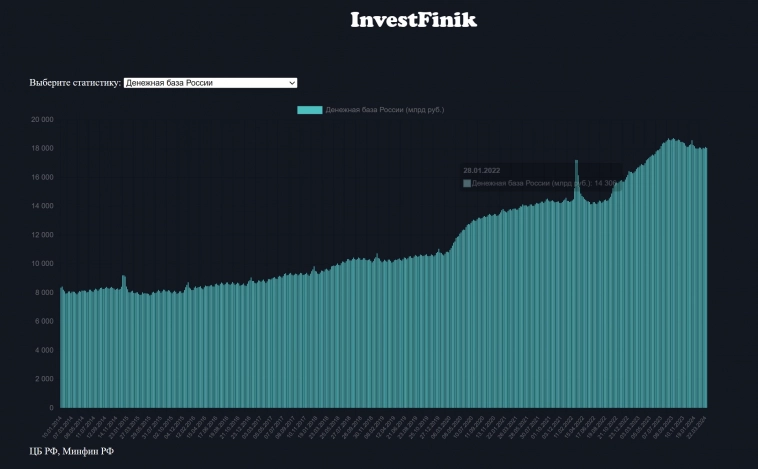

Вот уже около девяти-одиннадцати месяцев объем наличной денежной массы находится на одном и и том же уровне. По состоянию на 24 мая суммарный объем денежной базы был равен 18,2 трлн рублей, из них примерно 17,8 трлн — наличные деньги в обращении и 390 млрд — обязательные резервы кредитных организаций в ЦБ. Для сравнения, в июле 2023 г. наличных средств в обращении было 18 трлн.

Напомним, что с апреля Банк России увеличил нормы обязательного резервирования, тем самым, из системы было изъято порядка 180 млрд рублей.

Наличные деньги — полная монополия Банка России, именно он и только он имеет право на печать денег в стране. Кредитные организации через свои мультипликаторы, выдавая кредиты, увеличивают объем денежной массы. На этот процесс регулятор может повлиять меняя нормы резервирования.

Так вот, при растущей экономике, а в первом квартале 2024 г. она прибавила около 5,4%, Центральный банк не только не печатает деньги, так он еще и изымает их посредством увеличения резервирования.

( Читать дальше )

Блог им. OneginE |Почему не верю Центральному банку и когда жду снижения процентной ставки?

- 27 апреля 2024, 15:37

- |

Блог им. OneginE |Банк России продолжает "закручивать гайки"

- 05 апреля 2024, 16:22

- |

Денежная база России продолжает свое сокращение. Вот уже почти семь месяцев как Банк России снижает объем наличных денежных средств в системе. По итогам 29 марта общая сумма денежной базу составила 18,06 трлн рублей, что меньше на 60 млрд, чем неделей ранее. Таким образом, продолжается систематическое изъятие «наличных» средств.

За современную историю России столь продолжительного периода по падению денежной базы не наблюдалось. Похожий по срокам промежуток был в начале 2015 г., но он длился не более шести месяцев.

Что примечательно в этом падении, это то что несмотря на него, экономика страны растет темпами, которые не наблюдались с 2000-х.

Ссылка на пост

Блог им. OneginE |Первый признак снижения процентных ставок

- 04 апреля 2024, 12:15

- |

Уровень максимальной процентной ставки начал постепенное снижение. По данным Банка России во второй декаде марта ставка составляла 14,7%, что на 0,15 п.п. ниже, чем десятью днями ранее.

Самый высокий уровень максимальной ставки был зафиксирован в третьей декаде января, тогда она была равна 14,88%,

Динамика данного индикатора, во-первых, показывает на то, что ситуация на долговом рынке стабилизировалась и рост ставок, как минимум, остановился. Во-вторых, постепенный разворот может быть опережающим сигналом к тому, что центральный банк в скором времени может начать снижать ставки. Однако для большей уверенности необходимо дождаться более значимых изменений в ставке, которых пока нет.

Ссылка на пост

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс