Избранное трейдера Дмитрий Думин

EBIAT куда столько

- 20 ноября 2020, 18:27

- |

Главный вопрос, а, собственно, для чего?

Допустим, компания не генерирует чистую прибыль, как тогда ее оценить? Правильно – через один из перечисленных метрик. В общем это как один из способов завернуть гавно/алмаз в красивую обертку. Что из них, к сожалению, получится узнать только после того как компания выйдет на прибыль, но к тому моменту она уже будет стоить других денег. Мне сильно симпатизирует высказывание Уоррена Баффета: «Проценты по кредитам и налоги — это реальные расходы. Амортизация — это худший из расходов, т.к. сначала вы покупаете актив, затем начинаете платить вычет и не получаете налоговые льготы до того, как начнете зарабатывать деньги».

Чарьз Мангер: «Представьте, если у вас получится, что в начале этого года компания оплатила труд всех своих сотрудников на 10 лет вперед (т.е. выделила наличные на основной капитал, который будет использоваться в течение 10 лет). В следующие 9 лет, зарплаты будут неденежным расходом — уменьшение предоплаченного актива, созданного в этом году. Будет ли кто-нибудь спорить, что фиксация этого расхода со 2-ого по 10-й год — это всего лишь бухгалтерская формальность?»

( Читать дальше )

- комментировать

- 4.5К | ★6

- Комментарии ( 21 )

Экономический дайджест 15.11.2020

- 15 ноября 2020, 19:37

- |

Пара доллар/рубль на прошедшей неделе припала и закрылась на уровне 77.3875. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Индекс РТС вырос и закрылся на уровне 1227.78, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) вырос и закрылся близко к новому историческому максимуму 620.35. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 226 до 236. На мой взгляд, импульс с апрельких низов завершен, идёт коррекция во второй волне (возможно, она завершена). Неделя закрылась WTI — 40.12, Brent — 42.63.

( Читать дальше )

Харари — «История человечества» за 18 часов

- 15 ноября 2020, 18:39

- |

Из описания:

Сто тысяч лет назад Homo sapiens был одним из как минимум шести видов человека, живших на этой планете, – ничем не примечательным животным, которое играло в экосистеме небольшую роль...

Когда и почему появились деньги, государства и религия? Как возникали и рушились империи? Почему почти все общества ставили женщин ниже мужчин?...

Юваль Ной Харари — израильский военный историк-медиевист, профессор исторического факультета Еврейского университета в Иерусалиме.

( Читать дальше )

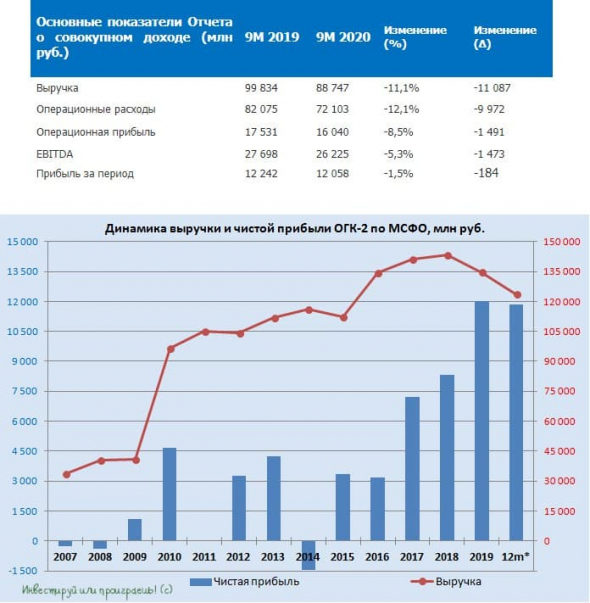

ОГК-2: разбираемся в финансовой отчётности за 9m2020

- 15 ноября 2020, 14:56

- |

Вслед за ТГК-1 пришёл черёд заглянуть и в отчётность ОГК-2 по МСФО, которая последней из трёх сестёр по ГЭХу представила свои финансовые результаты за 9 месяцев 2020 года.

Много букв здесь не потребуется, да и не хочется утомлять вас в этот прекрасный воскресный день скучной информацией, поэтому постараюсь быть максимально кратким и минимально скучным для вашего отдыхающего сознания.

📉 Итак, под влиянием снижения выработки электроэнергии (на фоне аномально тёплой зимы, ограничительных мер из-за COVID-19 и оптимизации производственной деятельности), а также негативной ценовой динамики на рынке РСВ, выручка ОГК-2 с января по сентябрь заметно снизилась – сразу на 11,1% (г/г) до 88,7 млрд рублей.

⛩ В качестве поддержки своё высокорентабельное плечо в трудную минуту подставил сегмент ДПМ, однако и ему оказалось не по силам справиться с нахлынувшим негативом и кардинально повлиять на динамику доходов. Правда, повышенные платежи в рамках ДПМ компания будет получать вплоть до конца 2022 года, а потому для выхода на эффектную финишную прямую время ещё есть. Да и определённые надежды на улучшение ценовой конъюнктуры на рынке РСВ также остаются.

( Читать дальше )

Почти пасссивная арбитражная опционная стратегия

- 10 ноября 2020, 20:41

- |

Естественно возможно такое уже давным давно придумали и вообще это не работает.

Основа стратегии — взаимосвязь между курсом рубля/доллара и акциями Сбербанка (но вообще подошли бы любые два актива которые на дистанции склонны к росту и при этом часто двигаются противоположно), когда одно вверх как правило другое вниз, при этом лучше всего когда и то и другое вверх, либо всё стоит примерно на месте. Угроза для стратегии: акции Сбербанка вниз + укрепление рубля, т.е. возможный сценарий разрушения стратегии и потери денег (но тоже необязательно всегда можно закинуть доп. деньги под ГО, плюс макс. потери всё равно ограничены но должником остаться можно): банкротство Сбербанка + обесценивание доллара до 0 рублей за 1 доллар = макс. потери.

( Читать дальше )

Закрытая встреча инвесторов (фотоотчет)

- 10 ноября 2020, 13:57

- |

Всем привет, Друзья. Оставив за спиной 2600 км дороги и славную северную столицу, вернулся домой и сразу вливаюсь в работу. Но перед этим хочу рассказать, где я провел этот уикенд. Напомню, что Тимофей Мартынов еще месяц назад анонсировал мини-конференцию в г. Пушкин, которая должна была собрать самых активных участников форума акций. Хоть я и не особенно много участвую в жизни форума, все же там оказался ))) Тимофею отдельный респект за приглашение.

Tsar Palace встретил нас шикарным убранством и удобным конференц залом, в котором разместились не только уже ранее приглашенные участники, но и спец гость — Andrei Samoryadov более известный, как Хомяк Разумный

Ваш покорный слуга тоже кратко представил свою стратегию инвестирования и пробежался по своим позициям в портфеле

Очень рад был встречи в живую со своими друзьями и коллегами по цеху Георгием Аведиковым и Юрием Козловым. Отлично пообщались и создали кейс, которым поделюсь с Вами в следующей статье. В создании этого кейса нам также помогали Вадим Джог и Павел. На фото слева, направо — Я, Аведиков, Мартынов, Козлов

После мини-конференции отправились на ужин, на котором продолжили общение на биржевые темы (и не только) Парни вот разрабатывают план по завоеванию мира ))) Слева, направо — Павел, Евгений, Виктор, Сергей и Вадим Джог

Ну и в завершении интересного дня отправились в спа, в том же отеле. К слову, спа оказалось на высшем уровне. 100500 разных парилок.

На следующий день отправились в Царское село на экскурсию. Было прохладно, но прогулка выдалась на славу.

В закрытой встрече также принимали участие: Роман, Павел, Анастасия, Олег, Георгий. Спасибо Тимофею и участникам конференции за отлично проведенное время и за знакомство. Вы очень крутые!

В который раз убеждаюсь, что личные встречи с единомышленниками еще больше придают мотивации и знаний. Пандемия вносит свои коррективы в такие встречи, но оно того стоило. В дополнение к этому фотоотчету подготовлю отдельную статью с описанием стратегии, которой дали символическое название — Стратегия «Смартлаб». Поэтому подписывайтесь на мой блог, будет интересно. А также не забывайте подписаться и на блоги ребят — найдете кучу полезной информации.

Мой Telegram-канал — ИнвестТема

Моя группа ВКонтакте - ИнвестТема

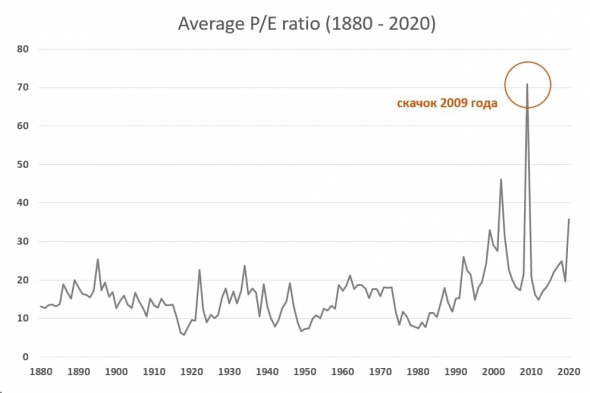

Акции (урок 6) – мультипликатор P/E

- 10 ноября 2020, 11:13

- |

Перейдём к мультипликаторам. Дальше я буду использовать материалы из CFA.

Прежде чем погружаться в этот океан, надо понимать: расчёт мультипликаторов – это прекрасное упражнение для ума, но всё это мало прибавляет вам как трейдеру. Цены на акции могут годами отклоняться от справедливой стоимости. Вы успеете сединой покрыться, пока мультипликаторы вернутся на разумный уровень.

Понимание мультипликаторов даёт некое общее понимание: переоценена или недооценена анализируемая компания, но основывать торговые и инвестиционные решения на основе одних лишь мультипликаторов нельзя.

По одним мультипликаторам компания может быть переоценена, по другим – недооценена.

Если какая-то компания в текущий момент недооценена или переоценена по метрикам, обычно для этого есть какая-то существенная причина. В этом-то вся и подстава.

Все мультипликаторы можно сравнивать по двум основаниям:

- ▫️Со средними историческими значениями этих мультипликаторов у самой компании

- ▫️Со значениями мультипликаторов у аналогичных компаний

( Читать дальше )

Мини-конференция в г.Пушкин

- 08 ноября 2020, 23:09

- |

Иногда полезно отдохнуть от рынка и пообщаться с интересными людьми где-то на нейтральной территории.

Тимофей Мартынов организовал отличную мини-конференцию для активных участников Смартлаба в г. Пушкин, на которую пригласил и меня, за что я ему очень благодарен. В этом году вообще было сложно куда-то вырваться на отдых из-за известных причин, но эти выходные станут действительно запоминающимся событием. Был великолепный отель, интересная экскурсия по Царскому селу, питание в лучших ресторанах, в общем, организация была без преувеличений на высшем уровне.

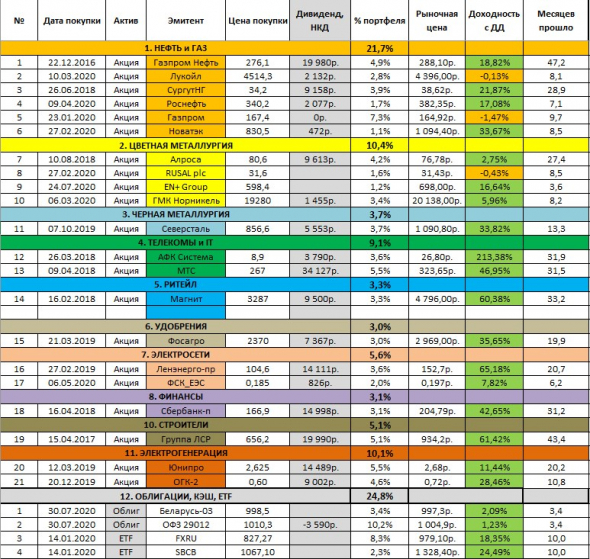

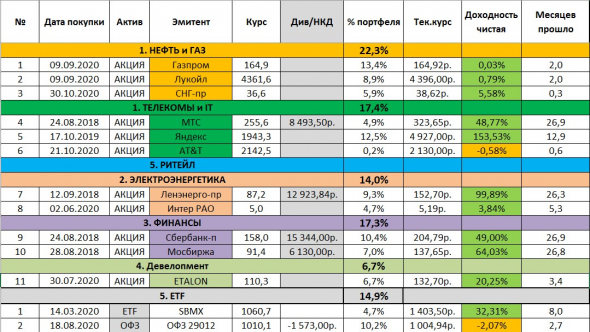

В рамках конференции я кратко рассказал о своих портфелях и о своем подходе к инвестированию.

Портфель ИИС в моменте следующий:

Портфель «Долгосрок»:

Наконец-то удалось встретиться «в живую» с моими друзьями, Юрием Козловым и Владимиром Литвиновым основателями сообществ «Инвестируй или проиграешь» и «ИнвестТема», вы их уже знаете скорее всего. Также удалось познакомится с новыми интересными людьми.

Вообще живое общение невозможно заменить онлайном, на Смартлабе часто проводятся конференции, именно там я обычно и нахожу новые знакомства, так мы и с Григорием Богдановым познакомились, кстати.

Благодарю всех участников за прекрасно проведенное время!

Всем успешных инвестиций!

P.S. Подробнее можно посмотреть здесь

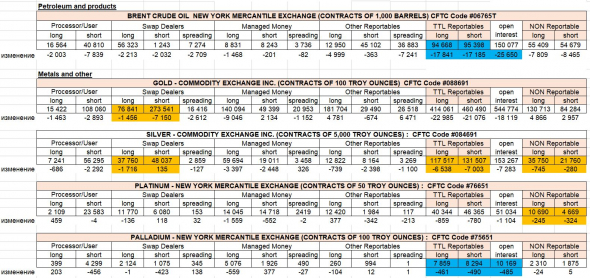

1. анализ отчетов СОТ (CFTC) 2. мнение о рынке

- 08 ноября 2020, 12:36

- |

Напоминаю: в пятницу CFTC (commodity Futures Trading Commission)

публикует информацию о позициях участников рынка,

информация — в неудобном виде, поэтому скачал в свой excel для обработки.

Крупные игроки обязаны по законам США сообщать о своих позициях.

Мелкие не отчитываются и называются non reportable (они проигрывают чаще).

NON Commercial — те, кому реально нужен актив.

Commercial — крупные спекулянты (самое интересное: их ставки и их изменения).

Выделил фоном: зеленый фон — вероятнее рост, синий неопределенность, оранжевый падение.

Ставки «крупняка» на падение выше чем на рост по рублю, евро, золоту, серебру. MSCI Emerging MKTS index, Natural Gas.

Сделал для ВАС слайды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал