Избранное трейдера Тимофей Мартынов

ООО «Автоотдел» получило кредитный рейтинг BB+, прогноз стабильный

- 18 июля 2023, 09:21

- |

Компания готовится к выходу на биржу с дебютным выпуском облигаций, сумма, срок, цели привлечения и другие параметры пока не разглашаются. В настоящее время ведется подготовка к регистрации выпуска облигаций, ориентир по срокам размещения — 3 кв. 2023 года.

Рейтинг компании был присвоен впервые, агентством «Эксперт». В заключении по рейтингу приводятся основные мнения:

- Агентство сдержанно оценивает бизнес-профиль компании, указывая на узкий круг потребителей: автомобильных дилеров и импортеров. При этом агентство принимает во внимание появляющуюся тенденцию появления на рынке России новых автопроизводителей, преимущественно из Китая, вследствие чего компания ожидает рост спроса на свою продукцию в ближайшей перспективе.

- Позитивное влияние на уровень рейтинга оказывает оценка финансового блока. На конец 1-го квартала 2023 года компания не имела заемных средств. Во втором полугодии 2023 года планируется привлечение долгового финансирования посредством выпуска облигационного займа. По расчетам агентства, отношение долга к EBITDA (с учетом аналитических корректировок агентства) будет составлять 1,8х к концу 1 кв. 2024 г. и может уменьшиться до уровня 1,4х в течение 2024 г.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Паруса для удачи

- 17 июля 2023, 21:18

- |

А сегодня напишу про удачу. Штука вообще очень глобальная. Мы, даже покупая бумаги не знаем будущего однозначно, следовательно удача в разной степени всегда присутствует с нами.

Но… Удача удаче рознь. Например: в ковид все акции падали. Одна из моих главных позиций была — ТКС. Проблемы Олега, и мне это было ясно — не влияют на бизнес. Но они повлияли на котировки очень сильно, и тот факт что эти новости вылетели именно тогда когда все остальное тоже валилось, и у меня было очень много акций этой недооцененной компании — плохая удача. Тупо не повезло, из-за чего просадка в ковид была больше чем была бы будь у Олега те проблемы поздней, или раньше. И это не что-то от чего можно защитится дешево.

( Читать дальше )

Что в смартлабе неудобно?

- 17 июля 2023, 12:22

- |

Ответьте пожалуйста на вопрос:

Какая у вас есть боль на смартлабе?

Чем вам пользоваться неудобно?

Что хотели бы улучшить?🙏👍

Россия вырывается из "ловушки среднего дохода"

- 16 июля 2023, 17:07

- |

Многие страны долгое время не могут преодолеть своеобразный «потолок» в доходах на душу населения. Они попадают в так называемую «ловушку среднего дохода» и не могут пробиться в ряд «богатых» стран (к которым относятся, например, США, страны Западной Европы, Япония).

У России есть шанс из такой ловушки вырваться.

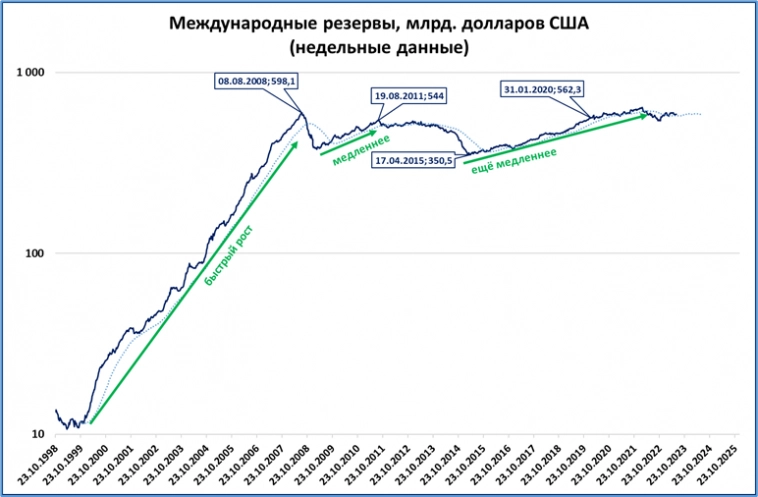

ЗВР как маркер: Россия вырывается из «ловушки среднего дохода»

На 7 июля международные резервы (ЗВР) составили 583,1 млрд. долларов. Сейчас изменения ЗВР не связаны с интервенциями ЦБ, поэтому их влияние на денежную массу минимально.

Справедливо и обратное. Раньше денежная масса росла благодаря покупкам валюты в ЗВР, а сокращалась «благодаря» продажам валюты из ЗВР (= «благодаря» валютным интервенциям).

Поэтому наблюдалось чёткое соответствие:

- Быстро растут ЗВР = быстро растёт реальная денежная масса и быстро растёт ВВП.

- Медленно растут ЗВР = медленно растут и РДМ, и ВВП.

- Сокращаются ЗВР = сокращаются и РДМ, и ВВП.

( Читать дальше )

Грузооборот морских портов: есть ли оптимизм после снижения добычи и экспорта нефти?

- 16 июля 2023, 15:47

- |

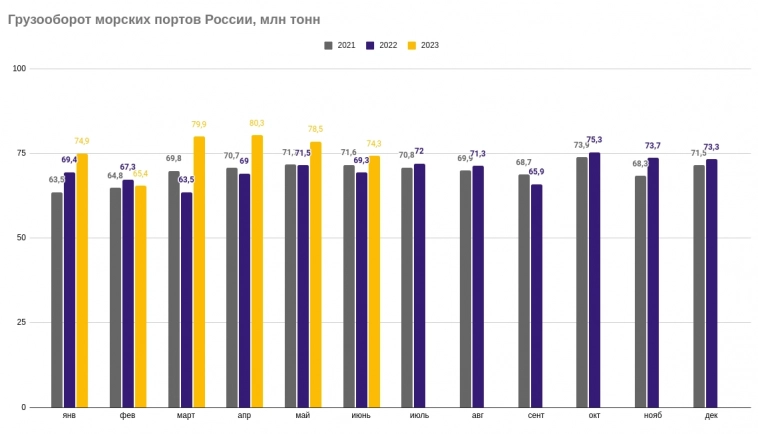

Глобально — грузооборот морских портов России замедлился и упал на 4 млн тонн месяц к месяцу.

Но накопленный объем за 6 месяцев пока радует, +10% к 2022 году. Наверно в ДВМП и НМТП открывают шампанское :)

( Читать дальше )

❗️❗️❗️ Сравнительный анализ банков-побратимов ⚖️

- 16 июля 2023, 12:26

- |

Крупнейший потребительский банк Казахстана против соперника из России, приятного чтения 📖

Kaspi (#KSPI):

Kaspi (#KSPI):— Оценка Ranks 100%

— Среднегодовой темп роста Кредитного портфеля — 35%

— Среднегодовой темп роста Операционной Прибыли — 44%

— ROE (Рентабельность Собственного Капитала) — 70%

— Долг / Капитал — 30%

— P/BV — 7.32%

— Дивдоходность в 2023 г. — 9%

( Читать дальше )

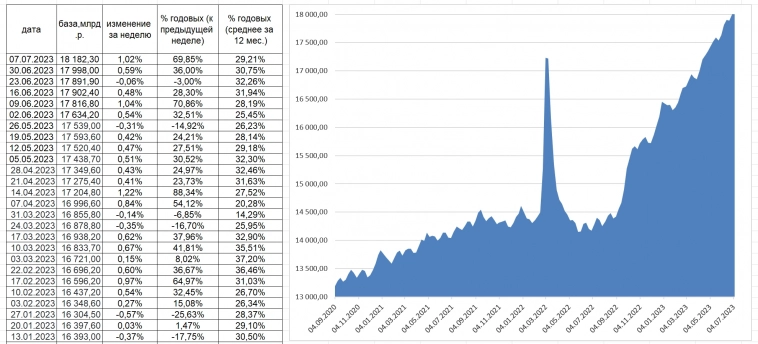

В июле темп роста налички остаётся около 30% годовых.

- 15 июля 2023, 20:24

- |

В июле темп роста около 30% годовых сохраняется.

Денежная база в узком определении

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций) и

остатки на счетах обязательных резервов.

> 90% узкой базы — это нал.

Нал. растёт на страхе и на печатном станке.

ВЫВОД.

Думаю,

в россии и страх, и печатный станок

(25% годовых — темп роста М2, 30% годовых темп роста нала).

С уважением,

Олег.

Больше всех пострадает Газпром нефть, а Лукойл только выиграет. В нефтегазовой отрасли меняется законодательство: есть хорошие новости и не очень.

- 15 июля 2023, 16:49

- |

Спойлер: больше всех пострадает Газпром нефть, а Лукойл только выиграет.

⛽ Выплаты нефтяникам по топливному демпферу с сентября снизятся вдвое.

Это сэкономит бюджету 30 млрд руб. в месяц. Демпфер введён в России в 2019 году, чтобы сдержать рост цен на нефтепродукты внутри страны 📊 Государство выплачивает компенсацию нефтяникам, если экспортные цены на нефтепродукты выше, чем внутренние. Если наоборот — нефтяники сами платят в бюджет. Больше всего от снижения демпфера пострадает Газпром нефть ☹️ В 2021 году поставки нефтепродуктов на внутренний рынок приносили компании 41% выручки. После введения эмбарго, скорее всего, такие продажи только выросли.

А Лукойл ориентирован на экспорт: он даёт компании 83% выручки. На Россию в 2021 году пришлось всего 11% продаж. Поэтому эти изменения затронут его меньше остальных нефтяников 🔴

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал