Избранное трейдера dinergy

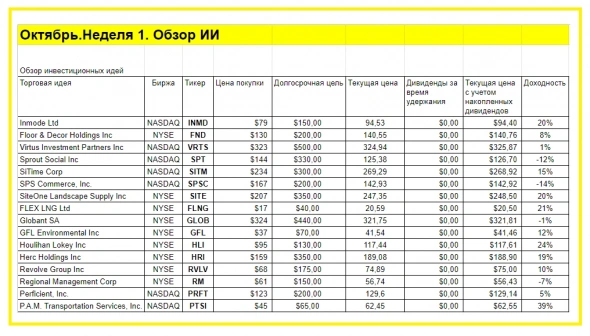

Суперприбыльные акции США

- 03 ноября 2021, 20:41

- |

Важно.

Все идеи только по рынкам США.

Идеология. Наша философия

Мы определяем компании с сильными фундаментальными параметрами — большими обьемами продаж и ростом прибыли, являющейся результатом их уникальных новых продуктов или услуг, — и затем ПОКУПАЕМ их акции, когда они выходят из периодов ценовой консолидации и ПРЕЖДЕ, чем они ЗНАЧИТЕЛЬНО повысятся в цене.

Для скачивания и печати файл PDF

disk.yandex.ru/i/rsj_uBpFTuvqXw

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

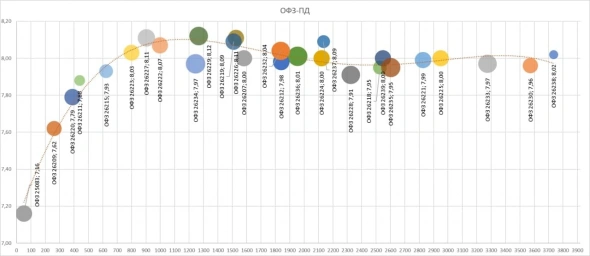

PRObondsмонитор. ОФЗ. "Жить будем плохо, но недолго"

- 26 октября 2021, 07:24

- |

График индекса чистых цен гособлигаций RGBI, источник https://www.moex.com/ru/index/RGBI/technical/

Падение котировок отечественных рублевых облигаций произошло повсеместно. Корпоративный первый эшелон за последние 2,5 недели снизился на наименьшие 0,25% по котировкам, ВДО упали в среднем на 0,75%, субфедеральные бумаги на процент. Особенно заметно бумаги падали в преддверии и после повышения ключевой ставки до 7,5% в прошедшую пятницу.

Особенно же пострадали ОФЗ. За 2,5 недели падение в среднем на 2% по цене. Доходность 3-летних бумаг – 8%.

( Читать дальше )

Биткоин-ETF: минусы фонда и как их обойти.

- 20 октября 2021, 19:02

- |

Статья написана в сотрудничестве с каналом Американо

Вчера (19 октября) были запущены торги на биткоин-ETF — тикер: BITO.

Этот ETF совершенно не подходит для инвестиций в биткоин:

— ETF покупает фьючерсы на биткоин. Текущее контанго по фьючерсам = 1,5% в месяц или 18% годовых.

— Расходы на содержание фонда = 0,95%.

Получается, просто купив этот ETF, инвестор будет терять 19% в год на биржевые издержки! 19% в год!

Но как говорится «кто-то теряет, а кто-то находит».

Вся эта прибыль пойдет оператору ETF ProFunds Group и маркетмейкерам фьючерсов на биткоин.

Что делать нам простым частным инвесторам?

Учитывая огромные биржевые издержки этого фонда, существуют следующие варианты работы с этим инструментом:

— краткосрочный лонг — держать позицию недолго, чтобы биржевые издержки не успели реализоваться.

( Читать дальше )

Электроэнергетика

- 18 октября 2021, 07:12

- |

Например, обыновенные акции сетевых МРСК Сибири и Ленэнерго выросли в пределах 70%, Дагестанской энергосбытовой компании — на 31%, Дальневосточной энергетической компании — на 78%, а ТНС-энерго Воронеж — на 102%. Ряд других низколиквидных представителей сектора также существенно подросли.

1

( Читать дальше )

Почему я продал свою долю в «Русал»

- 17 сентября 2021, 11:03

- |

Два дня назад закрыл свою позицию в компании Русал с итоговой доходностью +85%. Компания, которую я брал как недооцененную, с надеждой на отличные результаты из-за роста цен на алюминий, превзошла все мои ожидания. Но, кажется, нам пришла пора расстаться. Теперь расскажу, почему я принял это решение.

Начнем с элементарного. У компании крайне нестабильные показатели по выручке и прибыли. Показать отличный рост на фоне повышения стоимости основного продаваемого сырья — это, однозначно, «успех». При этом ПАО «Русал» уверенно терял выручку в прошлые годы, что говорит о возможных проблемах в менеджменте компании.

Также стоит взглянуть на показатели рентабельности. За период с 2015 по 2021 год все показатели рентабельности уверенно снижались, достигнув неприлично низких значений для российского фондового рынка, учитывая темпы инфляции. Для понимания: рентабельность активов по итогам прошлого года составила чуть более 5%. Рентабельность капитала около 15%, против более чем 30% несколькими годами ранее.

( Читать дальше )

🏡 ЛСР (LSRG) - девелопер и производитель строительных материалов

- 10 сентября 2021, 08:45

- |

▫️ Выручка TTM: 127,8 млрд р

▫️ Прибыль TTM: 15,2 млрд р

▫️ Дивиденды 2020: 59 р (7,7% к тек. цене)

▫️ Forvard P/E 2021: 4

▫️ Прогнозные дивиденды за 2021: 9%

▫️ P/B: 0,9

👉 Компания заявляет, что рекомендации по дивидендам составляют 20% от прибыли по МСФО, но обычно компания направляет около 50% от прибыли на выплаты.

👉 Бизнес компании состоит из строительства (80% выручки) и производства строительных материалов (15% выручки). Строительство и недвижимость формируют 91% EBITDA компании.

👉 Ключевые регионы деятельностив 1П2021 (выручка➡️EBITDA):

Санкт-Петербург — 23,6➡️8,1 млрд р (+12/+21% г/г)

Москва — 16,3➡️5 млрд р (+23/+316% г/г)

Урал — 3,9➡️0,6 млрд р (+8,3/-5% г/г)

✅ У компании небольшие долги: долг/скорректированная EBITDA = 1,08. Хотя, общий долг увеличился с начала года на

( Читать дальше )

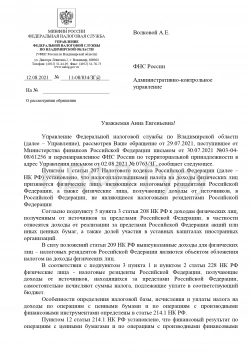

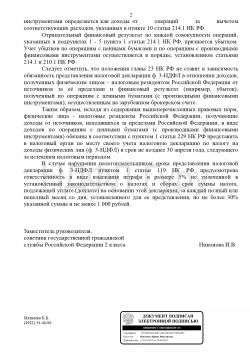

Разъяснение от ФНС: обязательно подавайте убыточную декларацию

- 08 сентября 2021, 16:47

- |

Год назад мы уже писали здесь про обязательность подачи убыточной декларации для инвесторов. Но тогда возникли споры о трактовке кодекса, и даже некоторые профессионалы рынка заявляли о ненужности подачи убыточной 3-НДФЛ.

Наш налоговый консультант 2 ранга из команды НДФЛ Гуру решил поставить точку в спорах, сделав запрос в налоговую службу с целью прояснить данный вопрос.

Отметим, что речь пойдет в основном для инвесторов зарубежных брокеров типа Interactive Brokers, Exante или Freedom Finance (Белиз, Кипр).

Официальное разъяснение ФНС

Прикладываем ответ налоговой службы:

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Глава 5. Большие циклы Соединенных Штатов и доллара. Часть 1.

- 07 сентября 2021, 14:29

- |

Это часть 1 из двух частей главы, посвященной империи США и ее пути по архетипическому большому циклу доминирующих держав. Она охватывает период до Второй мировой войны. Во второй части мы рассмотрим период от начала нового мирового порядка до настоящего момента. Она выйдет во вторник, 21 июля.

Напомню, что я провел это исследование, чтобы понять, как мы оказались там, где оказались, и как справиться с ситуацией, с которой мы столкнулись, но я не великий историк. Я просто человек, которому не терпится понять, как все это работает, и сделать ставку на то, что произойдет. У меня есть доступ к отличным помощникам, потрясающим данным, невероятно информированным экспертам, множеству глубоких письменных исследований и моему собственному опыту. Я использую все это, чтобы попытаться понять, что является правдой и что с этим делать. Я не идеолог. Я механистичен. Я смотрю на реальность как на вечный двигатель с причинно-следственными связями, движущими события во времени. Я делюсь с вами этой информацией, чтобы вы по своему усмотрению приняли ее или отвергли, и чтобы вы указали на любые неточности, которые, по вашему мнению, могут существовать, пока мы вместе пытаемся понять, что является правдой и что с этим делать.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Вступление

- 23 августа 2021, 16:29

- |

Я верю, что грядущие времена будут радикально отличаться от тех, которые мы пережили за свою жизнь, хотя и будут похожи на многие другие времена в истории.

Я так считаю, потому что около 18 месяцев назад я занялся изучением взлетов и падений империй, их резервных валют и рынков, обусловленного тем, что я заметил ряд необычных событий, которых не было ранее в моей жизни, но которые, как я знал, происходили много раз в истории. Самое важное, что я наблюдал сочетание:

1) высокого уровня задолженности и чрезвычайно низких процентных ставок, что ограничивает возможности центральных банков по стимулированию экономики;

2) большого разрыва в благосостоянии и политических разногласий внутри стран, что приводит к росту социальных и политических конфликтов;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал