Избранное трейдера dimonbavly

Гарантированно профитная стратегия

- 12 августа 2016, 09:11

- |

Представляю вашему внимаю древнюю как мир гарантированно профитную стратегию. Она была профитной и 100 лет назад (из «Воспоминания биржевого спекулянта» Лефевра), профитна сейчас, и я почти уверен что и через 100 лет она будет профитной тоже. Причина? — Большинство биржевиков эту стратегию не используют! Даже если знают о ней. Парадокс.

Ну для начала я должен вас подготовить. Что лучше совершить 1 сделку, которая дает 200% прибыли, или сделать 100 сделок, которые в сумме дают те же 200% прибыли? Вам, как и большинству очень хочется себя поистязать, себя помучать, вы считаете что деньги надо заслужить адским трудом, а не заполучать их лежа на диване ничего не делая. Увы, финансовые рынки это мир наоборот, тут чаще всего выгоднее ничего не делать, а не сверлить график круглосуточно.

Лично я бы предпочел открыть одну позу 1 раз за 2 года, взять свои «безрисковые» 200%, и закрыть. Чем те же 2 года круглосуточно сверлить график и то и дело портить себя лосями настроение.

Я думаю все мы хотели бы знать рыночную закономерность, которая работает в 70% случаев на всех рынках. А как вам закономерность которая работает в 97% случаев! :)

Нет, я не про то что «Все рынки всегда растут». Хотя это тоже верно, но я про другое.

Когда цена на любой актив пересекает старый исторический максимум она:

1) Дает более 100% роста в более чем 90% случаев на почти любом активе

2) Более чем в 90% случаев цена НЕ ВОЗВРАЩАЕТ на уровень исторического максимума в первый год (тут ставят стоп, который не сработает почти никогда).

( Читать дальше )

- комментировать

- 815 | ★29

- Комментарии ( 19 )

Когда копить, а когда управлять

- 12 августа 2016, 02:54

- |

Думаю, копить надо, пока у тебя нет капитала, достаточного для оправдания времени, которое тратится на управление им. Под управлением я понимаю изучение рынка и поиск идей.

Считаю, что управление может давать 20% годовых. Это консервативная цифра, большая доходность связана с повышенным риском. Также считаю, что тратить время на управление есть смысл, только если это управление приносит больше 15% от зарплаты. Для меня 10-20% от зарплаты — это достаточная сумма в месяц, чтобы что-то предпринять ради ее получения, ну, например, поменять работу. В остальных случаях нужно просто копить, так как затраты времени не будут оправдывать ожиданий и можно впасть в тильт.

Тогда в зависимости от зарплаты можно вычислить необходимый капитал, управление которым бы оправдывало затраты времени. И я это сделал.

( Читать дальше )

К чему можно придти за два года на бирже.

- 11 августа 2016, 23:21

- |

Решила вот обобщить (в первую очередь для себя) а заодно и поделиться всем тем чему меня научил на последние два года рынок.

Первое: я наконец смогла поставить перед собой достаточно четкую задачу. Мне надо получать 3% от суммы депозита в месяц. Не меньше — так как это не позволит мне сохранить капитал если я буду от него откусывать ежемесячно на личные нужды. Но и не больше — так как это принесет мне дополнительные ненужные риски.

Второе: я смогла для себя определить направления где можно такую доходность стабильно получать.

а) облигации

б) продажа опционов

в) дивидендные акции

г) интрадей по системе

Начну с последней. Систему на основе сетки запустила 2 месяца назад. За это время робот смог заработать более 12% что для меня слишком много. Тут большие риски и надо систему стабилизировать.

Дивидендные акции. у меня есть несколько компаний которые более менее лицом повернуты к миноритариям: МТС, Лукойл, ГМКН, Сургут.

доходности конечно не те. Тут мне надо еще поучиться читать финансовые отчету эмитентов.

( Читать дальше )

Торговая система для новичка. День второй

- 11 августа 2016, 22:28

- |

Сегодня 2-й рабочий день торговой системы «ТС для новичка». Я продолжаю следить за поведением этой торговой системы, делаю комментарии, отвечаю на ваши вопросы.

На рынке, на мой взгляд, наблюдается боковик, и «ТС для новичка» успешно с ним борется. Приятного просмотра.

Про трейдинг и портфели.

- 11 августа 2016, 20:34

- |

Но это про тех, кто работает на свои, т.е. не для всех)))

В общем, в редких топиках увлёкся темой Башнефти, потому как есть причины, задвинув тему непосредственно трейдинга, который в целом идёт сам по себе, как верно заметил один из управляющих ВТБ Капитал в интервью, если ты трейдер/инвестор, то ты уже не замечаешь, что используешь для принятия решений — это уже как дышать.

( Читать дальше )

Дэй-трейдинг. Не всякий свинг нам друг.

- 11 августа 2016, 18:46

- |

Учитывая всеобщее негодование и презрение по отношению к околорынку, а также сравнив результаты от собирания гривенников со старушек (за индикаторы и робот) с отдачей от собственной торговли решил не распыляться и бросить это презренное дело. Тем более, что по отдаче это больше напоминает благотворительность, а не бизнес.

Буду только торговать.

По крайней мере не придется выслушивать идиотские вопросы о результатах тестирования со времен царя Гороха.

Торгую по прежнему дэй-трейдинг, в основном свинги внутри дня, поскольку отдача от этого дела намного выше, чем от позиционной торговли. Риски правда тоже выше, но оно того стоит.

Дело за мелочью, в принципе у меня остался один серьезный недостаток в торговле.

Суть вот в чем.

15000 после 10000 и 15000 после 30000 воспринимаются совершенно по разному. Во втором случае идет лёгкий крышеснос. И не потому, что денег жалко, неадекватная реакция на серию собственных ошибок, которая усиливает эти ошибки и увеличивает их количество.

Да, не всякий свинг нам друг. Бывают свинги, как свиньи. Может в тактике входа что подкрутить?

И еще. Трейдинг с малой стартовой суммой и большим кредитным плечом буду прекращать. Нервы не стоят тех денег, которые выпадают при удаче.

Выбор таймфрейма и что такое тренд

- 11 августа 2016, 18:43

- |

Вопрос выбора таймфрейма для анализа и торговли является одной из весьма спорных тем, когда заходит речь о торговле. И мнения тут самые разные. Размер депозита — чем меньше депо, тем меньший таймфрейм; время жизни позиции — чем дольше планируешь держать — тем бОльший таймфрейм; психология — хочешь быстро фиксить прибыль — меньший таймфрейм, хочешь позиционную торговлю — бОльший. И т.п.

Хочу поделиться собственными наблюдениями на эту тему. Интересно мнение практиков.

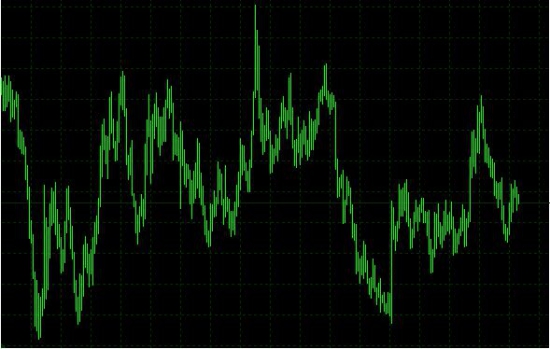

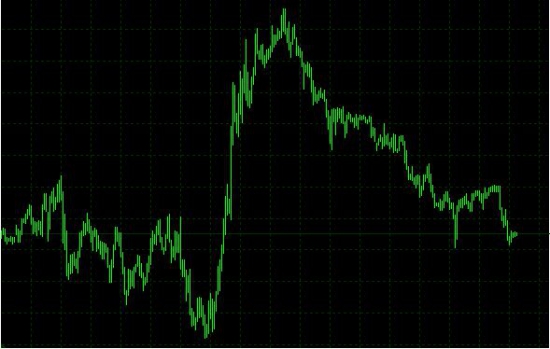

Наверняка многим знакомо понятие фрактальности рынка. На практике это означает, что глядя на голый график, невозможно определить, ни к какому инструменту, ни к какому таймфрейму он относится. Вот яркая иллюстрация:

( Читать дальше )

Инвестиции. При каких условиях правильно начинать инвестировать на ФР

- 11 августа 2016, 14:40

- |

В последнее время тема инвестиций стала весьма актуальной и мне бы хотелось поделится своими соображениями по этому поводу.

1. Для того чтобы грамотно начать инвестировать, на ФР должны сложиться благоприятные условия.Что это такое? Например поехали вы магазин обновить свой гардероб, не то чтобы вам срочно понадобилась куртка, джинсы или обувь, а так просто прикупить что — нибудь новенькое. Вы походили, посмотрели и купили джинсы и обувь, но куртки вашего размера не было и вы решили что сейчас вам не к спеху и вполне можно приехать за курткой через месяц. Вы приезжаете в тот же магазин через месяц за курткой и видите, что джинсы и обувь купленные вами месяц назад сейчас стоят на 50% дешевле и куртка есть подходящего размера и тоже со скидкой т.к наступил сезон распродаж...

Так и на фондовых рынках никогда не стоит торопится с вложениями пока не наступит сезон распродаж.И если вы выбрали инвестиции, а не спекуляции нужно научится ждать подходящего момента. К примеру вы счастливый обладатель нескольких миллионов ( десятков.сотен ) и у вас есть стабильный доход вне рынка. Задайте себе простой вопрос… стали бы вы покупать жигули по цене мерседеса?

( Читать дальше )

Пол года на рынке

- 11 августа 2016, 13:57

- |

По честноку хочется писать больше о жизни, чем о рынке, посмотрим что из этого всего выйдет.

Так вот нес я деньги в пиф. Но как то так получилось что открыл брокерский счет.

Среди друзей и знакомых никто не торгует, посоветоваться было не с кем, зато в интернетах такое море информации, утонуть можно. Первое, чему учат в интернетах — первый счет сольешь по любому. Как бы по умолчанию подразумевается, что в России на рынок (обычно на форекс) новички приходят рубануть бабла и побыстрее. Наверно так в массе и есть.

В общем я иллюзий не строил, просру часть — будет опыт, деньги вносил понемногу.

Итоги. Во-первых я почти сразу оставил фьючерсы в покое и перешел на акции и облигации. Во-вторых с мыслью «удвоить счет» быстро распрощался, а за ориентиры взял условную годовую инфляцию 10% и индекс ммвб, которых надо обгонять. Так вышло, что когда я начал торговать в феврале (мало еще что понимая), индекс ммвб был на локальном минимуме, потом вырос к маю на 15..16% и перешел в боковик. Я заводил бабло по частям, и получается основной рост индекса пропустил, маловато еще до апреля было и на счету и в голове (:

( Читать дальше )

Как не убегать рано из профит-сделок

- 11 августа 2016, 11:41

- |

1)Берете свой журнал сделок за последний год и находите все свои прибыльные сделки

2)Смотрите по истории, как долго еще шло движение в вашу сторону после того, как вы выскочили из сделки

3)Если в 95% случаев движение продолжалось еще на 10% от своего общего расстояния — то значит вы всегда выходите рано. Значит у вас в голове психологический потолок, стоп-кран, при срабатывании которого вы уже не можете выдерживать напряжении и убегаете.

4)Так как теперь вы знаете, что в 95% случаев выходите рано, а потом движ идет еще, как минимум, на 10%, то в следующей торговой сделке в момент, когда у вас срабатывает психологический импульс закрыть немедленно сделку и сбросить это напряжение — ДЕРЖИТЕ сделку еще 10% от движения, ОБМАНИТЕ свой стоп-кран. Убегите в другую комнату, отжимайтесь, закройте глаза, но держите еще 10% движения — не идите на поводу у вашего стоп-крана.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал