Избранное трейдера dimaz07

Опционы по взрослому (материальное ожидание)

- 15 января 2017, 13:18

- |

Тут будут ремарки. Такие заметки на полях. И попытка разобраться в знаниях, которые выдают трейдерам опционов и не только на необъятных просторах Интернета и не только. Где то их то учат? Я просмотрел много материалов по опционам опубликованных тут и там. Может быть я что то пропускал и меня поправят. Конечно, я не читал все с самого начала, где объяснялось, что такое опцион, потому что я это знал. Но у меня складывается впечатления, что даже кто этого не знал начал читать с середины книги. То есть он этого не знал, а потом еще это и забыл. Поэтому я пробежался бы по не некоторым определениям касаемо опционов и не только.

- Математическое ожидание. Термин используется в теории вероятности. На простом языке СЛ он означает: Количество и величина положительных сделок больше чем отрицательных. Допустим, вы используете гениальную стратегию по которой покупаете актив утром на открытии и продаете на закрытии. Тогда берется обычно 30 свечек, находятся все 30 величин open/close в процентах, складываются и делятся на 30. Если у вас получится положительное число, то МО у вас положительное. Это не материальное ожидание, хотя и оно тоже.

- Дельта хеджирование. Здесь возник парадокс. Дело в том, что основными промоутерами этого дела являются ММ или работающими в стиле ММ. Как бы упущен пласт, для чего это надо делать и очень много информации как это делать. Агапов, Твардовский, Мубаракшин, описывающие ДХ, ставят перед собой задачу наиболее точно повторить движение опциона через ДХ. Отдельно стоит Каленкович, который хеджирует по своей улыбке. И то мне кажется, что он не совсем понимает, что он хеджирует. Придется открыть страшную тайну. ДХ по текущей улыбки (биржевой) необходимо делать тогда, когда у вас куплен или продан опцион в спреде с более дешевой или дорогой ценой чем теоретическая. Тогда, повторяя все его движения через базовый актив, вы сохраняете вашу прибыль, полученную в спреде, до экспари или до закрытия этой позиции в спреде по лучшей цене. При этом вы нейтрализуете влияние движения БА на цену опциона. Если вы купите опцион по теоретической цене, будите вести его по теоретической цене ДХ, то на экспаре вы получите 0+- ошибка алгоритма вашего ДХ. В ВордШопе Павла Корякина ДХ изначально сделан под пакет ММ. Там берется текущая биржевая улыбка, если в настройках не задано другое. В ITInvest вы выбираете, по какой улыбке делать ДХ.

- График цены. Когда вы смотрите на график цены БА, то наблюдаете функцию зависимости цены от времени. Вы не цену там видите, а зависимость этой цены от времени. Еще раз, для одаренных, как поменялась цена по оси у, в зависимости от изменения времени по оси х. Правда не сложно. Так какого х-на вы строите свои стратегии, ставите стопы и даете прогнозы, без учета переменной Х. Или вы живете вечно и на Х вы положили Х.

Я хотел бы это занести в словарь СЛ, что бы можно было потом ссылаться. Если у кого то будут дополнения или поправления, давайте.

- комментировать

- 1.5К | ★28

- Комментарии ( 96 )

Мои результаты за 2016 год.

- 14 января 2017, 14:34

- |

Занимаюсь скальпингом 5-й год, торгую только РИ. 2016-й год для меня был удачным. Удалось достигнуть поставленной цели по прибыли и даже перевыполнить ее. Вкратце расскажу про результаты каждого месяца, то что запомнилось...

Депо на начало января 595 тыр. минус 128 тыр списали НДФЛ за 2015г в конце января.

Январь запомнился всплеском волатильности. На росте волы мои результаты торговли обычно становятся менее стабильными. Кроме того первую неделю пропустил из за того, что был в Сочи. Было относительно много убыточных дней (4-6 шт) — выше среднего.

Результат января и оборот — ниже среднего:

Маржа: 121 505 руб;

Оборот: 41 604 контрактов РИ;

Комис бирже: 41 604 руб;

Комис брокеру: 9 400 руб. фикс.

Итого: +70 501 руб за январь.

В феврале волатильность достигла пика и начала постепенно снижаться, что положительным образом отразилось на моей торговле. Убыточных дней было не более 3-х.

Результат февраля — выше среднего, на тот момент:

Маржа: 245 924 руб;

Оборот: 67 858 контрактов РИ;

Комис бирже: 67 858 руб;

Комис брокеру: 9 400 руб. фикс.

Итого: +168 666 руб за февраль.

( Читать дальше )

Опционы по взрослому (игры разума)

- 13 января 2017, 17:45

- |

Что бы тема не зарастала. Тем более уже спецы подтянулись. Хочу показать и обсудить пару вопросов. Что то будет интересно для начинающих опционщиков, а о чем то задумаются старшие товарищи. Проблема состоит в том, что я перестаю понимать в опционах. В стратегиях наших СЛ. И прошу помощь зала. Речь о продаже дальних страйков. Но все по порядку.

Когда вы строите стреддл на ЦС вы, как бы, перекрываете одно стандартное отклонение 68.2%, продавая опционы с дельтой 0,5. Это вероятность (риск) того, что цена выскочит из границ в 32 случаях из ста. Если вы торгуете месячными опционами,(при воле 30% = 10% движение БА) то три месяца минус точно. Две сигмы 95.4% Риск 4,6%.(20%БА). Тут уже шансы больше 1 раз в два года попадос. Три сигмы это уже 0.2% риска (30% движения за месяц). Три сигмы это 50 лет торгуй и торгуй. Но это при нормальном распределении в сказке про БШ. Реальности у нас другие. 79/95/97. Если взять реальное распределение актива. И даже при трех сигмах есть риск на вылет раз в 3 года. Зато у стреддлов шансы увеличиваются. (Кстати, когда вы будите тестировать свои опционные (да и не только) стратегии, вам надо понимать какие временные горизонты брать.) Но, если вы думаете, что теперь перекроете стреддлом по БШ 10% БА, то вспомните про Коровина. Ему то деньги где брать. У вас, значит, шансы увеличились остаться в середине диапазона. А делиться? Поэтому Твардовский строит кривульку. И если кто то вешается на крылья улыбки и не дает им расти, то он просто дарит боблы, тому, кто находится в центре. Сложно понять, да? Но надо. Увидеть глазками распределение можно двумя способами. Скачать доску опционов в эксель, взять дельту и простроить по ней распределение. Или построить бабочку на колах. в опционной стратегии. P/L и будет вашим распределением. Для точности надо разделить на разницу между страйками, на которых вы колы покупали. Другими словами ваши шансы написаны на доске опционов в столбце Дельта. Умножаете на 100 и получаете в процентах. И что это значит? Поиграем цифрами.

( Читать дальше )

Эмпирическое распределение

- 10 января 2017, 23:01

- |

Интересную тему с эмпирическими распределениям подняли Дмитрий Новиков и Nonsense. Хотелось бы одну мысль по этому поводу озвучить. Насколько понимаю, эмпирическое распределение — это когда берут историю цен БА, нарезают неким окном, из каждого полученного отрезка получают приращение, и потом строят частотную диаграмму из этих приращений. Полученное распределение и называют эмпирическим. Nonsense пишет, что возникают две проблемы:

1. У полученного распределения мю может быть не ноль, и если считать по этому распределению справедливые цены, то не будет выполняться колл-пут паритет.

2. Выбор размера окна для нарезки.

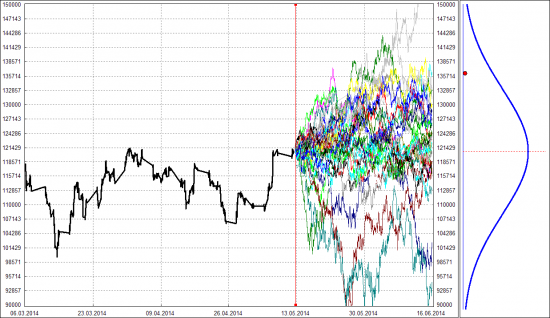

Мне же кажется, что тут другая, более существенная, проблема. Предположим, у нас есть некий случайный процесс, с помощью которого мы можем сгенерировать кучу случайных траекторий цены:

( Читать дальше )

Опционы по взрослому (улыбки распределения)

- 09 января 2017, 21:41

- |

Мы остановились на подгонке дельты БА и нормального распределения. Почему БШ взял его? Да другого и не было. Во всем виновата «Центральная предельная теорема» Ее смысл, коротко: «сколько веревочке не виться, а депо сольется» То есть, любое распределение, похожее на нормальное, рано или поздно таким станет. Приращения цены, как бы должны заполнить купол или колокол распределения. Соответственно, если мы накроем опционом определенный сектор цены, будет нам профит. Но, что то пошло не так.

Я специально хочу вас протащить по истории вопроса, что бы вы смогли разобраться во всех проблемах опционов. Файл: https://cloud.mail.ru/public/db9v/9Mzo1jdL3

Мы дошли до конца, когда необходимо писать формулу БШ. Что бы подключить время и цены. Она не такая и страшная. Первое что надо понять это d1 и d2. Исходники: Сколько дней в году, свечи в году. Сколько дней (свечей дневных) до эксперы. Волатильность центрального страйка, про которую думают что она правильная. В БШ оперируют относительными величинами. Поэтому, я часто перевожу их в проценты, что бы было нагляднее. Что бы получить долю 30 дней времени в году 30/246. Или 12% от года или 0,12. Итак смотрим d1=ln(БА/страйк)(это отношение между БА и Страйком, если хотите в процентах)+0,5(для кола и 0,5 для пута. Потом, вместе это станет 1 дельтой)*волатильность в квадрате(квадрат это второй момент, волатильность в годовом выражении)*долю времени до эксперы(в процентах)/волатильность*корень из доли времени(корень, потому что так надоJ)). Все. Можно знаки поменять, отнимать 0,5… и получить d2 мне удобнее от d1-волатильность*корень из времени.

( Читать дальше )

Спекулятивная стратегия без просадок и без тех. анализа

- 05 января 2017, 21:01

- |

X- 5%

Покупаем 6 акций по 15% от депозита каждая. Т.е. в нашем случае, по 150 000р на акцию. Какие именно — не скажу, но главное принцип.

10% остаётся в деньгах (В нашем случае 100 000р) .

В случае роста любой из акций более чем на X%, продаём X% акций, т. е. возвращаем стоимость актива к первоначальным 150000р.

В случае падения любой из акций на X%, если хватает баланса в деньгах — докупаем эти акции, чтобы вернуться к первоначальной стоимости (150 000)

Если баланс в деньгах становится больше 10%, на «лишние» покупаем ОФЗ.

Такая стратегия идёт против правила «покупай когда растёт и продавай когда падает» и против правила «резать лосей и давать прибыли течь»

Работает на растущем рынке и в боковике.

Уменьшая X — увеличивается число сделок, комиссия брокеру, но может увеличиться прибыль.

Акции выбираем так, чтобы работали в противовесе, которые в целом растут на длинной дистанции, ликвидные и самое главное — которые не обанкротятся)

Опционы по взрослому (плотности)

- 04 января 2017, 15:42

- |

Всем большое спасибо за комментарии. Достаточно интересно. С их учетом я продолжу. В общем, в торговле, как и в жизни, можно выделить три позиции мышления. Первая: Я делаю все правильно потому что, я так думаю (чувствую, моя интуиция, опыт). Это достойная позиция и я ее уважаю. Если стоп/тейк 1/9 и вы это чувствуете, чем то, то флаг вам. Вторая: Я делаю все правильно потому что, я это знаю. Это более достойная позиция. Знание для того и даются что бы ими пользоваться, невзирая на настроение и чувства. Третья: Я делаю все правильно потому что, я думаю, что я знаю. Это самая опасная позиция. Потому что вы искренне заблуждаетесь. Вы не знаете, работают ли ваши знания. Но выход всегда есть. Знания надо проверить и определить, какие из них верные, а какие являются легендами. Этим мы и займемся.

В прошлых топиках мы рассмотрели как прайсится опцион, как работает Дельта, Время и Волатильность. После бурных обсуждений, я подумал, что на Дельте надо остановиться подробнее.

Я использую Эксел и прикладываю файл: https://cloud.mail.ru/public/CYDi/XBKDDFWSw что бы на пальцах не объяснять. Мы же по взрослому. В Экселе есть пакет «Анализ данных», я не буду раскрывать эту тему. Вы можете самостоятельно найти в интернете описания как с ним работать. Поэтому, сразу к делу.

( Читать дальше )

Существуют и работают ли уровни ? Бектест.

- 03 января 2017, 18:03

- |

Итак, существуют ли уровни?

Если существуют, то торговать от них должно быть выгодно. Для того, чтобы ответить для себя на этот вопрос я написал простенький алгоритм вычисления уровней и входа при отбое от уровня. Если даже этот простенький алгоритм покажет, что входить от уровней выгодно, то значит, утверждение ТМ в корне неверно. В конце поста будет описание алгоритма для алготрейдеров. Пока его пропустим.

Воины-победители сначала побеждают и только затем вступают в бой, те же, кто терпят поражение, сначала вступают в битву, и только затем пытаются победить.

( Читать дальше )

2016г итоги... нытье...как страшно жыть...

- 30 декабря 2016, 13:44

- |

0 много думал выкладывать итоги или нет… типа счет отожрался до 30ти мио с копейками… однако начинал с 1го мио… 10 лет назад… а спекулировать начал в 2010 с 60к руб стоп был 1000руб… и вот дошел до овер 30ти мио… вообщем мысль в том, что делая стабильно 20-30 % в год без больших просадок… придете к успеху, а деньги вас сами найдут...

1 На 2016 планировал напилить в районе 3.5-6мио чистыми. В реальности, видел +6мио в прыжке в конце ноября… но откатило до +4ех с копейками… дальше будет нытье + нудятина и можно не читать… резалт очень средний… торговля не шла из-за техпроблем… где-то к августу начал торговать всерьез… если учесть, что -1.7 мио это инфляция… и еще отнять НДФЛ -500к… то 4-1.7-0.5=1.8мио чистыми… (при чем расходы на торговлю составили более 1мио комиссов… и проскальзывания сожрали столько же примерно лям)… имхо просто чудом увидел профит… ах да… забыл… 1мио я поднял на облигациях… т.е от активных спекуляций я поимел 1.8мио-1=0.8мио чистыми заплатив за это рынку 1мио комиссов и 1мио проскальзываний… ну вообщем инфляцию отбил и то позитиф… но на самом деле т.к часть кэша у мя валюта то у меня в ней гдето -700к бумажного убытка который занижает резалт… (для тех кто не знал… в айти валюту можно использовать под ГО )

( Читать дальше )

Опционы по взрослому (моделлинг)

- 29 декабря 2016, 12:01

- |

В продолжении http://smart-lab.ru/blog/371617.php#comment6659766

Теперь, когда мы определились с параметрами, можем начинать строить модель.

Качаем файл https://cloud.mail.ru/public/63s2/fLqH4vfFe открываем

Используем волатильность, цену БА. Все остальное будет нашими производными. Первая и последняя производная дельта=цена БА*сигма рассматриваемого периода. Эта величина будет определять сетку ордеров или дельта хедж шаг. Через какой шаг мы ставим лесенку на продажу, а через какой на покупку. В научной среде это называется биноминальными деревьями. А полученную нашу Дельту, весьма условно, мы приравняем к функции распределения. (по центру уж точно). Я бы еще привел пример Кокса- Росса-Рубинштейна, но меня все время спрашивают про первого и тема куда то уходит. Еще можно вспомнить Мартингал (не путать с мартингейтом) с дискретным временем, но мы всей этой математической чепухой голову забивать не будим. Мы по смартлабовски, где деньги, Зин. Но как это подсчитать?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал