Избранное трейдера den111

За сколько «можно» брать Сбер (большой псто)

- 21 января 2022, 13:15

- |

Всем доброго дня!

Пишу свою оценку Сбера в продолжение вот этого поста:

smart-lab.ru/blog/758555.php

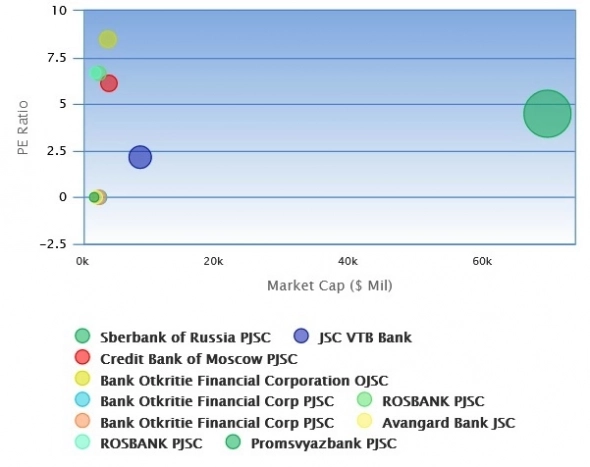

Пока писАл позавчера про PE ratio вспомнил как считал цену Сбера, года 2 назад, дисконтировав его дивиденды. Но сегодня хочу рассказать о еще одной методе. В общем, для тех, кто не хочет читать первый пост: коэффициент PE (соотношение цены к прибыли) — это финансовый коэффициент, используемый также для сравнения рыночной цены компании с ее прибылью на акцию. На сегодняшний день (21.01.2022) цена обычной акций ПАО «Сбербанк России» (об) составляет 250,6 рубля. Прибыль ПАО «Сбербанк России» на акцию за последние двенадцать месяцев (FCFPS, TTM), закончившихся в декабре 2021 г., составила 53,18 ₽. Таким образом, коэффициент PE на сегодняшний день составляет 4,71. И это хороший знак, т.к. он близок к 5-летнему минимуму 4,39. При этом, за последние 13 лет самый высокий показатель PE Сбера =16,51, минимальный = 3,76., медиана = 6,25.

«Огонь, жеш!? Надо брать!» Ммм… сравнение Сбера с конкурирующими организациями по Р/Е:

( Читать дальше )

- комментировать

- 11.6К | ★18

- Комментарии ( 75 )

Как не попасть в ловушку фейковых новостей социальных сетей

- 14 января 2022, 13:34

- |

Перво-наперво нужно уяснить, как бы это вас не разочаровывало, что книга не о том как заполучить или распространить контент. Не о том, как создать что-то, что пойдёт по рукам. В книге автор раскрывает как создаются и множатся фейковые новости. Как они распространяются по социальным сетям, вводя в заблуждение широкие массы людей.

Спрос на фейковые новости размножается с большой скоростью, из-за чего правда бывает завалена под этой грудой мусора. Однако автор не сильно углубился в тему различных сайтов. Он приводит пример на сайте “ЯП”, и говорит о множественных ботах и “Путинской полиотичности”, но это мнение основано на незнании российских ресурсов. Он выдернул нужные ему новости и вставил их названия в свою книгу. При этом умудряется ругать тех, кто поступает так же. Я не поленился и зашёл на тот сайт, но указываемого насилия и новостного фона, которое автор указывает в книге, я не наблюдал.

( Читать дальше )

Как падал s&p500 при окончании прошлых периодов QE.

- 13 января 2022, 06:49

- |

Окончание прошлых периодов количественного смягчения

(QE1: 31 марта 2010,

QE2: 30 июня 2011,

QE3: 31 октября 2014)

сопровождалось коррекциями

(QE1: -16%, QE2: -24%, QE3: -9%).

Думаю, что на этот раз, тоже будет коррекция из-за окончания тейперинга и подьёма ставок.

С уважением,

Олег.

Антихрупкость Талеба: обзор, краткое содержание, выводы

- 12 января 2022, 18:05

- |

Что такое антихрупкость

Краеугольная тема книги состоит в понятиях хрупкости и антихрупкости. Под хрупкостью Талеб подразумевает вещи и системы, которые ломаются при неожиданном стрессе. Например, фарфоровая чашка хрупкая — уроните ее со стола, и она разобьется. Такими же хрупкими, как фарфоровая чашка, Талеб считает современные банки, большие корпорации и долговое финансирование. Каждая из этих систем сломается, если наступит непредвиденный риск.

( Читать дальше )

10 лет торговли опционами

- 07 января 2022, 11:45

- |

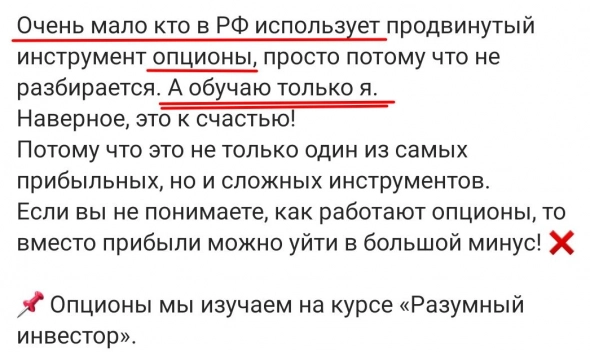

Изучая посты вспомнил, что я уже 10 лет торгую опционами. Именно, в январе 2012 начался путь опционщика с изучения бесплатной лекции Твардовского https://youtu.be/TCe0LZeeDWo. Чтобы понять, как работают опционы, в том числе, какие риски несут потребовалось около недели. Меня удивляют платные и не дешёвые предложения, типа https://smart-lab.ru/blog/754445.php. Чтобы базово освоить опционы, не вдаваясь в математику, особого ума и тренера не нужно. Необходимо только желание.

Риски.

Главное было уяснить, что при продаже риск такой же, как как при удержании базового актива. Данное понимание оградило меня от больших неприятностей на торговом счёте. Придерживаюсь его и сейчас. Например, если у меня 300т.р. на депозите, то я могу себе позволить работать не более, чем 10-ю контрактами SR30000 (30000*10=300000).

Дешёвые опционы.

От работы с дешёвыми опционами я отказался на начальном этапе. Продажу краёв не рассматривал по двум причинам.

- Риски. С моим понятием риска можно было заработать копейки.

- Издержки. Например, когда продаёшь опцион с ценой 50 рублей, а платишь 5 рублей бирже и брокеру, издержки составляют 10%. Это тоже нарушало мои «не более 2-3%».

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 56 )

Курс по опционам в инстаграм 🤯

- 06 января 2022, 03:58

- |

Ой, мама… Смотрю автора:

( Читать дальше )

Финансовый инжиниринг - это конструктор из акций, облигаций ,фьючерсов и ОПЦИОНОВ

- 01 января 2022, 13:23

- |

Учитывая, что наступивший 2022 год станет годом резких обвалов и широкого боковика, есть смысл подумать, как лучше захеджировать свои портфели или как заработать на таком рынке без портфельных инвестиций.

1. Уже сегодня можно более творчески использовать, например, опционы на РТС или отдельные акции.

Считаем рублевый эквивалент своего портфеля и покупаем 3… 6-месячные путы.

Затраты на уплаченные премии можно частично или даже полностью компенсировать продажей коллов.

2. На FORTS можно вместо покупки/продажи акций использовать соответствующие фьючерсы ( от Аэрофлота до Яндекса, 10-15 фьючерсов на акции). Выгода очевидна -или бесплатное маржинальное плечо, или паритет 1:1 с экономией до 70-80% кэша, который можно вложить в ОФЗ или держать на краткосрочных депозитах.

3. Опционный трейдинг — отдельная тема.

Можно самостоятельно на желаемый срок до 3...12 месяцев открыть календарные спрэды на Si или RTS (аналог синтетических облигаций).

( Читать дальше )

9,6% - Индекс цен производителей (PPI) в США (г/г) 14.12.2021

- 26 декабря 2021, 11:41

- |

Справочно:

Индекс цен производителей (ИЦП) является инфляционным индикатором, измеряющим среднее изменение цен по продажам товаров и услуг, полученных отечественными производителями.

Индекс измеряет изменение цен с точки зрения продавцов.

ИЦП рассматривает три области производства: промышленность, товарно-сырьевую и переработку.

Когда производители платят больше за товары и услуги, они, вероятно, перекладывают более высокие затраты на потребителя, так ИЦП считается опережающим индикатором потребительской инфляции.

Показатели выше ожидаемых, рассматриваются как позитивное / бычье направление USD, а показатели ниже ожидаемых указывают на негативный/медвежий рынок для USD.

m.ru.investing.com/economic-calendar/ppi-734

Как проиграть 12 квартир за 12 лет

- 24 декабря 2021, 11:35

- |

Много лет моя единственная квартира, в моём родном провинциальном городке, размером 33 кв.м, сдавалась одной квартирантке, о чём часто упоминал в блоге, например https://smart-lab.ru/blog/586790.php. Ренту можно назвать успешной, т.к. платежи приходили вовремя и не было простоя. Но не всё так замечательно.

В начале этого года ожидаемо сработал стоп-лосс https://smart-lab.ru/blog/677136.php.

Но с продажей я не спешил по двум причинам:

1) квартирантка оплачивала ренту и все ком.платежи;

2) было ожидание роста цены.

В середине ноября квартирантка купила квартиру в ипотеку, а мою квартиру освободила. Вот теперь пришло время продавать.

Сразу после освобождения квартиры, ключи были переданы риелтору с просьбой продать за 1.8 млн.руб. Значительного ремонта не было 12 лет, но были небольшие локальные ремонты во время проживания квартирантки. Вложений перед продажей 0₽. Я даже не заезжал ни разу и не смотрел, что там и как. Спустя 1.5 недели квартира не была продана.

( Читать дальше )

Мой актуальный портфель! Что бы Вы ещё добавили в него? Фанатики рынка РФ - пишите, какую продукцию этих компаний Вы якобы не покупаете прямо или косвенно.

- 22 декабря 2021, 16:26

- |

Здесь не будет ни финансовых показателей, ни причин покупки, ни соотношения… Просто перечень актуальных имён в моём портфеле. Только за баксы и в основном выплачивающие хотя бы 0,5% в квартал. Акции роста на следующие полгода (МИНИМУМ) не рассматриваю от слова совсем, как и рынок РФ В ЦЕЛОМ, который ещё не пробил никакое дно и даже не близок к финишу коррекции (не будет войны — будет что угодно ещё.., подробнее писал ранее в блоге).

НЕ ЯВЛЯЕТСЯ ИНДИВИДУАЛЬНОЙ ИНВЕСТИЦИОННОЙ РЕКОМЕНДАЦИЕЙ.

McDonald's

Hershey

PepsiCo

Yum

Smucker

Starbucks

McCormick & Co

Philip Morris

Sysco

General Mills

Mondelez Int

Kellogg

Coca-Cola

Hormel Foods

Altria

Molson Coors

Campbell Soup

British American Tobacco

Kraft Heinz

Conagra Brands

Tyson Foods

Archer Daniels Midland

Darden

-------------------------

Amgen

Johnson & Johnson

Kimberly-Clark

Abbvie

Medtronic

CVS Health

Novartis

Merck & Co

Gilead Sciences

Bristol-Myers Squibb

Pfizer

Patterson Companies

Cardinal Health

-----------------

Morgan Stanley

State Street

Zions Bancorporation

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал