Блог им. 3way_Banana_Split

За сколько «можно» брать Сбер (большой псто)

- 21 января 2022, 13:15

- |

Всем доброго дня!

Пишу свою оценку Сбера в продолжение вот этого поста:

smart-lab.ru/blog/758555.php

Пока писАл позавчера про PE ratio вспомнил как считал цену Сбера, года 2 назад, дисконтировав его дивиденды. Но сегодня хочу рассказать о еще одной методе. В общем, для тех, кто не хочет читать первый пост: коэффициент PE (соотношение цены к прибыли) — это финансовый коэффициент, используемый также для сравнения рыночной цены компании с ее прибылью на акцию. На сегодняшний день (21.01.2022) цена обычной акций ПАО «Сбербанк России» (об) составляет 250,6 рубля. Прибыль ПАО «Сбербанк России» на акцию за последние двенадцать месяцев (FCFPS, TTM), закончившихся в декабре 2021 г., составила 53,18 ₽. Таким образом, коэффициент PE на сегодняшний день составляет 4,71. И это хороший знак, т.к. он близок к 5-летнему минимуму 4,39. При этом, за последние 13 лет самый высокий показатель PE Сбера =16,51, минимальный = 3,76., медиана = 6,25.

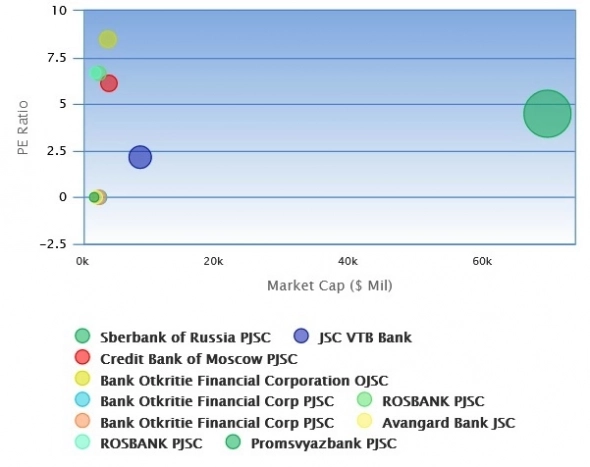

«Огонь, жеш!? Надо брать!» Ммм… сравнение Сбера с конкурирующими организациями по Р/Е:

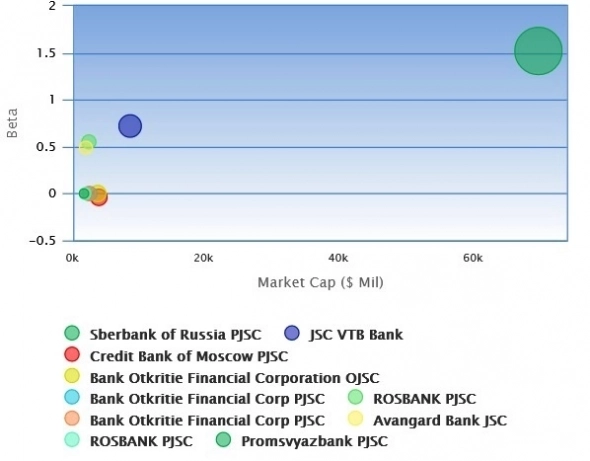

Посмотрим на бету Сбера, которая показывает чувствительность ожидаемой избыточной доходности актива к ожидаемой избыточной рыночной доходности. Другими словами бета показывает как сильно актив будет колебаться в зависимости от колебаний рынка, у которого бета принимается равной 1. Так, на сегодняшний день (21.01.2022), бета Сбера = 1,52. То есть Сбер на 52% более волатилен чем рынок (индекс). Сравним Сбер с конкурирующими организациями по бете:

То есть, как я писал в первом топике, дело упирается в цену актива — при более рисковом активе инвестор стремится получить бОльшую доходность.

А как её считать? О, тут целая мериада подходов, один другого краше, но все они предполагают некие допущения (DDM, FCFF, итп.) Я же хочу оттолкнуться от истории и продисконтировать будущие денежные потоки на акцию, получив тем самым сегодняшнюю цену. Если объяснять этот метод «на пальцах», то это выглядит так: «Сколько денег я должен сегодня положить в банк под 8% годовых, чтобы через 10 лет получить ровно 100 рублей?» Ответ: 46.32 руб. Только в данной методике «деньгами» выступает цена акции, а «процентами» — свободный денежный поток на неё. При этом, в данной модели будущий денежный поток оценивается на основе темпа роста денежного потока и ставки дисконтирования. Денежный поток будущего дисконтируется до его текущей стоимости по ставке дисконтирования. Все дисконтированные будущие денежные потоки суммируются, чтобы получить текущую стоимость акции.

При этом — используется двухэтапная модель. На первой стадии, которая называется стадией роста, компания растет более быстрыми темпами. Вторая стадия называется терминальной стадией или «стадией угасания». Поскольку компания не может расти с большой скоростью вечно, то для терминальной стадии используется более низкие темпы роста.

Итак, вернемся к Сберу :-)

Для начала получим

Free Cash Flow (на дек 2021 )=Cash Flow from Operations+Capital Expenditure

Общий свободный денежный поток Сбера за месяцы, закончившиеся в сентябре 2021 года, составил 238,3 млн рублей. Общий свободный денежный поток за последние двенадцать месяцев (TTM), закончившихся в декабре 2021 года, составил 1 189 млн рублей. Берем выше FCFPS=53,18 руб.

Далее, я принимаю следующие допущения:

1. Ставка дисконтирования: d = 13%

Разумным допущением относительно ставки дисконтирования должна быть, как я говорил в первом посте, долгосрочная средняя доходность фондового рынка, которую можно оценить на основе безрисковой ставки плюс надбавка за риск фондового рынка. Я использовал ставку «безрисковых» облигаций, затем добавил премию за риск – все это взял из таблички в предыдущем посте, округлил до ближайшего целого числа и получил расчетную ставку дисконтирования. Т.о. ставка дисконтирования 2,9+10,4=13,4%

2. Скорость роста в стадии роста: g1 = 10,4 % (историческая)

Темп роста на стадии роста = средний темп роста свободного денежного потока за последние 10 лет. Сбер показал 10,4%. Т.е. примем темп роста: 10% в год.

3. Годы стадии роста: y1 = 10 лет

4. Терминальный («закатный») темп роста: g2 = 5% (в два раза меньше предыдущего – логично?)

5. Годы закатного роста: y2 = 10 лет

6. Свободный денежный поток на акцию: FCFPS = 53,18 руб.

Таким образом стоимость Сбера при DCF (по FCF) на сегодняшний день рассчитывается по формуле:

Free Cash Flow per Share * {[(1+g1)/(1+d) + (1+g1)^2/(1+d)^2 + ... + (1+g1)^10/(1+d)^10]

Для 10-летнего периода роста х= (1+g1)/(1+d) = (1+0.1)/(1+0.13) = 0.9734

Для 10-летнего периода «заката» у= (1+g2)/(1+d) = (1+0.05)/(1+0.13) = 0.9292

Стоимость акции =FCFPS*[x*(1-x^10)/(1-x)+x^10*y*(1-y^10)/(1-y)]

Тэкс :-)

=53,18*[0.9734*(1-0.9734^10)/(1-0.9734)+0.9734^10*0.9292*(1-0.9292^10)/(1-0.9292)]=

=53,18*[0.7636+0.7096*7,3469]=317.85* рублей (цена была высчитана «руками» неправильно — см. примечание внизу)

Еще, чтобы подстраховаться, можно посмотреть на исторические мультипликаторы Сбера (коэффициент PE, коэффициент PS, коэффициент PB и отношение цены к свободному денежному потоку), по которым акции торговались. Добавить к ним поправочные коэффициенты, основанные на прошлых доходах и темпах роста компании, учесть оценки эффективности бизнеса и вывести некую трендовую линию, к которой предполагается возвращение цены рано или поздно:

И согласно этой трендовой линии, я бы сказал, что акции Сбера недооценены совсем немного, процентов на 10.

Также, метод дисконтирования дивидендов (27 рублей ждут?) я специально рассматриваю в самом конце, т.к. он подразумевает кучу не известных, которые принимаются как допущения. И, собственно, от них зависит сколько выйдет за Сберовскую акцию — разброс получается огромный. Если принять RRR из моего прошлого поста в 14%, то цена «должна быть» в районе 500руб. Если Грэф будет держать дивдоходность на цели в 8%, то цена «должна быть» в районе 380 руб.

В любом случае «иксов» от Сбера я бы не ждал.

«Ну, шо? Берете?» ©

ЗЫ Не является индивидуальной инвестиционной рекомендацией.

*ЗЗЫ НАРОД, ПРОШУ ПРОЩЕНИЯ! В КОНЦЕ ПОСТА ВНИМАТЕЛЬНЫЙ ЮЗЕР Робин Бобин УКАЗАЛ МНЕ, ЧТО Я ВЫСЧИТАЛ ТОЛЬКО ПОЛОВИНУ ФОРМУЛЫ. ТАМ ЖЕ ПРИВОДЯТСЯ МОИ ПОШАГОВЫЕ РАССЧЕТЫ ФОРМУЛЫ ЦЕЛИКОМ. ГЛУПЕЙШАЯ ОШИБКА С МОЕЙ СТОРОНЫ! ЭКСЕЛЯ НЕ БЫЛО ПОД РУКОЙ, СЧИТАЛ „РУКАМИ“ И НЕВНИМАТЕЛЬНОСТЬ, МАТЬ ЕЁ, СЫГРАЛА ЗЛУЮ ШУТКУ!

НОВАЯ ЦЕНА: ОКОЛО 740 руб, которая по-прежнему не является индивидуальной инвестиционной рекомендацией.

теги блога 3way_banana_split

- Bonds

- CPI USA

- ETF

- quick

- quik

- s&p-500

- S&P500

- Si

- SWIFT санкции

- USD-RUB

- USDRUB

- акции

- акции США

- Алроса

- Байден

- банки

- Банки в России

- безопасность

- брокер втб

- брокеры

- Бюджетное правило

- внешний долг рф

- война

- волаильность

- вопрос

- ВТБ

- втб брокер

- выборы 2020

- выборы 2020 в США

- Газпром

- ГМК Норникель

- государство и деньги

- дивидендная политика

- дивиденды

- дипломаты

- ДНР -ЛНР

- долгосрочное инвестирование

- доллар

- Доллар Рубль

- законодательство

- Зарубежные счета

- Зарубежный брокер

- золото

- ИИС

- ИИС вычет возврат

- Инвестиции в недвижимость

- Индексы

- инопланетяне

- инсайдерская торговля

- инфляция в США

- квалифицированный инвестор

- Крым

- кукловод

- курс доллара

- маркет мейкеры

- Минфин

- Минфин России

- мода

- МосБиржа

- налог

- Налоги

- налогобложение

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- неквалифицированные инвесторы

- Нефть

- Норникель

- Облигации

- опцион

- опционы

- офз

- офз нерезиденты

- ОФЗ облигации

- оффтоп

- Персональные данные

- политика

- портфель акций

- прогноз

- прогноз по акциям

- рецессия в России

- роисся вперде

- РТС

- рубль

- санкции

- сбер

- сбербанк

- стратегия

- США

- США - Россия

- торговый софт

- Трамп

- трейдинг

- Украина

- ФНС

- форекс

- хедж

- ЦБ РФ

- цбрф ставка

- цена акции

Я относительно соглашусь с вашими убеждениями, но для полного принятия и ввода в действие, «мы» еще не готовы. Не доросли. Мало патриотичности и экономического образования. Далеко не каждый понимает силу бумажек под названием деньги, даже ваша аналитика может показаться сложной и нудной. 40 секунд, блин, 40 секунд нужно что бы надоесть или «понять»...

Надеюсь что я ошибаюсь, но Дельфин как-то выдал:

Организм, вот прям зуб даю! Ведь параллельно нужно будут поменять кучу соответствующих законов — от Конституции и Гражданского и уголовного кодексов, до подзаконных актов по международным стандартам. Про 40 секунд — не знал, но, как-то подстпудно это чувствовал. Поэтому пишу здесь мало, в основном под настроение.

40 секунд — это я про тиктокеров. Сталкиваешься с ними, начинаешь объяснять что делать, 40 секунд и «Я все понял», а после непродолжительного времени показывает труд. Блин, он нихрена не понял, но уверенности дофига.

Теперь по теме.

Конституцию хватит трогать. А ЦБ нужно следить за рынком и реагировать, исключать манипуляции, защищать всех подряд гарантируя финансами, денег не хватит кормить идиотов, к идиотам присосутся другие персонажи.

Нужны механизмы управления своим рынком для реализации каких либо прав, нет механизмов, не будет прав.

Поживем увидим.

Угадывать возраст собеседника — так себе затея, можно и проиграть.

Ну а про размер дивидендов — при чем здесь дата выплат? По вашей логике текущие дивиденды (27/250)*4 = 43% годовых??????

deke, да, действительно, «при чем же дата выплат дивидендов»… ммм… загадка века!

ЗЫ В общей, как говорят в Нью-Йорке: «Buh-bye!» Если родители не занимались Вашим воспитанием, то я это делать точно не собираюсь. Но исключительно ради моей любви к Нью-Йорку скажу ключевые слова: «Annualized return on investment»

Как связана годовая доходность с датой выплаты годовых дивидендов — действительно загадка века. По уставу они платят 50% по МСФО один раз в год. В апреле заседение СД будет решать сколько точно платить.

Вы же сами написали «Если Грэф будет держать дивдоходность на цели в 8%, то цена «должна быть» в районе 380 руб.»

И вдруг в комментариях у вас «ниже 200, не знаю, дадут ли даже с санкциями — дивдоха будет в районе 54%»

Не сходятся у вас цифры, вот я и уточняю. Должно около 15% получиться, вполне нормально для санкционных рисков.

Вы понимаете, финансовая индустрия самая затерминализованная после медицины. Вы знали об этом? Просто чтобы поберечь читателей от избыточной информации (я бы мог написать и посчитать, например, year to date yield вообще не упоминая слово «дивиденды») я написал «дивдоходность», подразумевая, что читатель сам поймет аннулизированную доходность от полученных дивидендов, купи он акции прямо сейчас и выплати их Грэф в апреле как он, вроде бы, грозился.

Кому должно? «Аннуализированная годовая теоретическая дивидендная доходность» если Вы купили их год назад сразу после дивотсечки 2021 — наверное 15% (просто лень считать, т.к. еще надо высчитать день-в-день когда продавать будете). «Аннуализированная годовая доходность от роста цены акции на величину дивидендов, купи я акции сейчас и продай их прямо перед дивотсечкой-2022» — нет, «не должно». Поскольку будет 50,72% (при прочих равных)

Вы даете два противоречащих расчета. Я уточняю какой из них верный. В случае санкций их могут вообще отменить — такой вариант не рассматривается?

Покупать сбер — не знать экономическую историю своей Страны, вклылываться в неэффективность надеяться на исключительность за счёт ухудшения остальных бизнесов. Кто-то там нашу кубышку искал? Покупка за деньги национального фонда, была хорошим поводом выпустить необеспеченные рубли, на рубли эти же офз закупаются на трлн под 5% потом обратное репо и переоценка...

Двадцать лет назад у нас. правлении Блаватник говорил, звоню жду Цена вопрос на млрд, — так они в этом Сбере даже трубку не берут!

1) На рецессии (а она уже начинается) может сильно ухудшится кредитный портфель. Причем это ухудшение будет, скорее всего, в кредитах физических лиц: ипотеки, потребы и т.п. ЦБ довольно давно предупреждает о перегреве в секторе кредитования.

2) Не ясно что делать с портфелем ОФЗ, которые пока «сильно лосит». Если вдруг будут учитывать потери по ОФЗ для банков, это будет сильный удар — капитал упадет.

3) Сбер (пока?) прокси на рос рынок — в условиях деглобализации экономик чет не видится притока инвестиций. А если их не будет, то доп фактор роста пропадет.

4) Санкции запада, если будут, сильней всего ударят по банкам.

Конечно и плюсов хватает. Наши банки, в технологическом плане, сильно опережают все другие в мире. Вообще крайне хороший пример квинтэссенции IT и банковского бизнеса. Если откроется возможность мировой экспансии, то думаю будет офигенный рост и у Сбера и у Тинькова.

Короче если цена уйдет под 200, особенно ближе к 160-180, я думаю можно брать несмотря на все риски. 220 — это просто адекватные значения текущей ситуации ИМХО.

Про Сбер по 200 — я думаю это нереально, т.к. дивдоха при 27руб будет 54% годовых. Нереально!

По ОФЗ — конечно могут снизить, но если нет? Причем часто именно в момент «когда и так все уево» давят дальше.

P.S. Ну и про дивы… Эта мантра «пофиг куда упадет, зато дивы большие» чет мне уже надоела :). Реально, все падение с 380 ее повторяли инвесторы снова и снова. Я думаю будет полезным показать новичкам на рынке, что дивы бывают не всегда или следующие дивы могут быть сильно меньше.

Я по-босятски одно на другое делю и 50% не выходит. Вы как считаете?

Это не прокси на наш рынок а то самое «плечо», ни Один рынок так не рос как сбер поднялся. Уместно мультипликаторы сравнить, у них там что на балансе, аудиторы проверяли? Гудвилсов на трлн, Башня Федерация недостроенная но крупнейшая в Европе за 1$, игровые комнаты и переоценка Офз

И кстати, после выплаты годовой див доходности потом разрыв происходит и какого он будет размера, какая будет экономическая реальность вот вопрос.

* взял Сбер преф, т.к. он менее волатилен и дивдоха будет немного выше обычки

Решетин Владимир, ну, это уж совсем азы, елы-палы. Посмотрите в интрнете как считается расчетная цена фьючерса

Futures Price = Spot price * [1+ rf*(x/365)]– d

где х — кол-во дней;

rf — безрисковая ставка (ключевая в России);

d — дивиденд

да и spot — текущая цена (прямо здесь и сейчас то есть)

Я сторонился фьючерсов, и пока что все до сих пор сторонюсь. Для меня, как пассивного див инвестора эти и подобные инструменты выглядят как «приоткрывание» двери в ад.

Попробовал и пошло поехало. А там и больше трата времени и нервы и потери.

Но чем больше читаю, тем больше «чешется»

Я читаю по-английский, но ни разу не пробовал финансовую литературу. Будьте добры, напишите книги на которые обратить внимание. Спасибо!

Почта iapple01@gmail.com

Если у Вас есть советы что еще можно почитать из подобной литературы на отечественном языке — буду только рад!

Спасибо за инструмент к знаниям!

Решетин Владимир, может народ чего и посоветует, но я на русском не читал ни одной книги. Во первых — кривые переводы обычно, сужу по финансовым статьям. А во-вторых мне проще на английском, в том числе и из-за терминологии, которую я на русском не знаю.

Дивиденды — это то, что поступают на счет, чистые и очищенные, как слеза младенца. А не в мифической таблички мамкиных инвесторов.

Мы в РФ и налог 13%, меньшинство не резиденты, им можно и в скобках посчитать, если есть такая необходимость.

Что-то не срастается в математике у меня

Даже 1я часть роста 10лет сумма геометрической прогрессии

53,18*0.9734*(1-0.9734^10)/(1-0.9734) уже дает 459,88

Полное вычисление за 20 лет 53,18*[0.9734*(1-0.9734^10)/(1-0.9734)+0.9734^10*0.9292*(1-0.9292^10)/(1-0.9292)] в Экселе 737,14

FCFPS*[x*(1-x^10)/(1-x)+x^10*y*(1-y^10)/(1-y)]

=53,18*[0.9734* (1-0.9734^10) / (1-0.9734) + 0.9734^10 * 0.9292 * (1-0.9292^10)/(1-0.9292)]= так?

=53.18*[0.9734*(1-0,7636)/0.0266 + 0,7096*(1-0,4798)/0,0708)]= так?

=53.18*[0,9734*8,8872 + 0,7636*7,3469]= так?

=53.18*[8,6508+5,6101]=758,35

О, офигеть! Где же я ошибся? Блиин, сам же и написал:

=53,18*[0.7636+....

и не посмотрел!

То есть я сам взял только часть формулы! Извините — поторопился! Экселя не было под рукой — писал с планшета и там же на калькуляторе пытался высчитать. Но невнимательно :-( Надо было перепроверить хотя бы что пишешь — глупейшая ошибка!

Благодарствую за Вашу внимательность!

@3way_banana_split Благодарю за пост!

Подскажите пож-та, каким образом получился график с каналами?