SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера churinga

Dark Side Of The FORTS

- 20 декабря 2011, 12:20

- |

Оригинал (полная версия) Телефонный звонок стоимостью 2000$

alex21, Ваши труды не прошли даром. Уверен, многие новички, читая прошлые обсуждения на форуме, почерпнули для себя много полезной информации.

Я, к примеру, с удовольствием читал топики про волатильность

Вола

Волатильность опционов

Скачки подразумеваемой волатильности

Фьючерс на волатильность РТС

Волатильность

Вола для хеджирования

( Читать дальше )

alex21, Ваши труды не прошли даром. Уверен, многие новички, читая прошлые обсуждения на форуме, почерпнули для себя много полезной информации.

Я, к примеру, с удовольствием читал топики про волатильность

Вола

Волатильность опционов

Скачки подразумеваемой волатильности

Фьючерс на волатильность РТС

Волатильность

Вола для хеджирования

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 7 )

Алгоритм моей торговли внутри дня. Правильный трейдинг, с чем его едят

- 18 декабря 2011, 02:01

- |

1. В торговле я должен быть объективным и способным контролировать свои эмоции. В отношении открытых позиций я неэмоционален.

2. При открытии позиции и выставлении лимитов я оперирую исключительно пунктами в рабочем диапазоне цен. Деньги во время торговли для меня не существуют.

3. Для меня правильный трейдинг – это четкое выполнение сигналов моей торговой системы независимо от результатов по конкретной сделке. Эмоции во время выполнения торгового плана отсутствуют.

4. Торговый план на день я формирую исключительно до начала торгов. Ни взлеты, ни падения в течение дня не могут расстроить мой торговый план на день. Моя задача – найти подходящее время для исполнения на текущем рынке решения, которое ранее было принято без лишних эмоций.

5. Я не торгую целый день. Торговля целый день притупляет мысль и ухудшает результаты. Моя задача – определить для себя правильное и комфортное время для совершения 1-3 прибыльных сделок в день. Остальное время я занимаюсь семьей и личностным ростом (спорт, основная работа, учеба, правильный отдых).

( Читать дальше )

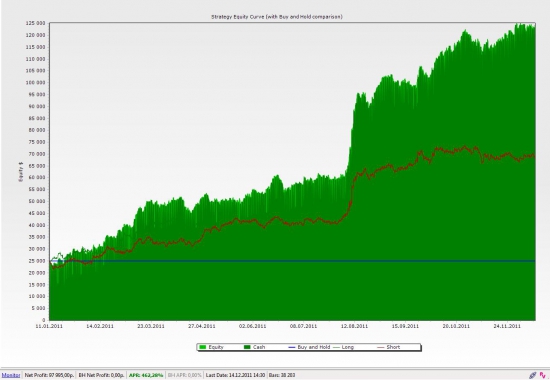

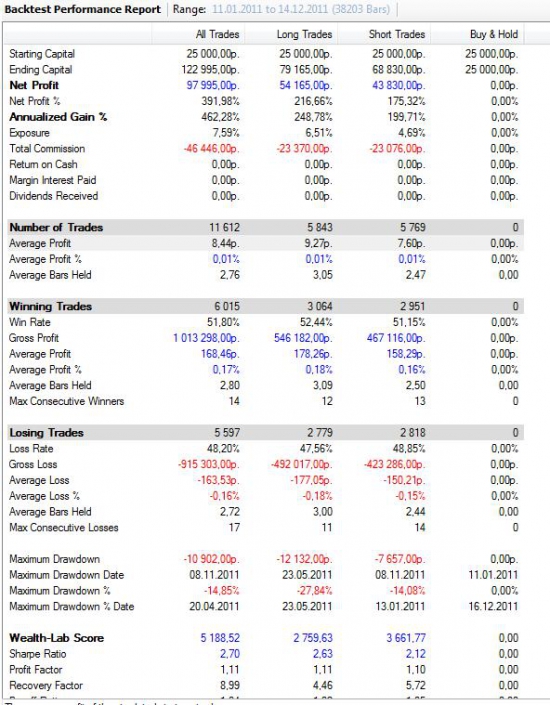

Бэктестинг на Ваш суд...

- 16 декабря 2011, 23:34

- |

Предлагаю на суд публики результаты бэктестинга одной системы. Хотелось бы выслушать мнения.

Система торгует 5-ти минутные свечи РИ. Сделки на закрытии свечей. Около 50-ти в день. Система реверсная со стопами.

Прооптимизированы:

1. Тайминг — 10.20-18.40.

2. Стоп в пунктах.

3. Количество свечей назад — для определения характера рынка (система меняет условия входа и выхода, пытаясь определить пилу/микротренд)

Торговля без реинвестирования, 1 контракт

Комиссия учтена (у меня на ВТБ24 = 1 р + 1 р биржи = 2 р на сделку на контракт)

Проскальзывания не учтены (пока анализирую: smart-lab.ru/blog/28160.php)

На рисунках 2011 г. Результаты за 2007, 2008, 2009 годы — аналогичные. 2010 — хай — 100% и к концу года — почти 0.

Торговая позиционная система.

- 16 декабря 2011, 20:00

- |

Всем добрый вечер! ;)

Данную торговую систему Я назвал «10-55»

Торговая система описанная ниже не является реверсной, во всяком случае Я её не использую как реверсную! ;) Скорее она направленная, потому как построена на трендовых индикаторах, с элементами пробойного стиля торговли! ;)

Смотрим:

Индикаторы:

- Скользящая средняя: период — 10; метод — Exp.;

- Скользящая средняя: период — 55; метод — Sim.;

- Скользящая средняя: период — 200; метод — Exp.;

- Parabolic SAR: настройки по умолчанию;

- Fractals: значение 11 (для упрощения визуального определения хай лоу).

( Читать дальше )

Скоро разворот - не знаю будет ли эпичиский слив по фРТС до 126000 - 124000 но по Евро

- 13 декабря 2011, 21:41

- |

В общем у меня много лонг бабочек со вчера в лонг

на валютах

индексах

акциях

и представляю внимания вам евро — точто показываю это сигнал в лонг

фильтр внизу не готов ещё так что ждём пилу тут плюс минус фигура две

а потом РАЛЛИ МИЛЛИАРДНЫЙ

МОЖЕТ КТО ЗАРАБОТАЕТ ИЗ БОГАЧЕЙ ДАСТ ДЕНЕГ ЗА СИГНАЛ?

а то всем другим постоянно предлогают деньги и хвалят

а меня чего то нет )

на валютах

индексах

акциях

и представляю внимания вам евро — точто показываю это сигнал в лонг

фильтр внизу не готов ещё так что ждём пилу тут плюс минус фигура две

а потом РАЛЛИ МИЛЛИАРДНЫЙ

МОЖЕТ КТО ЗАРАБОТАЕТ ИЗ БОГАЧЕЙ ДАСТ ДЕНЕГ ЗА СИГНАЛ?

а то всем другим постоянно предлогают деньги и хвалят

а меня чего то нет )

Модель поведения спекулянтов в тренде: уроки из чужих ошибок

- 11 декабря 2011, 14:53

- |

Повторяемая сущность эмерджентного поведения на рынке и есть источник потенциальной прибыли.

Куртис Фейс «Трейдинг, основанный на интуиции»

Поскольку спекуляция (если не считать торговые издержки) является игрой с нулевой суммой, мы должны понимать, что можем делать деньги лишь в случае потери денег другими спекулянтами. Фактически это означает, что успешная спекуляция всегда эксплуатирует ошибки других спекулянтов.

Ниже я хотел бы рассмотреть типичные паттерны поведения, характерные для спекулянтов, относительно рыночного тренда. Эти паттерны, по моему мнению, являются общими для всех финансовых рынков, на которых оперируют спекулянты, поскольку проистекают не из природы торгуемых активов, а из поведенческих особенностей, характерных как для участников финансовых рынков, так и для человека вообще.

( Читать дальше )

Ценная подборка №25. Случайность или закономерность (торговые методы)

- 02 декабря 2011, 19:52

- |

«Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно».

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

( Читать дальше )

Ценная подборка №21. Собственное время или иное представление графиков цен.

- 24 ноября 2011, 21:20

- |

«Использование собственного времени позволяет трейдеру пользоваться запасным „индивидуальным“ входом. Этот момент можно сравнить с кинотеатром, когда вся толпа ломится на сеанс через одну дверь.»

Объем торгов — далеко не единственное объективное значение, к которому можно привязать время. Одним из популярных методов является формирование свечей по расстоянию, которое должна пройти цена. Обычно для этого используются графики «Ренко», которые присутствуют в большинстве программ для технического анализа. Но классическое Ренко обладает существенным недостатком — в нем не определена начальная точка отсчета, от которой необходимо откладывать расстояние. В варианте с объемом торгов я для этого использовал одну из естественных нарезок котировок — дневные свечи. А в этом случае удобнее взять более старший таймфрейм — недельный. Тогда точкой отсчета станет начало торгов каждый понедельник. Такой способ иногда будет накручивать одну лишнюю свечу каждую неделю, зато гораздо удобнее и практичнее.

Вторым важным отличием от традиционного Ренко станет большая гибкость. Обычно новая свеча рисуется, когда цена пройдет фиксированное абсолютное расстояние в пунктах, без поправки на долгосрочные изменения. Более корректным станет использование адаптивного Ренко, когда расстояние будет определяться процентным изменением цены. Такой подход позволит анализировать продолжительные отрезки времени. Смотрим полученный график:

( Читать дальше )

Объем торгов — далеко не единственное объективное значение, к которому можно привязать время. Одним из популярных методов является формирование свечей по расстоянию, которое должна пройти цена. Обычно для этого используются графики «Ренко», которые присутствуют в большинстве программ для технического анализа. Но классическое Ренко обладает существенным недостатком — в нем не определена начальная точка отсчета, от которой необходимо откладывать расстояние. В варианте с объемом торгов я для этого использовал одну из естественных нарезок котировок — дневные свечи. А в этом случае удобнее взять более старший таймфрейм — недельный. Тогда точкой отсчета станет начало торгов каждый понедельник. Такой способ иногда будет накручивать одну лишнюю свечу каждую неделю, зато гораздо удобнее и практичнее.

Вторым важным отличием от традиционного Ренко станет большая гибкость. Обычно новая свеча рисуется, когда цена пройдет фиксированное абсолютное расстояние в пунктах, без поправки на долгосрочные изменения. Более корректным станет использование адаптивного Ренко, когда расстояние будет определяться процентным изменением цены. Такой подход позволит анализировать продолжительные отрезки времени. Смотрим полученный график:

( Читать дальше )

Ценная подборка. Часть вторая. Итоги.

- 23 ноября 2011, 22:37

- |

Завершил второй цикл ценных подборок. Надеюсь собранный материал был вам полезен, так же как, однажды, был полезен и для меня.

№20. Оценка волатильности внутри бара (торговый метод)

№19. Статистический трейдинг. Свежая и интересная идея для стратегии.

№18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

№17. Неоспоримый постулат

№16. Перепутал, жадность, страх

№15. Об индикаторах

№14. Мешки для денег клиента

№13. Одна из главных причин по которой хорошие системы начинают плохо работать

№12. Изречения знаменитых (трейдинг, деньги, инвестиции)

№11. Роботы снимают скальпы или очевидные вещи про ЛЧИ

UPD: все остальные подборки по ключевому слову -ценная подборка

№20. Оценка волатильности внутри бара (торговый метод)

№19. Статистический трейдинг. Свежая и интересная идея для стратегии.

№18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

№17. Неоспоримый постулат

№16. Перепутал, жадность, страх

№15. Об индикаторах

№14. Мешки для денег клиента

№13. Одна из главных причин по которой хорошие системы начинают плохо работать

№12. Изречения знаменитых (трейдинг, деньги, инвестиции)

№11. Роботы снимают скальпы или очевидные вещи про ЛЧИ

UPD: все остальные подборки по ключевому слову -ценная подборка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал