SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gift

Ценная подборка №25. Случайность или закономерность (торговые методы)

- 02 декабря 2011, 19:52

- |

«Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно».

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

Сгенерируем ряд биржевых котировок, используя любой доступный генератор случайных чисел. Точкой отсчета примем цену актива, равной 1000 пунктов. Каждая последующая котировка будет высчитываться, как предыдущая плюс случайное число в диапазоне от "-1" до "+1". Как только будут получены 60 «сделок», они будут преобразованы в минутную свечу в формате «дата, время, цена открытия минуты, максимальная цена, минимальная цена, цена закрытия минуты». Таким образом, будут сгенерированы биржевые котировки длиной 50000 минут. Для чистоты эксперимента сгенерируем таким образом 30 «ценных бумаг». Примерные графики котировок полученных ценных бумаг можно посмотреть на картинке:

Рисунок 1.

Для большей наглядности графики приведены к 60-минутной дискретности. Хорошо видно, что даже графики случайных чисел имеют резкие и более пологие трендовые движения, периоды застоя и взрывной волатильности. Теперь поподробнее изучим внутренние свойства полученных котировок. Для начала вычислим приращение 15-минутных котировок. Для этого рассчитаем отношение цены закрытия 15-минутного бара к цене закрытия предыдущего 15-минутного бара. Затем, для чистоты эксперимента, прологарифмируем полученные значения и построим диаграмму распределения:

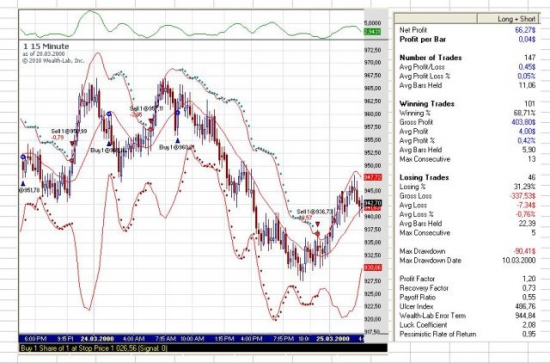

Рисунок 2.

Для наглядности использованы диаграммы распределения двух портфелей, по пять случайных сгенерированных «ценных бумаг». Хорошо видно, что полученная диаграмма распределения почти идеально описывается линией нормального распределения непрерывной случайной величины. Среднее значение, медиана и мода равны нулю с погрешностью в пределах статистически допустимой. Поэтому делаем вывод о нормальном распределении случайной величины. Главное отличие от реальных биржевых котировок состоит в том, что рынок имеет обобщенное экспоненциальное распределение, в крайнем случае — распределение Лапласа. Теперь вспомним знаменитый индикатор Боллинжера, использующий в качестве границ волатильности стандартное отклонение. Так вот при нормальном распределении чуть меньше 70% значений лежат в пределах одного стандартного отклонения от среднего, около 95% — в пределах 2 отклонений и 99% — в пределах трех. Значит, с увеличением величины стандартного отклонения, вероятность падает гораздо быстрее. Поэтому, этот принцип удобно использовать при расчете математического ожидания сделки в торговле.

Допустим, мы будем открывать длинную позицию, как только цена пересечет свою 15-барную скользящую среднюю линию снизу вверх. Приказ на фиксацию прибыли поставим на верхнюю линию Боллинжера на расстоянии двух стандартных отклонений, а стоп-лосс приказ – на нижнюю на расстоянии четырех стандартных отклонений цены от 15-барной скользящей средней линий цен закрытия.

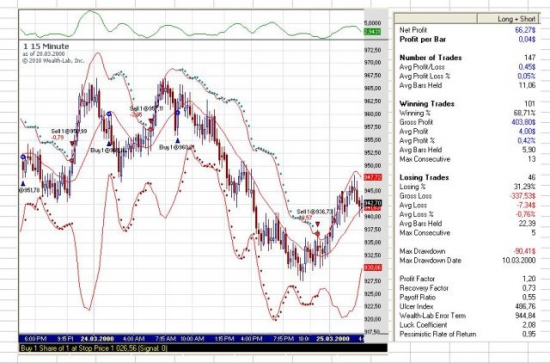

Рисунок 3.

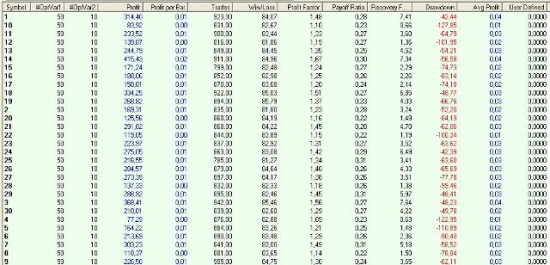

Получается, что ожидаемый потенциальный убыток будет больше потенциальной прибыли. Зато ожидаемая вероятность получения прибыли выше, чем вероятность убытка. И чем выше значение стандартного отклонения, и чем больше разница в длине стоп-лосса и тейк-профита, тем больше математическое ожидание и выше вероятность конечной прибыли от торговли. Для примера рассмотрим результаты торговой системы, использующей одно стандартное отклонение для фиксации прибыли и пять — для стоп-приказа на фиксацию убытка и минутное 100-периодное окно для определения параметров:

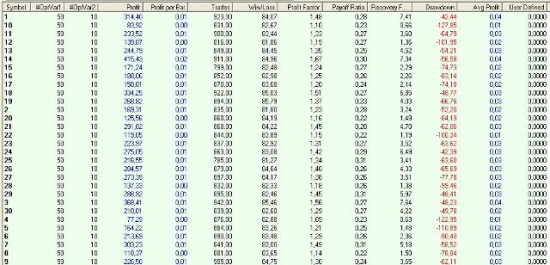

Рисунок 4.

Этот подход показал прибыль на всех 30 ценных бумагах! На всех, учитывая, что все они были сформированы генератором случайных чисел! И не возможно в принципе предсказать движение котировок, потому что в них априори отсутствует всякая логика. Рассмотрим результаты внимательнее:

— средняя прибыль по сделке почти в 4 раза меньше среднего убытка;

— средняя вероятность прибыльной сделки почти 83%, что почти в 5,5 раз больше средней вероятности убытка, равной 17%.

Поэтому во всех 30 испытаниях торговая система продемонстрировала положительное математическое ожидание сделок. Абсолютно не пытаясь предсказать рыночные колебания, я просто использовал свойства нормального распределения случайной величины. Для сравнения можно посмотреть, как поведет себя система на 30-минутных котировках:

Рисунок 5.

Результаты практически идентичны. Функция от случайной величины получилась случайной величиной с тем же нормальным распределением. Вероятность прибыли превышает 84%, средний убыток превышает среднюю прибыль в три раза, что опять же дает нам положительное математическое ожидание.

Поэтому, если в следующий раз кто-то скажет вам, что невозможно зарабатывать на случайных котировках фондового рынка, можете смело ссылаться на это исследование. А учитывая, что фондовый рынок далеко не случаен, можно создать торговые системы с гораздо бОльшим математическим ожиданием. Это не только окупит вам брокерские комиссии, но и позволит намазать немного масла на трудовой кусок хлеба.

Автор: Тарас Правдюк

Брюс Бэбкок

Одни трейдеры верят в то, что рынок эффективен. Другие верят, что он не эффективен. Одни покупают портфель индексных акций и сдаются на милость рынка, другие строят сложные прогностические модели, пытаясь предугадать дальнейшее движение рынка. Ошибаются и те и другие. Рынок не является абсолютно эффективным, то есть рыночные колебания не абсолютно случайны. Но и прогнозировать дальнейшее движение тоже бессмысленно, потому что угадать направление рынка еще не означает получить прибыль. Как нельзя лучше рынок характеризует знаменитый афоризм Брюса Бэбкока: «Рынок предсказать нельзя, но чтобы зарабатывать деньги, этого и не нужно». В этой статье я попытаюсь показать, чем предсказание ценовых колебаний отличается от зарабатывания денег.

Теория эффективного рынка подразумевает абсолютную случайность рыночных колебаний. Вся доступная информация уже заложена в цене актива, и все ценовые колебания являются случайными отклонениями от справедливой стоимости актива. Не существует недооцененных или переоцененных активов и любая попытка «обыграть рынок» в долгосрочной перспективе обречена на провал. Не существует ни фундаментального, ни технического анализа. Единственной эффективной торговой стратегией, по мнению сторонников эффективного рынка, является покупка всего индекса фондового рынка. Чтобы опровергнуть эту теорию, я проведу один эксперимент.

Сгенерируем ряд биржевых котировок, используя любой доступный генератор случайных чисел. Точкой отсчета примем цену актива, равной 1000 пунктов. Каждая последующая котировка будет высчитываться, как предыдущая плюс случайное число в диапазоне от "-1" до "+1". Как только будут получены 60 «сделок», они будут преобразованы в минутную свечу в формате «дата, время, цена открытия минуты, максимальная цена, минимальная цена, цена закрытия минуты». Таким образом, будут сгенерированы биржевые котировки длиной 50000 минут. Для чистоты эксперимента сгенерируем таким образом 30 «ценных бумаг». Примерные графики котировок полученных ценных бумаг можно посмотреть на картинке:

Рисунок 1.

Для большей наглядности графики приведены к 60-минутной дискретности. Хорошо видно, что даже графики случайных чисел имеют резкие и более пологие трендовые движения, периоды застоя и взрывной волатильности. Теперь поподробнее изучим внутренние свойства полученных котировок. Для начала вычислим приращение 15-минутных котировок. Для этого рассчитаем отношение цены закрытия 15-минутного бара к цене закрытия предыдущего 15-минутного бара. Затем, для чистоты эксперимента, прологарифмируем полученные значения и построим диаграмму распределения:

Рисунок 2.

Для наглядности использованы диаграммы распределения двух портфелей, по пять случайных сгенерированных «ценных бумаг». Хорошо видно, что полученная диаграмма распределения почти идеально описывается линией нормального распределения непрерывной случайной величины. Среднее значение, медиана и мода равны нулю с погрешностью в пределах статистически допустимой. Поэтому делаем вывод о нормальном распределении случайной величины. Главное отличие от реальных биржевых котировок состоит в том, что рынок имеет обобщенное экспоненциальное распределение, в крайнем случае — распределение Лапласа. Теперь вспомним знаменитый индикатор Боллинжера, использующий в качестве границ волатильности стандартное отклонение. Так вот при нормальном распределении чуть меньше 70% значений лежат в пределах одного стандартного отклонения от среднего, около 95% — в пределах 2 отклонений и 99% — в пределах трех. Значит, с увеличением величины стандартного отклонения, вероятность падает гораздо быстрее. Поэтому, этот принцип удобно использовать при расчете математического ожидания сделки в торговле.

Допустим, мы будем открывать длинную позицию, как только цена пересечет свою 15-барную скользящую среднюю линию снизу вверх. Приказ на фиксацию прибыли поставим на верхнюю линию Боллинжера на расстоянии двух стандартных отклонений, а стоп-лосс приказ – на нижнюю на расстоянии четырех стандартных отклонений цены от 15-барной скользящей средней линий цен закрытия.

Рисунок 3.

Получается, что ожидаемый потенциальный убыток будет больше потенциальной прибыли. Зато ожидаемая вероятность получения прибыли выше, чем вероятность убытка. И чем выше значение стандартного отклонения, и чем больше разница в длине стоп-лосса и тейк-профита, тем больше математическое ожидание и выше вероятность конечной прибыли от торговли. Для примера рассмотрим результаты торговой системы, использующей одно стандартное отклонение для фиксации прибыли и пять — для стоп-приказа на фиксацию убытка и минутное 100-периодное окно для определения параметров:

Рисунок 4.

Этот подход показал прибыль на всех 30 ценных бумагах! На всех, учитывая, что все они были сформированы генератором случайных чисел! И не возможно в принципе предсказать движение котировок, потому что в них априори отсутствует всякая логика. Рассмотрим результаты внимательнее:

— средняя прибыль по сделке почти в 4 раза меньше среднего убытка;

— средняя вероятность прибыльной сделки почти 83%, что почти в 5,5 раз больше средней вероятности убытка, равной 17%.

Поэтому во всех 30 испытаниях торговая система продемонстрировала положительное математическое ожидание сделок. Абсолютно не пытаясь предсказать рыночные колебания, я просто использовал свойства нормального распределения случайной величины. Для сравнения можно посмотреть, как поведет себя система на 30-минутных котировках:

Рисунок 5.

Результаты практически идентичны. Функция от случайной величины получилась случайной величиной с тем же нормальным распределением. Вероятность прибыли превышает 84%, средний убыток превышает среднюю прибыль в три раза, что опять же дает нам положительное математическое ожидание.

Поэтому, если в следующий раз кто-то скажет вам, что невозможно зарабатывать на случайных котировках фондового рынка, можете смело ссылаться на это исследование. А учитывая, что фондовый рынок далеко не случаен, можно создать торговые системы с гораздо бОльшим математическим ожиданием. Это не только окупит вам брокерские комиссии, но и позволит намазать немного масла на трудовой кусок хлеба.

Автор: Тарас Правдюк

3.9К |

Читайте на SMART-LAB:

ИИ в России выходит в правовое поле: что это значит для рынка и инвесторов #ЭкспертыSOFL

Дорогие инвесторы! Мы запускаем новую отраслевую рубрику, которая называется #ЭкспертыSOFL. В рамках этой рубрики каждую неделю будем разбирать...

17:13

Оптимальная структура капитала в условиях высокой ставки: когда долг всё ещё выгоден

Структура капитала эмитента напрямую влияет на риск инвестиций в выпускаемые им ценные бумаги. Для вложений в долговые инструменты главное —...

16:19

теги блога Александр Дрозд

- 2012

- bitcoin

- wealth lab

- акции

- алгоритм

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- Американский рынок

- аналитика

- аналитики

- биржа

- биткоин

- вероятность

- внутридневная система

- волатильность

- выборка

- Горчаков

- грааль

- Греция

- деньги

- дефолт

- диверсификация

- доходность

- доходы

- ДУ

- еврозона

- европа

- жадность

- золотые слова

- идеи

- инвестиции

- итоги месяца

- итоги сентября

- китай

- комиссия

- крах евро

- кризис

- криптовалюты

- кукловоды

- лайткоины

- ЛЧИ

- математика

- математическое ожидание

- Миловидов

- мобильный пост

- модель

- мультфильм

- мысль

- нефть

- октябрь

- опрос

- опыт

- оффтоп

- плечи

- плюсики

- польза обществу

- потери

- прогнозы

- программирование

- просадки

- проскальзывание

- психология

- рейтинг

- ренко

- РИ

- риск

- риски

- робот

- роботы

- ртс

- рынки

- рынок

- система

- системная торговля

- системный трейдинг

- системы

- смартлаб

- статистика

- Стратегии

- стратегия

- страх

- сша

- технический анализ

- топики

- торговая система

- торговые системы

- трейдеры

- трейдинг

- управляющие

- физика

- финансы

- фондовый рынок

- фьючерс

- фьючерсы

- хэдж фонд

- Ценная подборка

- шум

- эквити

- экономика

но для убедительности

ещебы этот материал на исторических данных

например

Сбер

Транснефть

Калина

Практически любая вменяемая стратегия на Форексе(к примеру) будет иметь соотношение 50 на 50 прибыльных к убыточным…

что при учете комиссий и спреда даст отрицательное мат. ожидание…

в этом вопросе не мат статистика

а покер

одни играют в рулетку

другие в покер

везеде вероятностные методы и случайные числа

но в покер еще и мозги

можете намекнуть, что там за хитрые математические преобразования?