Избранное трейдера ch5oh

Заруби себе на носу (Пример блокчейн)

- 27 ноября 2017, 14:07

- |

Моя дочка задала вопрос: «А что значит „зарубить на носу“?». Объяснить я конечно смог. Такое привычное для нас выражение, но откуда оно возникло, я ответить не смог. В итоге меня спас гугл:

«В далекие времена крестьяне не знали ни грамоты, ни счета. И если один просил у другого в долг несколько мешков зерна или муки, они не могли сделать записи или составить расписки. А чтобы при расчете не возникало споров, тот, кто брал в долг, приносил с собой длинную деревянную дощечку, которая потому и называлась нос, что ее приносят. На этой дощечке делали поперечные зарубки по количеству взятых в долг мешков. Затем дощечку раскалывали сверху донизу, и у каждого оставалась половинка с зарубками. Когда должник приходил возвращать мешки, оба участника сделки складывали свои половинки носа вместе. Если зарубки совпадали, а количество мешков равнялось количеству зарубок, это означало, что ни один из крестьян ничего не забыл и не перепутал.

С тех пор, когда желательно ничего не забыть и не перепутать, и говорят: Заруби себе на носу.»

И это напомнило мне любимый блокчейн. А это значит, что придумал его не Сатоши, а в древней Руси.

- комментировать

- 1К | ★3

- Комментарии ( 22 )

По мотивам ТРИ ВИДА ПРОФИТА

- 24 ноября 2017, 22:30

- |

Четвертый вид профита.

https://smart-lab.ru/blog/432265.php

Мы НЕ ГАДАЕМ и не угадываем входы и выходы. Мы просто ждем нужного нам размера движения.

Покупаем на локальных минимумах. Продаем на максимумах.

Первый раз нейтралим дельту позиции после движения цены в любую сторону не менее 2,0% в течение дня.

ТРИ ВИДА ПРОФИТА

- 23 ноября 2017, 23:42

- |

Как правило, мало кто об этом задумывается, как и какой мы получаем профит.

В основном трейдеры думают, что если купил по 100, а продал по 120, и 20 рублей положил в карман – вот он, заработок на бирже. А что, реальный профит, можно сразу вывести на банковскую карточку. Так мол профи и работают на рынке.

Нет, так работали челночники, возящие сумками из Китая всякие вещи для перепродажи на российских рынках и базарах, купил за рупь, продал за три, «на эти два процента и живу».

При этом если ты таким образом заработал, то есть купил и потом выросло, то ты еще и мегакрутым трейдером себя считаешь, ведь своим умом заработал, увидел вход, вошел – и победил. Повелитель рынков.

Так вот на это стоит сказать следующее.

Продвинутая торговля — это как покер, сначала ты копишь «руку», а потом ее разыгрываешь.

Продвинутая торговля — как шахматы, сначала ты завоевываешь позиционное преимущество, а потом получаешь материальный перевес.

Линейный профит, то есть когда купил в точке А, продал в точке Б (А+х) – это заработок не трейдера, а инвестора, и как правило его может не быть долгое время. Чем больше отрезок АБ, тем дольше приходится ждать, согласно теории таймфреймов, +2% ждать день-два, если вошел хорошо, +5% — неделю, +8% — месяц, +15% — квартал. Это применительно к голубым фишкам.

( Читать дальше )

Опционы для Гениев (экспорт волатильности)

- 22 ноября 2017, 12:18

- |

В одной из своих лекций Кирилл Ильинский рассказывал про экспорт волатильности. В свою бытность он работал толи в ГолдманСаксе, толи в банке каком то (в Альпари точно не работал) и любил от туда Родину. И вот он предложил руководству покупать волатильность в России и продавать ее в штатах. Дело в том, что дески в штатах работают немного на опережение и по всякому поводу задирают волатильность. А дески в России, тогда под управлением Калинковича, ведут себя более взвешено и определяют волатильность по факту. Я не знаю, почему тогда не срослась схема. Возможно, не хватало ликвидности. И если бы даже Каленкович продал свою машину, то этих объемов не хватило бы, что бы заинтересовать Голдмана.

Тем не менее, схема не могла пройти мимо искателей легкой наживы. Так Борис Журавлев опубликовал и даже снял видео про данную стратегию http://www.optionlaboratory.ru/load/video_materialy/opcionnyj_arbitrazh_moskva_chikago/1-1-0-37

Даже на сегодня она имеет право на жизнь. Действительно волатильность RSX выше волатильности РТС. И мы можем продавать ее в штатах, а покупать в России. Таким образом осуществлять экспорт волатильности, причем мимо таможни, что очень радует. А еще мы покупаем за рубли, а продаем за валюту. Любой Газпром об этом мог только мечтать.

( Читать дальше )

Доходность при регулярных вложениях в боковик

- 20 ноября 2017, 12:11

- |

В настоящей заметке произведен точный аналитический расчет доходности для модели синусоидального поведения цены. Для зависимости цены от времени принята модель P(t)=P0+P1*sin(b*t). В рамках данной модели в континуальном пределе показано, что доходность на один период движения цены равна половине квадрата отношения амплитуды колебаний цены к ее среднему значению: 0.5*(P1/P0)^2. То есть единицы процентов на период для типичных значений амплитуд колебаний 10-50% на реальном рынке.

Данный результат является почти очевидным, квадратичная зависимость имеет понятный физический смысл. Доходность есть произведение превышения числа дешевых юнитов над числом дорогих юнитов, умноженная на превышение дорогой цены над дешевой. То есть (P1/P0)*(P1/P0). Коэффициент 0.5 без вычислений не угадаешь--но он должен быть порядка единицы, это тоже очевидно. Уж точно этот результат отлично известен в сообществе. Так что это как напоминание, ну и автору хотелось вспомнить матан. А то волчья реальность финансовых рынков однообразна и скучна, чистый полет моделей, интегралов и рядов Тейлора--это ж кайф :)

( Читать дальше )

Солнечные компании

- 19 ноября 2017, 23:31

- |

Начну с высказываний академика Капицы:

«Если кратко изложить соображения академика Капицы, они сводятся к следующему: какой бы источник энергии ни рассматривать, его можно охарактеризовать двумя параметрами: плотностью энергии — то есть ее количеством в единице объема, — и скоростью ее передачи (распространения). Произведение этих величин есть максимальная мощность, которую можно получить с единицы поверхности, используя энергию данного вида.

Вот, скажем, солнечная энергия. Ее плотность ничтожна. Зато она распространяется с огромной скоростью — скоростью света. В результате поток солнечной энергии, приходящий на Землю и дающий жизнь всему, оказывается совсем не мал — больше киловатта на квадратный метр. Увы, этот поток достаточен для жизни на планете, но как основной источник энергии для человечества крайне неэффективен. Как отмечал П. Капица, на уровне моря, с учетом потерь в атмосфере, реально человек может использовать поток в 100—200 ватт на квадратный метр. Даже сегодня КПД устройств, преобразующих солнечную энергию в электричество, составляет 15%. Чтобы покрыть только бытовые потребности одного современного домохозяйства, нужен преобразователь площадью не менее 40—50 квадратных метров. А для того, чтобы заменить солнечной энергией источники ископаемого топлива, нужно построить вдоль всей сухопутной части экватора сплошную полосу солнечных батарей шириной 50—60 километров. Совершенно очевидно, что подобный проект в обозримом будущем не может быть реализован ни по техническим, ни по финансовым, ни по политическим причинам.»

Посмотрел я на графики акций топ 12-компаний (что бы не утомлять читателя взял первые 7-мь о самих компаниях в статье):

12 Biggest and Best Solar Panel Companies In The World

( Читать дальше )

Опционы для Гениев (сетка Гауса)

- 17 ноября 2017, 20:11

- |

Трудный путь к пониманию опционов лежит через простые вещи. Нам надо еще раз проявить внимание и вдуматься как ведет себя цена. Конечно, если нам нужны деньги, а не острые ощущения.

Вернемся к нашей сетке и применим к ней некоторые арифметические законы. Я уже писал, что запустил робота. Что там творится и что должно получиться.

Цена прошла от 1,15601 до 1,18505 получилось 0,02904 пунктов. Через каждые 0,0002 мы выставляли ордер. 146 ордеров выставлено на селл. И они дают минус. Надо сложить все минусы по ордерам, перевести их в деньги и мы увидим наши убытки. Здесь мы имеем арифметическую прогрессию. Первый ордер -20, второй -40, Nордер=(Nордер-1)*шаг сетки. https://ru.wikipedia.org/wiki/%D0%90%D1%80%D0%B8%D1%84%D0%BC%D0%B5%D1%82%D0%B8%D1%87%D0%B5%D1%81%D0%BA%D0%B0%D1%8F_%D0%BF%D1%80%D0%BE%D0%B3%D1%80%D0%B5%D1%81%D1%81%D0%B8%D1%8F Нам надо сложить все эти ордера. И тут мы вспомним про Гауса. Про распределение Гауса мы слышали. Но Гаус не всегда был таким. Однажды, будучи ребенком, он учился в школе. Возможно, в школе Московской Биржи, но скорее всего в нормальной школе. И вот на уроке математики в класс зашли и сказали, что учителя зовут к телефону. Мобильников тогда не было. Правда, и обычных телефонов еще не придумали. Это была такая отмазка, что бы перетереть с директором школы некоторые вопросы. Учитель решил занять малышей и попросил, пока он будет разговаривать по телефону, сложить числа от одного до ста, последовательно. (1+2+3++++100). И не успел он выйти из класса, как Гаус дал ответ 5050. Как он это проГуглил остается вопросом. Но вы уже не дети и должны были заметить, что сумма 1+100=101, а 2+99=101 и т.д. И получается формула 100*(100+1)/2=5050.

( Читать дальше )

«Открытие Брокер» предоставил возможность торговать валютой неполными лотами

- 17 ноября 2017, 14:08

- |

«Открытие Брокер» расширил торговые возможности клиентов, совершающих операции с валютой на фондовом рынке Московской биржи. Теперь пользователи ИТС QUIK могут торговать валютными парами USDRUB и EURRUB неполными лотами – объёмом от 1 USD/EUR. Возможность торговать неполными лотами позволит клиентам, например, продавать полученную в виде дивидендов иностранную валюту, либо докупать доллары для покупки евробондов на фондовом рынке Московской биржи.

Заключение сделок возможно в портфелях «ФР МБ» или «ЕБС». Сделки совершаются с расчётами TOM (следующий рабочий день). Комиссия брокера за сделки составляет 0,035% от суммы сделки, но не менее 1 рубля за сделку.

Новые инструменты в QUIK доступны в классе «Валютные торги OTC».

алго - какие фильтры я использую и какие уже нет

- 17 ноября 2017, 12:36

- |

После того как словил очередную просадку снова повысилась мотивация что-то улучшить, хотя изменения и итак потихоньку вносятся.

Решил поделиться некоторыми вещами, может кто что-нибудь подскажет мне в свою очередь.

Если лень всё читать — единственный фильтр который мне сейчас нравится это не торговать фьючи на вечерке.

Фильтр выглядит вполне логично, вечером выше спреды, ниже объёмы, и в целом другая микроструктура так как вечером не торгуется спот, акции, европа, итд. Многие системы не снижают доходность если отказаться от вечёрки но при этом ведь гарантировано снизишь издержки на проскальзываниях и также улучшишь диверсификацию если будешь их торговать вместе с системами которые торгуют вечёрку.

( Читать дальше )

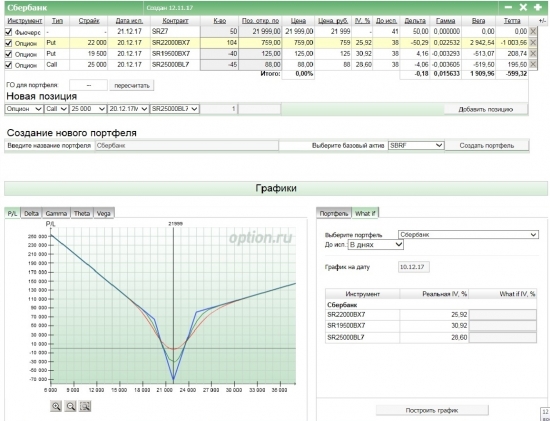

Пример анализа перед созданием опционной позиции.

- 14 ноября 2017, 15:58

- |

За последний месяц, 30-ти дневная подразумеваемая волатильность колебалась в диапазоне 13,7% — 15,7%. И сейчас приблизилась к верхней границе этого диапазона. В тоже время, 10-ти дневная историческая волатильность снижается от верхней границы своего диапазона за последние два месяца (4% — 11,5%).

Предполагаю, что, так как историческая волатильность снижается, то и подразумеваемая волатильность тоже будет снижаться. То есть, будем продавать подразумеваемую волатильность. Прогноз: подразумеваемая волатильность должна снизиться приблизительно на 2% (15,7% — 13,7%). Можно создать позицию сейчас, а можно дождаться подтверждения, что подразумеваемая волатильность начала снижаться.

Так как историческая волатильность находится в верхней границе своего диапазона, то будем продавать опционы «без денег». Буду продавать опционы на расстоянии в приблизительно два стандартных отклонения. Это опционы с дельтой около 10-15.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал