Избранное трейдера capitaltrader

Всем,кто торгует через IB

- 27 ноября 2018, 15:18

- |

- комментировать

- ★3

- Комментарии ( 23 )

13 лет псу под хвост?

- 26 ноября 2018, 17:26

- |

Снова слился. В очередной раз.

Всё, хватит с меня! Я дико устал от этой треклятой биржи и навсегда ухожу из трейдинга!

Шутка юмора :)

На самом деле, мне сегодня стукнул полтинник — и я решил увековечить этот день своим первым постом на Смартлабе.

Мозг расставляет ловушки

Не так давно на Смартлабе была интересная серия постов на тему: «Мозг расставляет ловушки» (https://smart-lab.ru/blog/495325.php) Рекомендую почитать.

Все ловушки очень симпатичные, и мой товарищ Мозг, похоже, побывал во всех из них (он побывал, а я приобрёл бесценный опыт, да). Как говорится, есть что вспомнить.

Во всех книгах по трейдингу огромное внимание уделяется психологии, и это неспроста, ибо наш мозг рулит нами (а не мы – им). А этот товарищ Мозг иной раз выкидывает такие фортеля, что «волосы в жилах стынут» (М.Задорнов)… Поэтому я полностью согласен с кем-то сказанной фразой:

«Биржа – это на 90% психология и на 10% математика».

( Читать дальше )

Демура в Киеве: тезисы выступления

- 26 ноября 2018, 13:31

- |

- Цена — пространственный фрактал, а не временной.

- Эффект бабочки может проявиться тогда, когда система готова к фазовому переходу. После перехода — эффект затухания сильнее эффекта бабочки.

- Вменяемая волатильность опционов больше реализуемой — их выгоднее продавать.

- Есть два способа генерации прибыли: добавленная стоимость и ссудный процент. Всё описал ещё Адам Смитт, а Маркс своим «Капиталом» лишь переврал это всё для сионистского общака, чтобы скрыть ссудный процент — наибольшее зло человечества.

- История повторяется. Люди не склонны к обучению/анализу и живут сегодняшним днём. 20% умных людей появляются в силу случайных мутаций 80% остальных.

- В рынке работают: Волновая Теория Эллиота, циклический анализ и паттерны.

- Согласно ВТЭ сейчас по нефти есть два сценария: либо вверх, либо вниз.

- Умных денег нет. Кукла нет. Единого финансового центра, управляющего всеми мировыми активами, — нет.

- Миром не управляют 147 транснациональных корпораций и Бильдербергский клуб, потому как их засветили.

- Рынок можно развернуть только на излёте тренда. Никто не в силах остановить движение, которое в самом разгаре.

- Любая плановая экономика — обречена.

- Любая демократия, не прописавшая в конституции потолок государственного долга, — обречена.

- Любая необеспеченная фиатная валюта — обречена.

- Россия без внешнего управления — обречена.

- Украина — обречена (но чуть меньше, чем Россия).

- Биток — мусор и самое неэффективное использование технологии blockchain. Анонимности нет. Самая анонимная валюта — бумажный доллар (в перчатках).

- Америке можно всё (по праву сильнейшего в джунглях).

- Третьей мировой войны не будет: нет смысла.

Человек он, конечно, не глупый. Но явно работает на определённые силы.

Что сказал Ларри

- 25 ноября 2018, 22:53

- |

И решил оставить здесь, у себя в смарт-дневнике некоторые выписки и цитаты из его выступления, чтобы возвращаться к ним время от времени.

Ничего нового он в общем то не сказал, все главные правила работы для достижения прибыльной торговли были сказаны им ранее и сейчас были снова повторены.

И все эти правила работы написаны для трейдеров-спекулянтов на фьючерсах (инвесторам далее можно не читать, у инвесторов свой путь коллекционеров акций). И вот все эти правила вместе и могут называться Граалем спекулянта, который все упорно ищут.

Сам Ларри сказал о себе следующее: я позиционный трейдер, я не дейтрейдер (далее все выдержки и где-то цитаты от Ларри будут выделены синим цветом и написаны курсивом), ежедневно я проверяю свои позиции, смотрю где мои цели, где мои стопы, смотрю что происходит, что можно купить/продать, есть ли новые возможности, где можно войти. Каждый трейд для меня равный, либо он будет в +, либо в -, самое главное – это контролировать деньги.

( Читать дальше )

Инвестирование в качестве формирования пенсионного капитала

- 25 ноября 2018, 22:36

- |

Во множестве книг нам пишут про то, как хорошо инвестировать, что даже откладывая совсем немного денег, мы сможем себе обеспечить достойную жизнь на пенсии, если будем вкладываться в акции. Ибо сложный процент, рост акций быстрее всего остального.

Зачастую в таких статьях/книгах приводятся примеры, как замечательно растет сложный процент на длинных периодах. Особенно невероятным кажется рост, когда в качестве ежегодной ставки указывается 20-30%.

Но тут до чёрта НО.

1. Вы не Татарин. И даже если вы верите, что человек ежегодно делает 30% на бирже, то вряд ли стоит верить, что он делает 30% на ВЕСЬ свой финансовый капитал. Допускаю, что делает, на спекулятивную его часть и даже несколько лет подряд, и то вечно это продолжаться не будет.

Если такие люди существуют, их исчезающе мало и верить в то, что вы один из них может заставить только многолетние результаты, а не ожидания их.

2. Все эти 20-30% хороши, только не надо думать, что капитал растет по правилам сложного процента, а инфляция нет. Поэтому, когда вы говорите о долгосрочной инвестиционной доходности, вы должны рассматривать только реальную доходность.

( Читать дальше )

Насуренил тут немного информации для вас...

- 25 ноября 2018, 12:29

- |

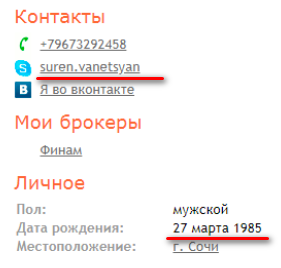

На прошлой неделе наше болотце взбудоражил пользователь под ником Сурен Ван, задавшийся целью трудоустроить местных горемык и выдать каждому по персональному инвестору. При этом, все риски он планировал взять на себя — благородно, по-армянски. Ну не чудо ли Господне произошло, практически? Не манна ли небесная посыпалась, вдруг? «Да это просто Аллилуйя какая-то!» — подумали многие, после чего принялись интенсивно украшать свои эквити в фотошопе и готовить истерзанную рынком плоть к собеседованию. Однако, бурная деятельность Сурена меня сразу насторожила и поэтому я решил познакомиться поближе с этим «святым» человеком.

Итак, для начала смотрим профиль Сурена и обращаем внимание на позывные скайпа и на дату рождения:

( Читать дальше )

Про жизнь), Товарищ прислал.

- 24 ноября 2018, 03:22

- |

*Каменный век*: убиваешь мамонта, тащишь к себе в пещеру.

Наедаешься от пуза, остатки запасаешь впрок. Вдоволь отдыхаешь в пещере. Смотришь на звезды, думаешь о жизни. Хорошенько отдохнув и подъев запасы, вновь идешь охотиться.

*Патриархат*: начинаешь делиться добытым мамонтом с женщиной и детьми.

Поэтому мамонт съедается быстрее, приходится охотиться чаще и больше уставать.

Но взамен в пещере уютно, мамонт уже приготовлен и дети на тебя похожи.

*Подоходный налог*: начинаешь отстегивать 13% от туши мамонта самопровозглашённому хозяину Тундры и на эти 13% ещё чаще и усерднее охотиться, чтобы самому по-прежнему хватало прокормить себя и теперь ещё и семью.

*Инфляция:* мамонт, которого ты запасал впрок, чтобы меньше охотиться и больше отдыхать, теперь начинает подъедаться крысами, иногда на 5…7% в год, иногда на 10…15%, а иногда и полностью. Откладывать уже сложнее, нужно либо много думать как сохранить мамонта или просто непрерывно охотиться без серьезных стратегических запасов.

( Читать дальше )

Как платить налог с депозитарных раписок?

- 23 ноября 2018, 19:14

- |

Вопрос:

Коллеги, расскажите, пожалуйста, как платить налоги с дивидендов по Русагро? Нигде не могу найти какой-нибудь инструкции…

Ответ:

Я беру в банке выписку со счета, на который поступали дивиденды в валюте за весь календарный год с мокрой печатью.На сайте ФНС в личном кабинете захожу на вкладку для уплаты 3-НДФЛ и там скачиваю программу «Декларация»( за 2018 год программа появится на сайте в конце января) и заполняю, используя информацию из выписки по датам, суммам и эмитентам. Программа автоматически рассчитывает сумму налога для уплаты.Распечатываю декларацию в двух экземплярах и сдаю в налоговую с приложением выписки из банка.Вторую копию оставляю себе с отметкой налоговой об принятии декларации.Жду, когда пройдет кам.проверка и оплачиваю налог.Можно декларацию заполнить прямо на сайте в электронном виде.Мне привычнее и спокойнее в бумажном.Платил так за 2016 и 2017 годы, без проблем

Ваша самая большая инвестиционная ошибка - это отказ от подготовки к провалу

- 23 ноября 2018, 15:15

- |

Книга Майкла Батника «Большие ошибки» подчеркивает, что вы можете извлечь из уроков инвестирования великих, включая Бенджамина Грэма, Уоррена Баффета, Стэнли Дракенмиллера и других

Лучшие инвесторы такие же, как вы и я.

Они становятся жадными. Время от времени они слишком самоуверенны. Они боятся упустить шанс.

Мы все имеем дело с теми же эмоциональными проблемами, когда на карту поставлены наши с трудом заработанные деньги. Вот почему я хотел написать книгу, которая помещает эти переживания в контекст. Ошибки будут. Это неотъемлемая часть инвестиций.

Фондовый рынок является благодатной почвой для ошибок, поэтому у вас должен быть план действий для борьбы с паршивыми инвестициями.

Нет правильного способа инвестирования. Что один инвестор рассматривает как ошибку, другой может рассматриваться как правило. Какими бы ни были уникальные проблемы, с которыми вы сталкиваетесь на этом пути, важно то, что вы принимаете их в движении и не носите их с собой. Ощущение опыта может затруднить работу с неотъемлемо неопределенным будущим, даже если оно уже реализовалось.

( Читать дальше )

Как вложить миллион рублей в ОФЗ?

- 22 ноября 2018, 16:05

- |

Последние несколько лет происходит приток денежных накоплений из банковских вкладов в инструменты с фиксированной доходностью – облигации. Чаще всего, бывшие клиенты банков выбирают альтернативу вкладам по надежности – государственные облигации. Кто – то для этого использует обычный брокерский счёт, кто – то более подкованный, такой инструмент как ИИС.

Почему так происходит?

Последние 4 года ознаменовали себя нестабильностью банковской отрасли (кроме, конечно же, государственных банков). От 50 до 100 банков лишают лицензии каждый год, огромный приток клиентов в ТОПовые государственные банки, несправедливое возмещение от Агентства Страхования Вкладов, вопросы по переводам перед отзывом лицензии, забалансовые вклады и многое другое, не позволяют полноценно доверять банковской системе. На фоне этого, вложения в ОФЗ (облигации федерального займа) выглядят невероятно интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал