SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Григорьев

Рубль упадёт до 100 и почему я не согласен с Кречетовым

- 28 августа 2018, 13:47

- |

Трейдерская заруба с господином Кречетовым

- комментировать

- 6К | ★1

- Комментарии ( 109 )

Ресурс для анализа/выбора облигаций

- 21 августа 2018, 09:23

- |

Все привет.

Посоветуйте ресурс(ы) для анализа/выбора облигаций.

Хотелось бы видеть в виде таблицы, что бы можно было сравнивать несколько бумаг по нескольким параметрам.

Посоветуйте ресурс(ы) для анализа/выбора облигаций.

Хотелось бы видеть в виде таблицы, что бы можно было сравнивать несколько бумаг по нескольким параметрам.

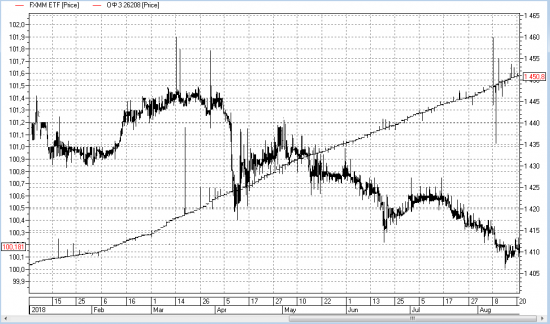

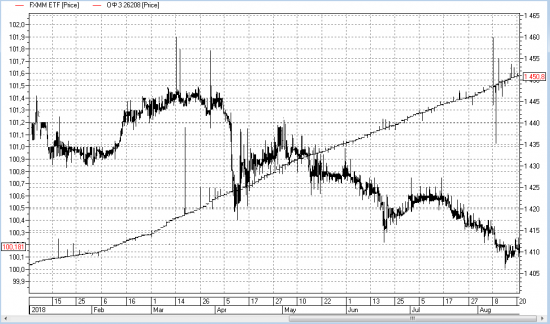

FXMM vs короткие ОФЗ

- 20 августа 2018, 14:48

- |

В последнее время распространяется мнение о том, что FXMM это прекрасный финансовый инструмент для парковки рублей, что подкрепляется убедительными рассказами о самой высокой надежности американских биллов, а также иллюстрируется графиком, у которого почти нет просадок. Почти это значит пренебречь хвостами отдельных свечек. Если подходить формально и мерить эти хвосты, то просадки в FXMM по -5-6% случаются. Поскольку пока эти просадки длятся недолго (в пределах одного дня), то вроде как можно считать данный инструмент беспросадочным.

Поскольку тема с парковкой рублей (либо свободного остатка по счету либо всего счета на какое-то время) актуальна и для т.н. инвесторов и т.н. спекулянтов, попробуем объективненько разобраться, кто выгоднее: короткие ОФЗ или FXMM.

Из ОФЗ я буду рассматривать только ПД: 26208 (191 дней до погашения), 26216 (268 дней до погашения) и 26210 (478 дней до погашения). В этом же порядке будем смотреть на картинки.

( Читать дальше )

Поскольку тема с парковкой рублей (либо свободного остатка по счету либо всего счета на какое-то время) актуальна и для т.н. инвесторов и т.н. спекулянтов, попробуем объективненько разобраться, кто выгоднее: короткие ОФЗ или FXMM.

Из ОФЗ я буду рассматривать только ПД: 26208 (191 дней до погашения), 26216 (268 дней до погашения) и 26210 (478 дней до погашения). В этом же порядке будем смотреть на картинки.

( Читать дальше )

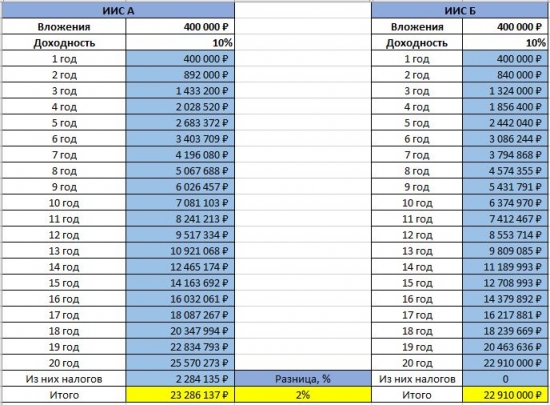

ИИС А и Б сидели на трубе

- 16 августа 2018, 22:15

- |

ИИС А и Б сидели на трубе

Читая в очередной раз форум на banki.ru всплыла тема какой же вариант ИИС лучше? Часто слышал мнение что тип А выгоден если срок инвестирования мал, а тип Б на длительном интервале лучше. Для этого нам поможет Excel.

Исходные данные.

- Срок расчета-20 лет

- Ежегодные вложения-400 000р,

- Доходность по вложениям 1)10% 2)20% 3)30%

- Вычет в 52 000 вкладываем под доступную доходность из п.3

( Читать дальше )

Снижение по плану или Почему вы снова не готовы.

- 12 августа 2018, 11:41

- |

Полтора месяца назад мы здесь обсуждали начало ралли сумасшедших к встрече Трампа-Путина. Оно состоялось. Указывались факторы, которые дают возможность строить лонговые позиции на июль. Разбирали, что эти факторы временные и что глобально EM и евробакс просто нуждаются в пересменке (временной фиксации шортов).

https://smart-lab.ru/blog/479759.php

С понедельника прошлой недели вновь возобновились глобальные тренды по трем основным финансово рыночным индикаторам, на которые следует ориентироваться, торгуя Россию (я не беру макроэкономические индикаторы сейчас для рассмотрения): еем, евродоллар, нефть.

Эти движения в рамках трендов были весьма и весьма предсказуемы. Все это сдобрилось порциями возможных санкций, которые будут введены по большей части, я не сомневаюсь.

Теперь как я вижу возможное развитие рыночной ситуации.

Глобально:

1) Я считаю курс на девальвацию рубля — постоянным. Ускорение снижения рубля наступит, когда нефть перейдет в четкий падающий тренд. Это событие назревает, я говорю про нефть.

( Читать дальше )

https://smart-lab.ru/blog/479759.php

С понедельника прошлой недели вновь возобновились глобальные тренды по трем основным финансово рыночным индикаторам, на которые следует ориентироваться, торгуя Россию (я не беру макроэкономические индикаторы сейчас для рассмотрения): еем, евродоллар, нефть.

Эти движения в рамках трендов были весьма и весьма предсказуемы. Все это сдобрилось порциями возможных санкций, которые будут введены по большей части, я не сомневаюсь.

Теперь как я вижу возможное развитие рыночной ситуации.

Глобально:

1) Я считаю курс на девальвацию рубля — постоянным. Ускорение снижения рубля наступит, когда нефть перейдет в четкий падающий тренд. Это событие назревает, я говорю про нефть.

( Читать дальше )

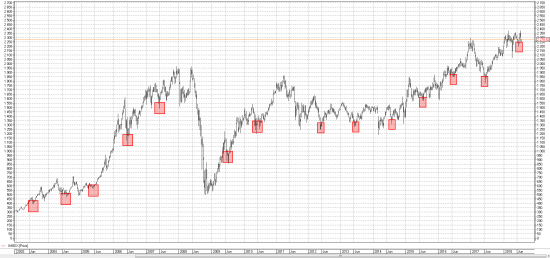

Покупай летом, продавай зимой

- 24 июля 2018, 17:27

- |

Оправдается ли в очередной раз сезонная закономерность на российском рынке? (покупать в мае-июле, продавать в январе феврале). Впереди поступление дивидендов, будут ли инвесторы реинвестировать их? Думаю, что да..

P.S. красные прямоугольники на графике период май-июль, за последние 15 лет, исключение 08 и 11гг

Лучшие банковские карты для путешественников: с кем выгоднее копить на отпуск

- 21 июля 2018, 02:54

- |

Компания Frank Research Group, специализирующаяся на аналитике розничных банковских услуг, представила новый рейтинг лучших карт для путешественников. The Bell ознакомился с ним первым. Исследование показывает, насколько выгодна банковская карта с учетом не только полученных по ней баллов и бонусов, но и расходов клиента на ее обслуживание.

( Читать дальше )

Как считали

- Frank RG подсчитала чистую выгоду клиента – разницу между полученными по ней баллами и бонусами и расходами на обслуживание. Показатель рассчитан в процентах от трат за последние два года.

- Аналитики составили рейтинг выгодных карт для двух разных сегментов – клиентов с ежемесячным доходом от 150 тыс. рублей и клиентов с доходом от 250 тыс. рублей.

- В исследовании были рассмотрены программы для путешественников 28 банков, на которые приходится свыше 89% рынка дебетовых и почти 93% кредитных карт.

- Чтобы составить рейтинг, эксперты провели 17 интервью с ведущими специалистами рынка (авторами программ для путешественников), онлайн-опрос среди более 32 тыс. активных клиентов банков, обработали данные по 60 программам лояльности 15 банков, а также проанализировали данные по 131 банковской программе для путешественников, реализованной на 598 банковских картах.

( Читать дальше )

Счет на ИИС. Июнь 2018. Фосагро и Русгидро

- 21 июня 2018, 22:14

- |

Счету ИИС — 3 года 1 месяц.

За прошедший период рынок упал, и мой портфель на ИИС тоже снизился, поскольку он не свободен от рынка.

В моем портфеле 15 эмитентов, этого достаточно, чтобы рынок сильно влиял на портфель. Было бы 6-7 эмитентов, было бы по-другому.

Доходность снизилась до 47%.

В этом месяце, как всегда вложил 30 000 руб., и докупил на них уже имевшиеся Фосагро и Русгидро.

Сегодня прочитал годовой отчет Фосагро, он оставил двойственное впечатление.

С одной стороны позитивные факторы: компания завершила большой цикл капитальных вложений, более чем на 10% увеличила производство и продажи удобрений.

С другой стороны, при увеличившемся производстве и продажах выручка немного снизилась, а прибыль сильно упала. Компания это объясняет укреплением рубля, слабыми ценами на удобрения и т.д. И вроде понятно, что когда цены на удобрения пойдут наверх, все кап. вложения должны окупиться сторицей.

( Читать дальше )

За прошедший период рынок упал, и мой портфель на ИИС тоже снизился, поскольку он не свободен от рынка.

В моем портфеле 15 эмитентов, этого достаточно, чтобы рынок сильно влиял на портфель. Было бы 6-7 эмитентов, было бы по-другому.

Доходность снизилась до 47%.

В этом месяце, как всегда вложил 30 000 руб., и докупил на них уже имевшиеся Фосагро и Русгидро.

Сегодня прочитал годовой отчет Фосагро, он оставил двойственное впечатление.

С одной стороны позитивные факторы: компания завершила большой цикл капитальных вложений, более чем на 10% увеличила производство и продажи удобрений.

С другой стороны, при увеличившемся производстве и продажах выручка немного снизилась, а прибыль сильно упала. Компания это объясняет укреплением рубля, слабыми ценами на удобрения и т.д. И вроде понятно, что когда цены на удобрения пойдут наверх, все кап. вложения должны окупиться сторицей.

( Читать дальше )

Нефтяные магнаты. Кто они?

- 21 июня 2018, 11:22

- |

Рецензия на книгу «Нефтяные магнаты» — Эрик Лоран (Скачать)

Сегодня пополнил коллекцию смартлаба новой книгой, удивительно, что до меня никто ранее ее еще здесь не размещал и не рецензировал, пришлось немного заморочиться с процедурным моментом добавления новой книги, ну да ладно, справился.Итак, вашему вниманию представляется книга французского журналиста Эрика Лорана, у которого в силу своих профессиональных обязанностей и возможностей сформировалось свое видение рынка нефти, с которым он хочет поделиться со своим читателем.

На просторах интернета ру-зоны очень мало информации про самого Эрика Лорана, поэтому скопипастю сюда часть его биографии из англоязычной вики:

Éric Laurent (born 1947) is a French journalist known for his work on the finance and geopolitics of the oil business, and for his work on Morocco and its government.

According to Edwin McDowell, writing in the «Book Notes» column of New York Times, Pierre Salinger and Eric Laurent's 1991 book Secret Dossier: The Hidden Agenda Behind the Gulf War, was «already a best seller in France» at the time, and that the book «contends that the United States Government helped undercut efforts by

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал