Избранное трейдера Кактус

Размещение свободных остатков юридических лиц в овернайт по рыночным ставкам (и через выходные тоже)...

- 26 декабря 2017, 12:18

- |

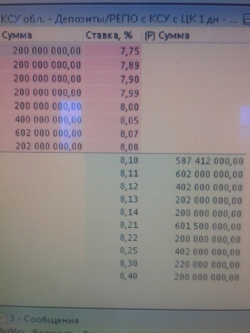

Для крупных корпоратов Биржа создала сервис Депозиты с Центральным Контрагентом (ЦК).

Т.е. прямое размещение депозитов в ЦК для компаний, не имеющих лицензию профессионального участника рынка ценных бумаг.

По сути, корпорат размещает свои средства через «стакан» с 10:00 до 19:00 по рыночным ценам:

При этом, надо понимать, что это Денежный рынок, а значит необходимо мониторить показатели ликвидности банковского сектора, чтобы размещать средства по более выгодной ставке:

- http://www.cbr.ru/statistics/?Prtid=flikvid

- http://www.cbr.ru/hd_base/saldo/

- http://www.cbr.ru/statistics/?PrtID=pffl

Опять же, если на рынке будут проблемы с ликвидностью, как вчера — то к вечеру можно ожидать роста ставок.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 38 )

"Сбили на взлете"

- 09 ноября 2017, 21:37

- |

В дальнейшем Вы сами сможете отслеживать виртуальную доходность данного портфеля, исходя из долей эмитентов, которые были при его покупке 20.10:

SBER — 1/3

CHMF, GMKN, FEES, LKOH — по 1/6.

Пересмотр эмитентов и их долей будет сделан по итогам предпоследнего дня торгов в 2017-м, о чем будет соответствующий топик.

Соответственно, нового стрима завтра не будет. В моих планах выпустить видео на моем канале об алгоритмической и интуитивной торговле, а также лекцию из моего курса о моделях цен. Но все это после того, как все клиентские деньги уйдут на счета клиентов в банках. Пока вынужден заниматься нелюбимым делом — административкой.

Quotestuffing, ВИП-доступ, кукл и теория заговора :)

- 10 августа 2017, 17:59

- |

«Уважаемые коллеги,

на нашей бирже в последнее время все больше распространяется стратегия моргания заявками в стакане.

Например, на контракте Si мигают заявки 100, 300, 500 с частотой примерно 5 раз в секунду с двух сторон.

Стратегия существует давно, видимо подтвердила свою эффективность. Участник увеличивает кол-во мигающих заявок и их объем.

Формально он не нарушает правила биржи. Очевидно не попадает на штрафы даже совершая миллионы транзакций в день. Но на цивилизованных биржах такое поведение преследуется, т.к.

— участник забивает половину маркетдаты холостыми заявками, которые не приводят к исполнению, а реально торгует другими заявками

— кто-то может это воспринять как манипулирование рынком

— если это маркетмейкер, то возможно такое прореживание явдляется дырой в методике учета времени заявок по ММ контракту

— кто-то может это принять такое поведение за способ получения технологического преимущества и такой квот-стаффинг начнет распространятся среди алго как снежный ком

— ну и скальперам, кто смотрит в стакан, большой привет, кушайте чернику ;)

Интересно у кого какие мысли? И как вы относитесь к такому поведению? „

У Теслы есть продукт, приносящий прибыль, а не убытки! Налог ZEV.

- 08 августа 2017, 16:53

- |

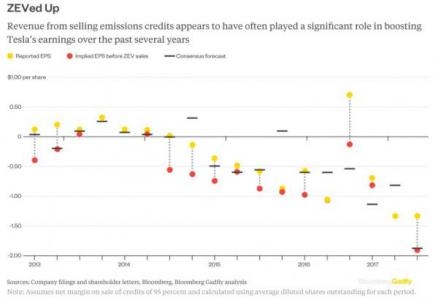

Zero-Emission Vehicle credit (ZEV). Это не автомобиль, а форма налога на конкурентов, которую они пролоббировали ранее. В ряде штатов, начиная с Калифорнии, каждый автопроизводитель должен продать определенную долю автомобилей(4.5%) с нулевым уровнем выбросов(ZEV). За каждый такой авто им даются ZEV-очки. Если они не набирают достаточно очков, нужно выкупить недостающие у тех, у кого их избыток. И вот на этом рынке Тесла становится истинным лидером.

Красным показана прибыль (точнее убыток) в расчете на одну акции Теслы без этого продукта, а желтым — с учетом.

Во втором квартале 2017 Тесла продала ZEV кредитов на $95 миллионов, или $0.58 на одну акцию. Убытки Теслы во втором квартале составили $1.33 на одну акцию, без этой схемы они были бы существенно хуже, прибыль от торговли ZEV сравнима с убытками от основной деятельности.

( Читать дальше )

"А все-таки он бычий!" (2 anektar)

- 03 августа 2017, 23:51

- |

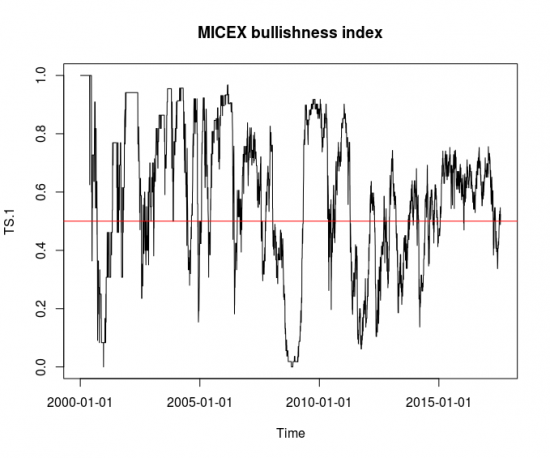

Я пообещал добраться до базы и сделать подробный анализ. Делаю.

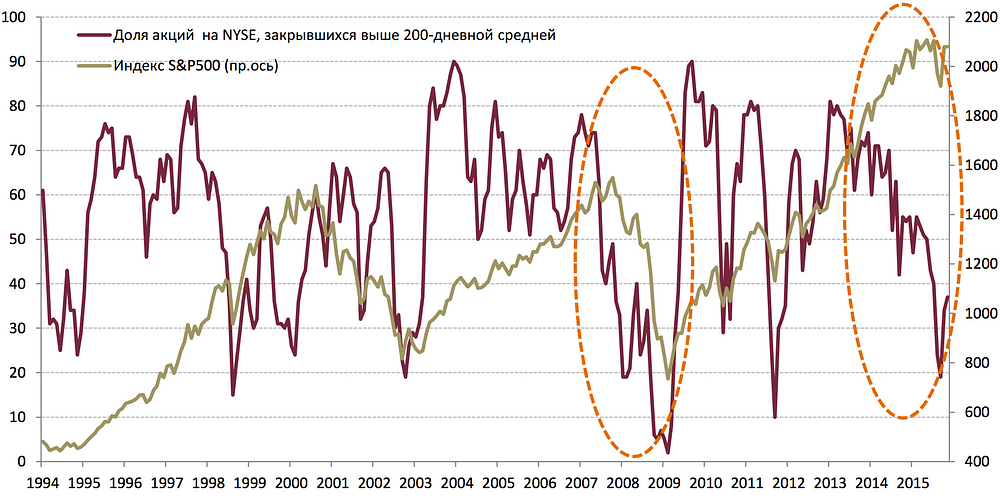

Бычьесть рынка будем определять, как это часто делают, по доле бумаг выше своего 200-дневного скользящего среднего. Вот график для NYSE (сдул отсюда: cdn-images-1.medium.com/max/1000/1*Jhmv7mCle7qLtyNEcJ9RCw.png)

Видим, что на NYSE доля акций, закрывшихся выше 200-дневнего среднего, колеблется 95% времени в диапазоне 20-80%, со средним в районе 50%.

Построим то же самое для российского рынка. Для этого я взял все бумажки, входящие (или входившие хотя бы раз) в индекс ММВБ. За всю историю таких насчиталось 86 (по крайней мере, тех, по которым удалось выгрузить данные с Финама):

( Читать дальше )

Инвесторы Theranos списывают убытки. Тесло на очереди.

- 11 апреля 2017, 14:14

- |

В общей сложности инвесторы влили в Theranos около $800 млн. Но поскольку дела у стартапа в последние годы идут не очень, руководство Theranos решило даже бесплатно предложить инвесторам акции, если они согласятся не подавать на стартап в суд. Не всех инвесторов устраивают такие условия. Известный медиамагнат, председатель совета News Corp. и 21st Century Fox Руперт Мердок продает стартапу акции, за которые в начале 2015 года заплатил $125 млн. Со ссылкой на собственные источники The Wall Street Journal сообщает, что номинальная стоимость акций в этой сделке составит всего $1.

Сейчас стартап тонет в разбирательствах с инвесторами. Один из самых ярких случаев: еще в ноябре прошлого года фонд Partner Fund Management, вложивший в Theranos $100 млн, подал на стартап в суд за «ложь ради инвестиций».

Сейчас команда стартапа пытается разобраться с ситуацией. По данным издания, совет директоров принял решение передать инвесторам акции основательницы. Инвесторы, среди которых BlueCross BlueShield Venture Partners, Continental Properties Co., Esoom (Enterprise of Taiwan), Jupiter Partners, Palmieri Trust, Dixon Doll, Ray Bingham и другие, по данным издания, получат по две дополнительные акции против количества, приобретенного в раундах.

( Читать дальше )

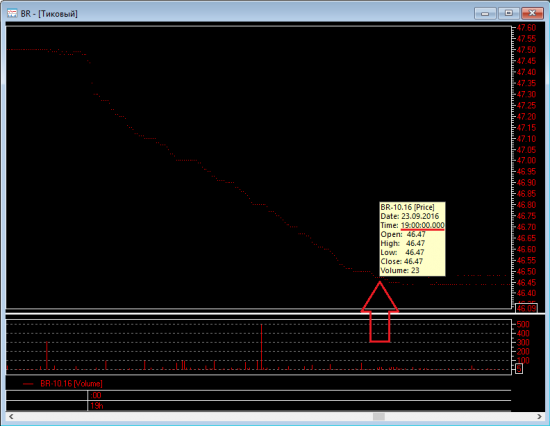

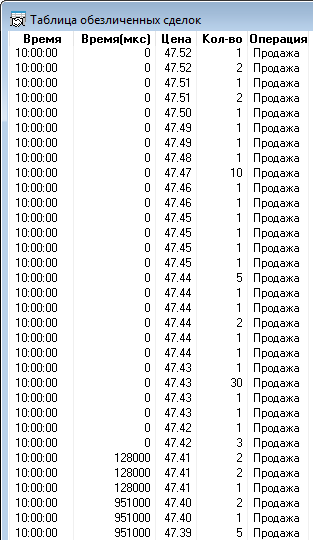

Биржевой грааль на гэпах в нефти: расследование с нуля

- 25 сентября 2016, 01:17

- |

Стопы всех остальных сработали уже потом.

Без шансов короче.

Микросекунды видны в ленте сделок: колонка «Время(мкс)».

На графике видны только миллисекунды.

Для сравнения: в Ri и Si сделки начались в 19:00:00:007000. Хотя там тоже можно было взять мало рисковый профит. Но, похоже, что схема налажена только по нефти, т.к. там точно известно изменение цены за время клиры.

Буду и дальше следить. Возможно, каждый день такое происходит. Ведь это чуть ли не единственный актив, на который есть цена на зарубежном рынке.

К слову сказать, утром произошло то же самое: кто-то «выровнял» цену на 10 центов, получив гарантированный доход.

Остальные же сделки прошли «намного» позже.

Откуда взялось правило 2% или Критерий Келли

- 27 июня 2016, 15:59

- |

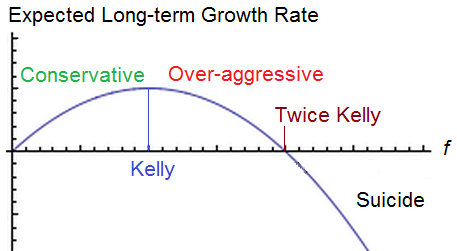

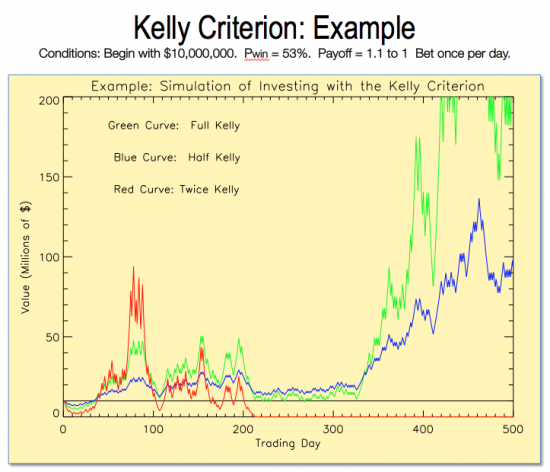

Есть миф, что риск на сделку или максимальный убыток за день должен составлять не более 2% счета. Я долго думал, почему именно эта цифра, и, кажется, нашел ответ, изучая более глубоко критерий Келли.

Критерий Келли — это формула маней-менеджмента, которая помогает вычислить оптимальный риск на 1 сделку / ставку / игру, так, чтобы счет в долгосроке рос максимально быстро.

Если брать слишком большие плечи, уйдем в минус. Если рисковать слишком мало, счет будет расти слишком медленно.

Вот симуляция, которая наглядно демонстрирует преимущества использования этой математики:

( Читать дальше )

Как изменился рынок за 65 лет: взгляд кванта

- 11 мая 2016, 09:02

- |

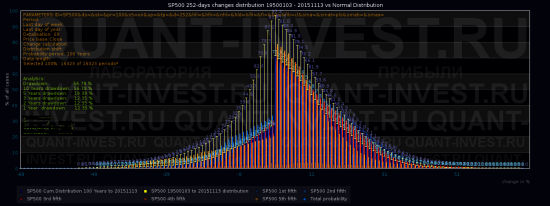

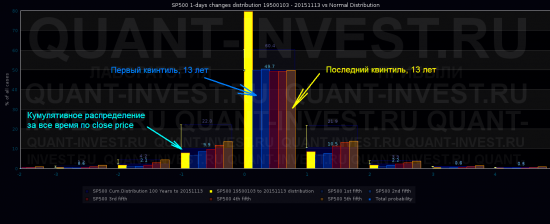

Знакомьтесь, это статистический профиль годовых результатов S&P500 за всю историю.

Я решил наглядно показать, что утверждение «раньше рынки были другие» не соответствует действительности.

В лучших традициях квантов построил гистограмму распределения доходностей за период и… был неправ.

На графике распределения дневной доходности мы видим четко прослеживающуюся тенденцию

( Читать дальше )

Да-да, это миф про 90% сливаторов...

- 10 апреля 2016, 13:24

- |

В общем, эта информация — ещё один развод рынка, иллюзия и психологический самообман. А ведь как известно — всё на рынке надо считать и ничему нельзя верить на слово. ©

Поддержу Вестникова хоть он и сталинец. Действительно, утверждение о том, что 90% на бирже сливают — это миф, брокерня нам определённо врёт, на самом деле сливают где-то 95%, а то и все 99%. ;-)

Ниже компиляция из этих наших ынтырнетов.

2003 год, в FAJ выходит статья под названием «Рентабельность дэй-трейдеров». Два иканамиста с помощью нескольких независимых методик определяют, что, цитирую: «едва ли 20% от всех дневных трейдеров имеют самый минимальный профит...», остальные 80% соответственно в той или иной степени… льют. Это в США.

2004 год, выходит исследование интернациональной команды ботанов на базе данных Тайваньской биржи (TSE). Те суют под микроскоп данные биржи за 5 лет и выясняют, что на полугодовом промежутке теряют деньги более 80% дэй-трейдеров. Не сливаются в хлам, а и сливаются, и просто в некий минус работают, всё вместе… не зарабатывают, в общем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал