Избранное трейдера athlant64

Первые дивиденды от американских акций

- 16 февраля 2016, 13:11

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь». (Уоррен Баффет – «американский Шадрин»)

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

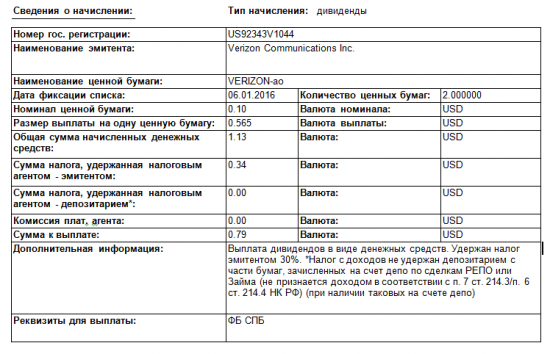

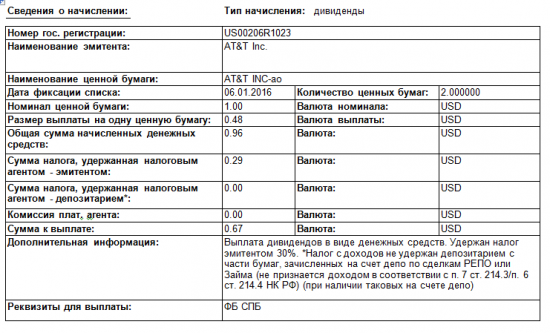

Зима уходит. Пришли первые дивиденды от Verizon Communications Inc. и AT&T Inc. Теплее на душе :)

Данные акции я приобрел на Санкт-Петербургской бирже. Акции реально есть на моем брокерском счете в российском депозитарии через цепочку депозитариев. Регулярно в комментариях мне задают такой вопрос. Акции есть – по ним я получаю дивы, могут переводить в другой депозитарий, могу даже голосовать на ГОСА.

Мир стал глобальным, можно инвестировать по всему миру, и довольно с низкими транзакционными расходами. На СПб мне нравится. В другом месте инвестировав по $500 в месяц в американские акции — я бы тратил на комиссии на порядок больше.

Информация по налогообложению на СПБ:

По получаемым дивидендам российский брокер не является налоговым агентом: налоги уплачиваются в США (взимаются на уровне американского депозитария) и поступают на счет инвестора без налогов. Ставка: 30 %.

Налог на дивиденды пока 30% в связи с тем, что депозитарий не обладает статусом QI – биржа над этим работаем. Как только получит этот статус, будет 10%.

С чем это связано? С тем, что американские депозитарии любого клиента неквалифицированного депозитария по умолчанию считают резидентом США и взимают с него налог 30%.

Я недавно уже раскрывал, смысл фразы «когда вы уже оказались внутри, на вас проливается золотой дождь». Рекомендую подробности читать тут:

Модель Гордона

U.S. Dividend Champions

Дивидендные аристократы

Собаки Доу

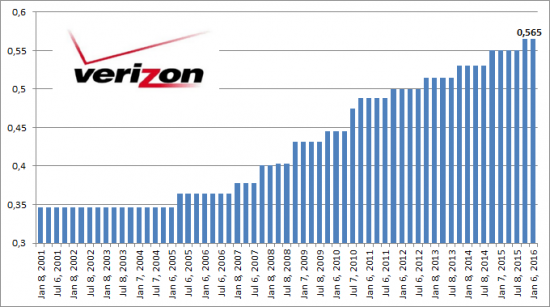

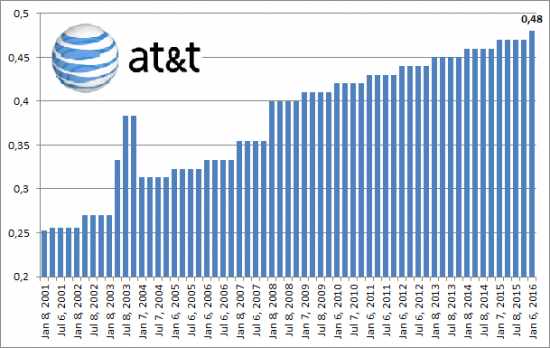

В этом вся прелесть дивидендных аристократов — дивиденды растут год от года, и мы получаем по факту «акцию-облигацию», у которой постоянно растет размер купона.

Пример, те же Verizon Communications Inc. и AT&T Inc.

Это графики квартальных дивидендов за 15 лет. За 15 лет!

Мне нравится, что из года в год дивиденды растут – и это происходит больше 10 лет, больше 20 лет…

И еще момент, из-за больших налогов американские компании еще любят делать выплаты своим акционерам — в виде обратного выкупа акций.

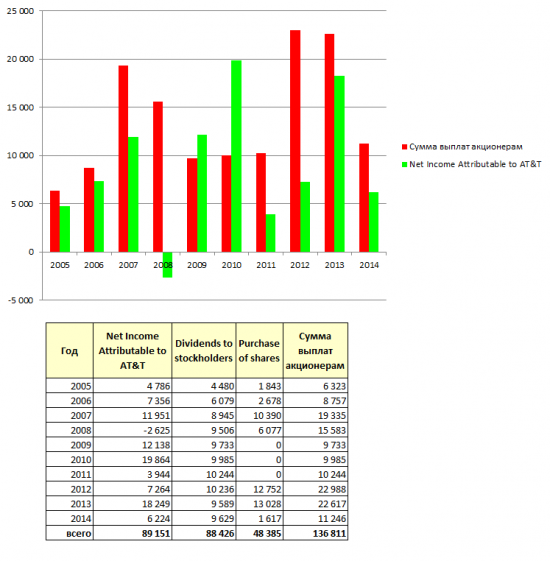

Пример, AT&T Inc. (совсем скоро новые годовые данные, пока только до 2014 года)

Там думают о кармане акционера… очень хорошо думают.

Даже с убытками по году – компания может продолжать платить дивиденды, в зависимости от ситуации направляет на бай-бек или на дивы.

Смотришь на размер прибыли и размер дивидендов и бай-беков – поражаешься, что делают дешевые деньги. Самый оптимальный план действия в этой ситуации – замена акционерного капитала на долговой. Там умеют считать деньги акционеров. И деньги акционеров – тоже имеют цену, акционерный капитал – не бесплатный!

В России зачастую считают, что акционерный капитал бесплатный, и вообще акционер в конце очереди должен стоять по распределению прибыли, в США – всё наоборот!

Я читал недавно книгу про BlackRock и сделки LBO, советую – «Король капитала». Очень интересно для понимания работы компаний в плане модели управления акционерным капиталом (МУАК).

МУАК – там работает идеально!

По существу можно сказать, что сейчас сами компании стали действовать, как инвестфирмы, которые применяли LBO. Это выгодно акционерам и они это делают.

И еще момент, теперь я стал участвовать не в выводе капиталов из России, а, наоборот, в возврате. Теперь дивиденды от американских компаний моего портфеля будут течь в Россию :)

Я — настоящий Патриот России! :)

Правда, налоги приходится платить в американский бюджет.

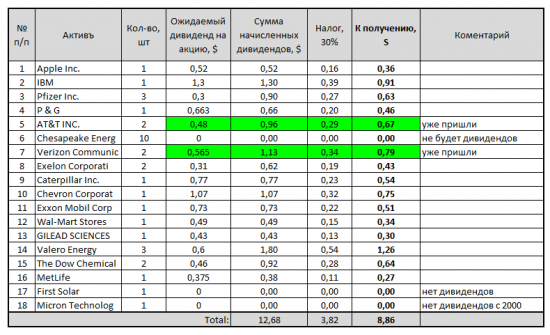

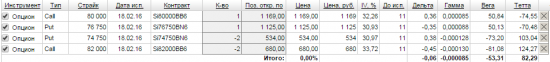

Оценил на ближайший квартал размер дивидендов по своему текущему портфелю:

Подавляющее количество американских компаний платят ежеквартальные дивиденды, почти по всем акциям уже прошли отсечки, скоро придут дивы.

Ожидаю около $8.86 чистыми ($1.46 уже пришли) в квартал на вложения в $1500. Годовой уровень дивидендной доходности получается – около 2,4% годовых. Это кстати, почти равно доходности 10Т (2,3%). Но дивиденды будут расти год от года. Круто!

Время работает на инвестора. Тот же график Кока-колы, который я привожу, как пример, можно вспомнить. Сейчас исходные данные более выгодные. Акции уже дают доходность 10Т.

Показательно растет год от года размер дивиденда от первоначальной инвестиции. И это доход инвестора без учета переоценки акции (так сказать «тела облигации»). А когда растет дивиденд, тогда и цена акции тоже растет.

Вот Вам и золотой дождь!

Успешных инвестиций!

P.S. Когда понимаешь всё это – приходит эйфория и радость за американские компании, и непонимание, почему нельзя сделать тоже самое в России?

- комментировать

- ★14

- Комментарии ( 88 )

Мой опыт: не стоит спешить в торговле.

- 15 февраля 2016, 12:36

- |

Нередко вижу посты про агрессивную торговлю и много процентов годовых как цель, и подумал, что стоит поделиться своим скромным опытом, хуже не будет. Так как до этого лишь выступал как читатель, пришлось регистрироваться. Среагировал, в частности, на этот пост:

http://smart-lab.ru/blog/310660.php (про разгон маленького депо с плечами).

Автор прав, наверное, по-своему, но я бы хотел сказать вот о чем.

Так получилось, что по основной работе стало больше свободного времени, в связи с этим весь последний год привожу в порядок свои записи по трейдингу, которые делал на протяжении нескольких лет своей торговли на рынке. Делаю для себя, так как сам не очень публичный человек по своему характеру. За все это время накопил много мыслей, прочитанных и подсмотренных у ярких личностей (в России и зарубежом, я свободно владею английским и регулярно читаю англоязычные ресурсы), на наших форумах, а также в книгах на биржевую тематику. Мне нравится находить интересные мысли на просторах инета.

( Читать дальше )

ОПЦИОНЫ #4 + RI интрадей. Счет 2.2м. Публичные торги. Часть 1.

- 12 февраля 2016, 15:08

- |

Всем доброго времени суток. Продолжаю публиковать сделки на опционах.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 5.16% за 7 дней), по-этому сразу продолжим.

До этого больше недели торговал фьючерсом на индекс РТС. Планировал резко прекратить торговлю RI и перейти на опционы, но обстоятельства сложились иначе. В итоге получается винегрет из торговли опционами и RI, но все повествовательное внимание уделено опционам.

Счет в управлении. Согласно договоренности с партнером, в конце каждого расчетного периода (после экспирации) прибыль выводится и на счете остается 1.5млн (в течение пробного периода).

Поскольку с конца января я торговал RI, то сумма на счете не ровная, и более того, были сделки в РИ за вечернюю сессию. Но вычисления уже после клиринга показали, что сумма была равна 2.2млн.

Отчет по торговле Ри на данном счете, и Si на своем счете выложил, если кому-то будет интересно (кривой скальпинг и немного более прямой интрайдей в течение пары недель после прошлой экспирации).

А это уже пошел новый период. Поехали:

( Читать дальше )

Илья Коровин vs Игорь Статкевич. РБК-ТВ 12 февраля 2016 г.

- 12 февраля 2016, 13:23

- |

Передача «Рынки. Позиция» РБК-ТВ: Илья Коровин vs Игорь Статкевич 12 февраля 2016 г.

Материалы видеопортала трейдеров YouTrade.TV

Как опционные стратегии сначала загоняют тебя в болото, а потом позволяют вытащить себя за волосы.

- 11 февраля 2016, 10:25

- |

В то время, как российский народ отдыхал на новогодних каникулах, пил водку катался на лыжах и наслаждался другими прелестями ничего неделанья, я усиленно торговал после декабрьской экспирации. И, как это ни печально, получил в результате январской экспирации всего на всего 0.9% от суммы счета. План не выполнен, банковский процент не превзойден.

Подкачала позиция, где базовым активом был SRH6.

Но сначала о том, что принесло прибыль:

- Проданный колл спред на RI, страйки 87500/85000

- Еще один проданный колл спред на RI, страйки 77500/75000

- Шор GZH6 с опционами в качестве стопов, по методу, описанному здесь http://smart-lab.ru/blog/286594.php

С этими позициями все было просто, практически никакой лишней возни.

- Шорт SIH6, зачем-то открытый 24 января в надежде на новогодний рост рубля.

( Читать дальше )

Как правильно и прибыльно торговать ETF

- 08 февраля 2016, 12:39

- |

Уникальная структура биржевых фондов (ETF) позволяет применять довольно сложные способы инвестирования.

Уникальная структура биржевых фондов (ETF) позволяет применять довольно сложные способы инвестирования.

Диверсификация

Биржевые фонды представляют собой эффективный инструмент для диверсификации с целью управления рисками. Например, инвестор может защитить себя от чрезмерной концентрации позиций в акциях, используя ETF вместо отдельных акций. Такой метод хеджирования снижает риски и волатильность, обеспечивая акционерам компаний возможность диверсифицировать свои крупные позиции по акциям компаний, в которых они работают или являются совладельцами. Но инвесторы должны быть внимательными, поскольку некоторые ETF могут существенно концентрироваться на небольшом числе бумаг или волатильной индустрии, поэтому не дадут ожидаемого уровня диверсификации.

( Читать дальше )

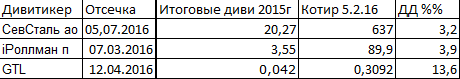

Дивиденды гос компаний: интрига ближайших месяцев

- 07 февраля 2016, 21:16

- |

Но самое интересное- это дискуссии, которые происходят в правительстве о предполагаемом размере отчислений от чистой прибыли компаний с гос участием направляемой на дивиденды.

Сейчас ни для кого не секрет, что бюджет остро нуждается в дополнительных доходах и вот Росимущество проявило инициативу по увеличению доходов бюджета за счет роста дивидендов от компаний с гос участием. Цитирую «Интерфакс»." :

«Росимущество внесло в правительство предложение о возможном увеличении максимального порога по дивидендам госкомпаний до 50%. Об этом заявила глава Росимущества Ольга Дергунова

Сейчас порог составляет 25%. «Это наше предложение, пока никаких решений нет», — уточнила Дергунова.

«Мы предложили в принципе рассмотреть вопрос увеличения. Сейчас порог считается и обсуждается. Цифры еще не установлены», — добавила она.

Подобная мера, сообщила глава ведомства, может принести бюджету дополнительные 110 млрд руб. Речь, по ее словам, идет уже о дивидендах по итогам 2015 года»

На мой взгляд, такое предложение выглядит логичным. В предыдущие годы компании с гос участием 75% могли использовать на цели самих компаний, а в трудные годы пусть поделятся с бюджетом ( и с миноритариями тоже :), я согласна )

Кроме того, часть гос корпораций УЖЕ применяют такую норму отчисления ЧП на дивиденды.

Как пример, можно привести ОАО Западный Центр Судостроения, в котором 100% акций принадлежит гос корпорации Акционерное общество «Объединенная судостроительная корпорация», ЗСЦ уже по итогам 2013 года получал в виде дивидендов по 50% ЧП от своих дочерних компаний ОАО «Адмиралтейские верфи» ( доли владения: РИ 23,437% УК, ЗЦС 76,563% УК) и ОАО «СП «ЭРА» ( владелец ОАО ЗЦС 99,99% ) Эти компании не торгуются на ММВБ, но торгуется одна из дочек ОАО ЗЦС, глубокоэшелонированный Выборгский судостроительный завод (ВСЗ). Жаль, что три предыдущих года у ВСЗ были убыточными, но по итогам 9 мес 2015 года у ВСЗ уже есть чистая прибыль. Ждём итогового отчета ВСЗ за 2015 год

Вернёмся к истории выплат дивидендов в размере 25% ЧП компаниями с гос участием.

Во время предвыборной компании, может быть, в надежде привлечь голоса инвесторов на свою сторону:) Путин пообещал, что все госкомпании будут выплачивать акционерам 25% от чистой прибыли в виде дивидендов

Представители государства в советах директоров госкомпаний и госбанков должны были обеспечить выплату дивидендов в 25% от чистой прибыли как самими госкомпаниями, так и их «дочками»

В тот период эти обещания носили рекомендательный характер.

Затем вышло соответствующее распоряжения правительства № 2083-р от 12 ноября 2011 года. Формулировка 1 раздела этого документа такова:

«1. Федеральным органам исполнительной власти при формировании позиции акционера — Российской Федерации в акционерных обществах, акции которых находятся в федеральной собственности (далее — акционерные общества):

а) по вопросам выплаты дивидендов следует руководствоваться следующими положениями:

направление на выплату дивидендов не менее 25 процентов чистой прибыли акционерного общества»

Это распоряжение вышло в ноябре 2011 года и уже действовало во время Большого Дивидендного Сезона (БДС) 2012года.

Это было самое четкое и понятное постановление. Мамы и дочки должны были платить 25% ЧП по РСБУ на дивиденды. Можно было легко посчитать размер дивиденда на акцию, зная ЧП и количество акций. Кроме того, количество эмитентов, торгуемых на ММВБ и попадающих под действие это нормы было больше, так как под распоряжение попадали и «дочки» компаний с гос участием.

Минимальный объем отчисления дивидендов для государственных акционерных обществ сейчас составляет 25% от чистой прибыли по российской финансовой отчетности (РСБУ). Норма действует с ноября 2012 года. В 2013 году Минфин предлагал поднять минимальный порог дивидендов госкомпаний до 35% от прибыли, но предложение не поддержали в правительстве.Кроме того, Минфин предложил при определении чистой прибыли руководствоваться не РСБУ, а МФСО.

Ни в 2013году, ни в 2014 году норма 35% от ЧП так и не была принята.

Но 2015 год стал самым сложным годом для бюджета и 2016 обещает быть ещё сложнее. Очевидно, что искать дополнительные источники пополнения бюджета всё-таки придётся.

Федеральная антимонопольная служба (ФАС) выступила за индивидуальный подход к вопросу о норме выплаты дивидендов конкретно для каждой госкомпании, сообщает «Интерфакс» в четверг, 4 февраля 2016г, со ссылкой на главу антимонопольного ведомства Игоря Артемьева.

«Бюджету нужны деньги, но компании тоже не должны быть уничтожены», — пояснил свою позицию Артемьев. Так руководитель ведомства прокомментировал предложение ведомств увеличить нормы выплат дивидендов компаниями с госучастием с действующих 25% до 50% от прибыли. По мнению Артемьева, властям следует каждый раз «отдельно обсуждать (размер дивидендов) по каждой компании», отмечает агентство.

Ранее глава Минпромторга Денис Мантуров выступил за компромисс в этом вопросе, передает агентство. «Это, конечно же, будет определенным обременением, но мы всегда за компромисс», говорил он, комментируя отношение министерства к этой инициативе. «Если будет такая возможность, значит, будем исполнять такое решение», — заключил Мантуров.

3 февраля глава Минэкономразвития Алексей Улюкаев заявил, что его ведомство поддерживает позицию Росимущества о повышении минимального уровня дивидендов госкомпаний с 25% до 50% от прибыли. Он также одобрил предложение ведомства о переходе на международные стандарты финансовой отчетности, добавив, что сейчас этот вопрос проходит межведомственное согласование.

Ведомства спорят меж собой, страсти накаляются :) Будем ждать окончательного решения этого вопроса. Миноритарии выиграют от любого повышения размеров дивидендов :).

Но вот как-то кажется, что примут всё-таки норму в 35%. Так сказать среднюю величину :)

Удачной вам дивидендной охоты!

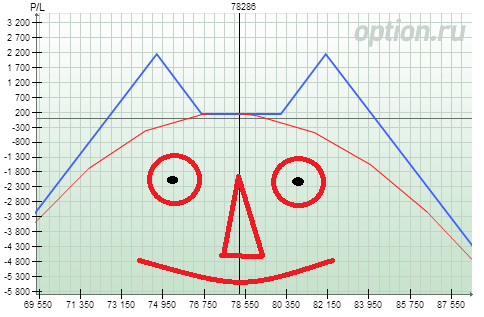

Опционы - конструкция дикий кошак :)

- 07 февраля 2016, 11:30

- |

Поэтому, в честь выходного дня, я решил выложить простую и очень надёжную конструкцию — дикий кошак)

Суть очень простая — это комбо из колл и пут опционных ловушек.

На экспире поза прибыльна от 72620 до 84130. Более двенадцати (12 !!!!!!) рублей прибыльный купол. Дельта нулевая, тетта за нас. При уходе за край нужен всего 1 фьюч, чтобы выровнять дельту.

Думаю вскоре опробовать такую конструкцию на практике. Особенно, когда до экспиры остаётся совсем чуть-чуть времени. Жду очередного критического пинка от профи опционов.

Разбор отчетности по МСФО ПАО "Северсталь " за 2015 год

- 04 февраля 2016, 14:45

- |

Собственные капитал вырос незначительно и составил 165 млрд руб.

Обязательства сократились на 3 млрд и составляют 262 млрд руб.

Показатель Задолженность/Активы снизился до 61,35%.

Долговая нагрузка пока не превышает порогового значения 70% от общей стоимости активов.

Выручка выросла на 22% и составила 386 млрд руб.

Чистая прибыль выросла до 34 млрд руб впервые за 4 года.

Отношение Капитализация/Чистый денежный поток опустилось ниже порогового показателя 5, однако, на мой взгляд, рост денежных потоков обусловлен скорее эффектом девальвации рубля, нежели стабильными операционными результатами. Вкупе с этим, показатели P/E, P/S, P/B также находятся выше пороговых значений, что является показанием к отказу от покупки в данный момент бумаг Северстали.

( Читать дальше )

ставлю бабочки на 77500 страйк

- 04 февраля 2016, 14:24

- |

В этот месяц у меня хорошо получилось обыграть движение вверх с помощью коловых спредов.

Ставил спреды изначально 62500-65000, 62500-67500 и поставил вчера 70000-72500.

Предполагаю, что экспирация произойдет между 75000 и 80000 страйками.

Чтобы поставить опционные позы на это возможное событие для начала сравню три варианта

- Бабочка коловая. Покупаем в пропорциях 1 шт. кол 75000, 1 шт. кол 80000 и продаем 2 шт. кол 77500 стоимость позы сейчас стоит 350 пунктов

- Спред коловой 75000-77500 сейчас стоит 800 пунков

- Продаем спред путовой 75000-72500 дебетовая поза 3400-2100=1300 пунктов

При сравнении трех вариантов самый дешевый это третий ( это дебетовая позиция ничего не стоит), но и стоимость бабочки не велика всего 350 пунктов.

Теперь сравниваем по возможным убыткам

- Бабочка максимум 350 пунктов

- Спред коловой максимум 800 пунктов

- Проданный спред путовой считаем 3400-2100-2500 ( пункты между 75000 и 72500)= 1200 пунктов

Хуже всех третий вариант. Лучше всех бабочка

Поставлю бабочку на 77500 страйк до экспирации

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал