SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера athlant64

Исследование стратегии, покупка стрэдла. Зависимость волатильности от дня недели.

- 19 октября 2014, 11:21

- |

Продолжение цикла статей (статья 1, статья 2, статья 3) про исследование стратегии, покупка стрэдла.

В предыдущей статье мы рассмотрели временные характеристики опциона.

Сейчас рассмотрим как влияет день недели на волатильность (RTSVX). Расчет будем производить ежедневно, причем значения будут относительные в %. Тоесть они будут показывать на сколько изменится текущее значение по отношению ко вчерашнему в %. Формула в экселе такая "=100*(B4-B3)/B3". Где В4 — текущая волатильность, а В3 — предыдущая волатильность.

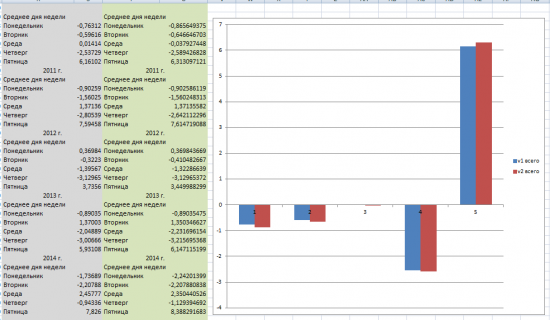

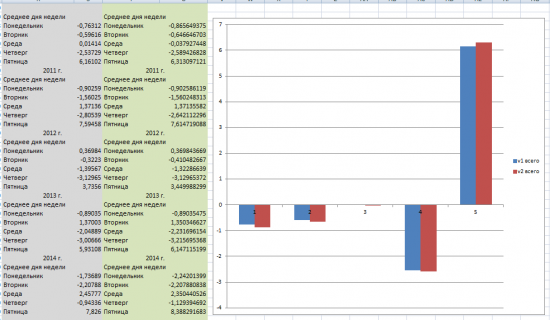

Результаты получились такие:

Сдесь на диаграмме изображено среднее значение изменения волатильности от дня недели в % (относительно предыдущего дня), за все года. Цифра 1 означает, что покупали волатильность в понедельник а закрываем во вторник, цифра 2 — соответственно покупка волатильности во вторник и так далее. Сами значение диаграммы показывают среднее относительное изменение волотильности от предыдущего дня в %. Чтоб все понятно было разберем пример. Возьмем например пятницу, из диаграммы видно значение 6%. Так вот если сейчас пятница и текущая волатильность например 30%, то в понедельник (в среднем) она может быть равна 31,8%. На диаграмме изображено две диаграммы, v1 это результат без учета праздников, например если пятница последний торговый день, а следующий торговый день например среда, то все равно считаем. А вот v2 это уже с учетом всех праздников и выходных которые сбивают ритм, что после пятницы должен идти понедельник. Тоесть если за пятницей не будет понедельника, то он данное значение не будет учитывать. Мне было интересно как празники искозят картину, оказалось, что картина осталась таже, праздники никак не искажают средние показатели.

( Читать дальше )

В предыдущей статье мы рассмотрели временные характеристики опциона.

Сейчас рассмотрим как влияет день недели на волатильность (RTSVX). Расчет будем производить ежедневно, причем значения будут относительные в %. Тоесть они будут показывать на сколько изменится текущее значение по отношению ко вчерашнему в %. Формула в экселе такая "=100*(B4-B3)/B3". Где В4 — текущая волатильность, а В3 — предыдущая волатильность.

Результаты получились такие:

Сдесь на диаграмме изображено среднее значение изменения волатильности от дня недели в % (относительно предыдущего дня), за все года. Цифра 1 означает, что покупали волатильность в понедельник а закрываем во вторник, цифра 2 — соответственно покупка волатильности во вторник и так далее. Сами значение диаграммы показывают среднее относительное изменение волотильности от предыдущего дня в %. Чтоб все понятно было разберем пример. Возьмем например пятницу, из диаграммы видно значение 6%. Так вот если сейчас пятница и текущая волатильность например 30%, то в понедельник (в среднем) она может быть равна 31,8%. На диаграмме изображено две диаграммы, v1 это результат без учета праздников, например если пятница последний торговый день, а следующий торговый день например среда, то все равно считаем. А вот v2 это уже с учетом всех праздников и выходных которые сбивают ритм, что после пятницы должен идти понедельник. Тоесть если за пятницей не будет понедельника, то он данное значение не будет учитывать. Мне было интересно как празники искозят картину, оказалось, что картина осталась таже, праздники никак не искажают средние показатели.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 9 )

Славная Славнефть

- 18 октября 2014, 21:38

- |

Перепост Элвиса Марламова.

Обратите внимание на Обьнефтегазгеология. У меня данной акции нет в своем портфеле, данные акции не имеют биржевого оборота (можно купить лишь на RTS Board), но у меня есть паи интервального ПИФа акций Арсагера-6.4., в котором в свою очередь есть данные акции!!!

Читайте ниже! Интересная инвест. идея.

В преддверии публикации данных за 3-й квартал 2014 напишу запись про мою любимую Славнефть.

Для начала рекомендую почитать мой пост про самую дешевую ВИНК от 26 мая 2013, где я указывал на аномальную оценку Славнефти к аналогам.

http://elvis.whotrades.com/blog/43672113685

( Читать дальше )

волатильность в формуле Блэка-Шоулза

- 18 октября 2014, 19:21

- |

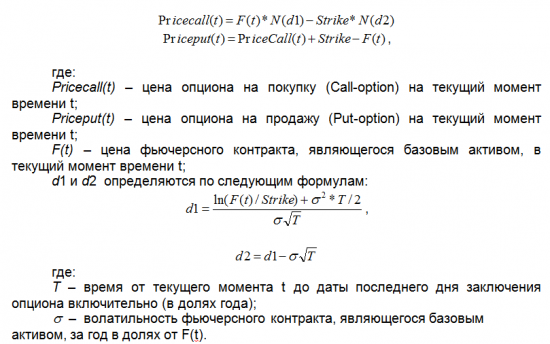

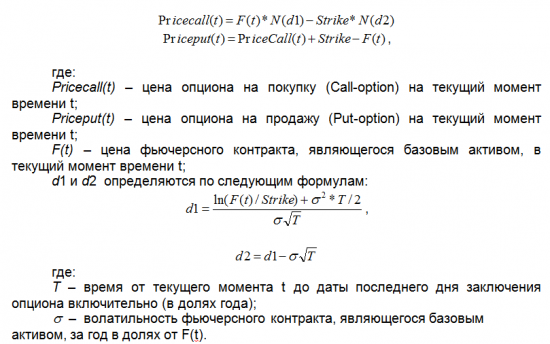

В документации московской биржи по расчёту теоретической цены опциона написано следующее:

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

( Читать дальше )

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

( Читать дальше )

Мне нравится твой проигрыш: про Мечел, Зюзина и банки.

- 16 октября 2014, 21:54

- |

Вспомнился интересный эксперимент: ультимативная игра (ultimatum game). Данный эксперимент очень хорошо подходит к ситуации «Зюзин — банки».

Первоисточник — psilonsk.livejournal.com/198736.html

«Мне нравится твой проигрыш»: о мотивах людей и одном психологическом эксперименте

На границе психологии и экономики существует один любопытный, хотя и не очень новый эксперимент: ультимативная игра (ultimatum game). Суть его в следующем. Группа людей случайным образом делится на пары: игрока А и игрока В. Игроку А дают десять долларов, и он должен решить, как эти деньги будут распределены между ним и игроком В (которому известны и сумма, и правила игры).

( Читать дальше )

Скальперы молодцы. Все зарабатывают. Все живут с рынка

- 16 октября 2014, 21:29

- |

Очередное видео с нашей московской конференции:

Исследование стратегии, покупка стрэдла. Временные характеристики опциона.

- 16 октября 2014, 03:14

- |

Продолжение цикла статей про исследование стратегии, покупка стрэдла.

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

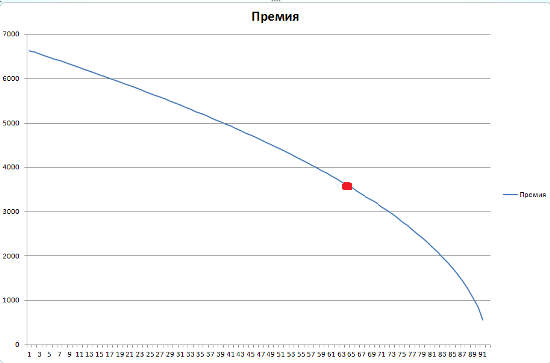

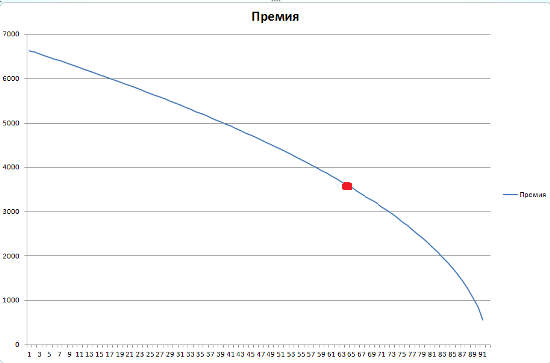

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

( Читать дальше )

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

( Читать дальше )

Зачем применять стопы и плечи одновременно?

- 14 октября 2014, 23:31

- |

Большинство трейдеров используют в биржевой торговле заёмные деньги брокера или встроенное плечо на фортс, а для «ограничения риска» применяют стоп-приказы.

Вроде бы всё логично и правильно, но в этой системе есть большой подвох и вот в чём.

Все мы знаем, что на рынке очень редко бывают ситуации, когда повышенная прибыль не сопровождается повышенным риском. И действительно соотношение «риск-прибыль» -фундаментальный экономический закон и стоить систему, противоречащую ему, бессмысленно.

Плечо — это метод увеличения прибыли путём увеличения риска, а стоп-это метод уменьшения риска сделки (как это кажется большинству трейдеров), но за счёт чего? Конечно, за счёт прибыли.

Таким образом, получается, что трейдер одновременно пытается увеличить и уменьшить прибыль, а также увеличить и уменьшить риск. Как можно в такой системе зарабатывать? Только в случае, если точность входа была выше 50% на такую величину, достаточную для оплаты комиссий и получения минимально допустимой прибыли. Эта точность явно будет выше 66% (в зависимости от величины капитала и требуемой доходности). У вас есть такая средняя точность? Можете проверить свою точность сделок, рассчитав теоретический результат их закрытия по следующей системе:

( Читать дальше )

Вроде бы всё логично и правильно, но в этой системе есть большой подвох и вот в чём.

Все мы знаем, что на рынке очень редко бывают ситуации, когда повышенная прибыль не сопровождается повышенным риском. И действительно соотношение «риск-прибыль» -фундаментальный экономический закон и стоить систему, противоречащую ему, бессмысленно.

Плечо — это метод увеличения прибыли путём увеличения риска, а стоп-это метод уменьшения риска сделки (как это кажется большинству трейдеров), но за счёт чего? Конечно, за счёт прибыли.

Таким образом, получается, что трейдер одновременно пытается увеличить и уменьшить прибыль, а также увеличить и уменьшить риск. Как можно в такой системе зарабатывать? Только в случае, если точность входа была выше 50% на такую величину, достаточную для оплаты комиссий и получения минимально допустимой прибыли. Эта точность явно будет выше 66% (в зависимости от величины капитала и требуемой доходности). У вас есть такая средняя точность? Можете проверить свою точность сделок, рассчитав теоретический результат их закрытия по следующей системе:

( Читать дальше )

Бэнкинг по-русски: Как украсть 700 миллионов наличными. Инструкция

- 13 октября 2014, 22:28

- |

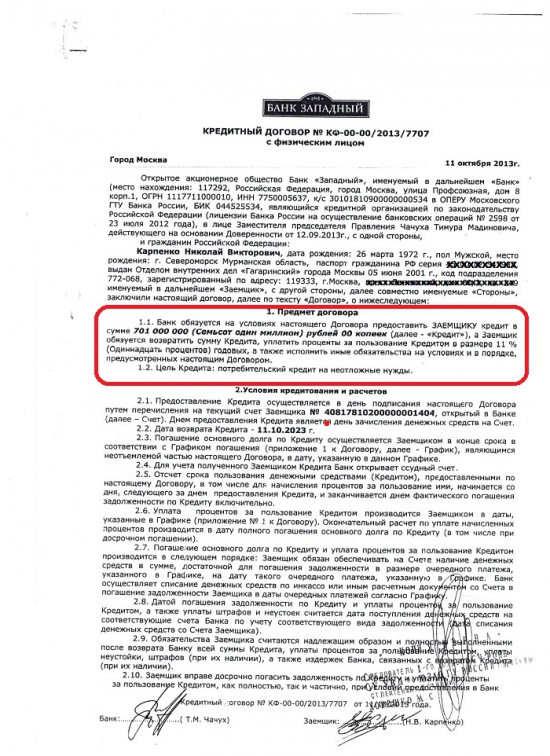

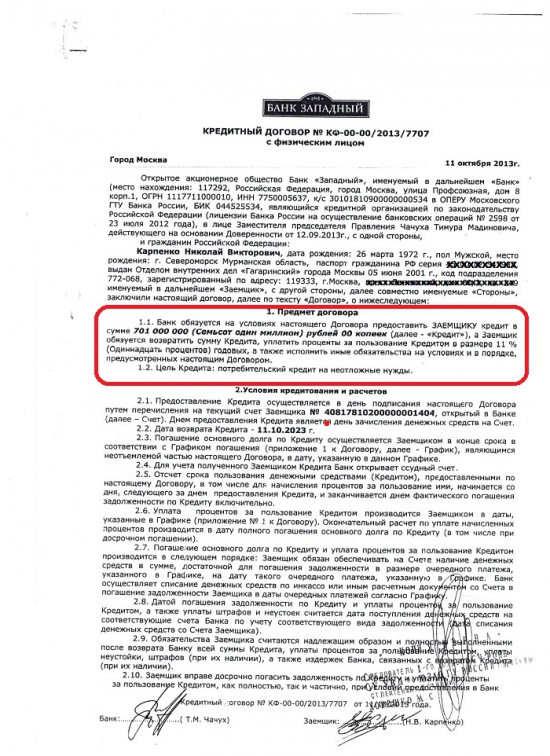

Так, к примеру, вы когда-нибудь видели банковский кредитный договор с частным лицом на сумму в 701 миллион рублей?

Причем, кредит на такие немалые деньги (по курсу на день выдачи – это 20 миллионов долларов США) не предусматривает никаких залогов, гарантий, подтверждений и прочего. Банк просто так выдает 701 миллион на 10 лет без какого-либо обеспечения возврата, а клиент получает деньги наличными и говорит «спасибо».

Скажете, что такого не бывает?

Я тоже так думал, но вот этот самый договор :

( Читать дальше )

Причем, кредит на такие немалые деньги (по курсу на день выдачи – это 20 миллионов долларов США) не предусматривает никаких залогов, гарантий, подтверждений и прочего. Банк просто так выдает 701 миллион на 10 лет без какого-либо обеспечения возврата, а клиент получает деньги наличными и говорит «спасибо».

Скажете, что такого не бывает?

Я тоже так думал, но вот этот самый договор :

( Читать дальше )

Исследование стратегии, покупка стрэдла. Исправление ошибки.

- 13 октября 2014, 19:02

- |

В своей прошлой статье я допустил досадную ошибку в расчетах, так что исправленные файлы качайте из этой статьи. Суть её заключалась в следующем: я брал цену закрытия опциона не того страйка на коком открывал. Отсюда и ошибка в расчетах, в результате и прибыль и убытки в балансе уменьшились в несколько раз, примерно одинаково. Но сама кривая баланса во всех опционных сериях не сильно изменилась, взгляните сами.

Данная работа предназначена сугубо для изучения самой стратегии, без всех примесей (фьльтры, комиссии и так далее) которые мешают заглянуть в саму суть стратегии. Для меня это очень важно. Только тогда когда я изучу саму основу, скелет так сказать, я уже буду знать её слабые и сильные стороны, знать когда её применять, выстроятся определенные правила торговли, а если её сразу обвесить всевозможной «мишурой», то суть будет потерена. Построением более менее прибыльной стратегии займемся позже, после того как изучим все характеристики данной стратегии.

( Читать дальше )

Данная работа предназначена сугубо для изучения самой стратегии, без всех примесей (фьльтры, комиссии и так далее) которые мешают заглянуть в саму суть стратегии. Для меня это очень важно. Только тогда когда я изучу саму основу, скелет так сказать, я уже буду знать её слабые и сильные стороны, знать когда её применять, выстроятся определенные правила торговли, а если её сразу обвесить всевозможной «мишурой», то суть будет потерена. Построением более менее прибыльной стратегии займемся позже, после того как изучим все характеристики данной стратегии.

( Читать дальше )

Скоро экспирация

- 12 октября 2014, 23:23

- |

У нас частенько перед экспирацией бывают резкие движения.

Есть большой объем проданных путов 115 по RI. Можем прогуляться

наверх до уровней 112500-115000. Рубль может тоже этому помочь.

Как определить это развод и кратковременный скачок или нет?

Смотрим на спот. Именно он двигает рынок.

Смотрим на тяжелую, но быструю бумагу — Сбер.

На истинных разворотах были очень хорошие объемы.

Если рынок ускачет без резкого увеличения объемов — движение

краткострочное и можно будет открывать позиции против него сразу

после эксприации.

Тут всякие бычьи новости появляться начинают. На них могут вверх

и дернуть. Но если не будет объемов — движение будет очень

краткострочным.

Газмяс пока тоже объемов повышенных не демонстрирует.

Наблюдаем торги в начале недели и делаем выводы.

Есть большой объем проданных путов 115 по RI. Можем прогуляться

наверх до уровней 112500-115000. Рубль может тоже этому помочь.

Как определить это развод и кратковременный скачок или нет?

Смотрим на спот. Именно он двигает рынок.

Смотрим на тяжелую, но быструю бумагу — Сбер.

На истинных разворотах были очень хорошие объемы.

Если рынок ускачет без резкого увеличения объемов — движение

краткострочное и можно будет открывать позиции против него сразу

после эксприации.

Тут всякие бычьи новости появляться начинают. На них могут вверх

и дернуть. Но если не будет объемов — движение будет очень

краткострочным.

Газмяс пока тоже объемов повышенных не демонстрирует.

Наблюдаем торги в начале недели и делаем выводы.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал