Избранное трейдера Арсен Галустян

⚡Апдейт по Лукойлу, новая цель — 7 500 руб.

- 18 августа 2023, 20:37

- |

У нас есть отчет Лукойла по РСБУ за 1-е полугодие 2023 года, который выпустила компания 31 июля. Отчеты по РСБУ содержат неполные данные, так как не учитывают доходы с дочерних компаний, однако дают возможности для прогнозов. На выручку Лукойла по РСБУ обращать внимания не стоит, она обычно в 3-4 раза ниже, чем по МСФО. А вот с прибылью другая история.

❗Корреляция прибыли по РСБУ Лукойла с размером дивидендов составляет 89%, это сильная связь. Для сравнения, прибыль по МСФО связана с размером дивидендов на 74%.

Прибыль Лукойла за 1-е полугодие 2023 года по РСБУ = 463,5 млрд руб. (для сравнения, в 1-м полугодии 2022 года = 520,5 млрд руб., за весь 2022 год = 790,1 млрд руб.)

Дивиденды Лукойла от прибыли по РСБУ с 2017 по 2021 годы составляли от 85 до 93%. Только в 2022 году они составили 57%. Если дивиденды будут 85% от прибыли по РСБУ, то они составят 394 млрд руб. за 1-е полугодие 2023 года, это 606 руб. на 1 акцию или 9,7% от текущих значений. Я не гарантирую, что Лукойл столько заплатит, но исходя из истории могут. Сделают они это в декабре 2023 года.

( Читать дальше )

- комментировать

- 5.3К | ★3

- Комментарии ( 7 )

Новости компаний — обзоры прессы перед открытием рынка

- 13 марта 2020, 09:13

- |

Рынки охвачены пандением. Инвесторы по всему миру реагируют на угрозу изоляции

Решение президента США изолировать страну от остального мира посеяло панику на мировом финансовом рынке, спровоцировав сильнейший обвал фондовых индексов. Ведущие американские индикаторы обвалились на 8,8–9,6%, европейские потеряли 12–16%. Российские индексы упали на 8,3–11%, курс доллара поднялся до четырехлетнего максимума 75,5 руб./$. В таких условиях с экстренной помощью вышел американский регулятор, предоставив ликвидности на $500 млрд. Однако для спасения рынков нужны в разы большие интервенции, а также вакцина, которая способна побороть пандемию и тем самым восстановить связи между странами, отмечают участники рынка.

https://www.kommersant.ru/doc/4285307

Брокеры вышли на депутатов в борьбе за права инвесторов

( Читать дальше )

Когда нужно становиться жадным ?

- 27 февраля 2020, 20:07

- |

Один из таких «волшебных ключиков», открывающих двери в «комнату с несметными сокровищами» является ценовой индекс муниципальных облигаций MICEXMBICP (он же RUMBICP).

Сейчас 99,99% читателей широко раскрыли свои глаза и начали хлопать ресницами… но не взлетели. :)

Итак, что эта за штука такая и как ей пользоваться?

Посмотрите на чудесный недельный график ниже.

Если говорить простым языком, то индекс MICEXMBICP показывает насколько дорого или дёшево стоят муниципальные (читай надёжные) облигации РФ.

Уровень цены выше 100 означает состояние спокойствия и некой эйфории на фондовом рынке в целом.

Ликвидности так много, что она раздувает портфели крупных институциональных инвесторов до безобразия.

С рынка сметается всё более-менее интересное, начинает расти средняя цена муниципальных облигаций (падает доходность).

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 64 )

Ребалансировка индексов MVIS Russia и MVIS Russia Small-Cap

- 16 сентября 2019, 09:31

- |

В пятницу опубликовали результаты ребалансировки индексов MVIS Russia (отслеживают крупнейшие российские ETF RSX, у которых 1,4 млрд. $ под управлением) и MVIS Russia Small-Cap (отслеживают ETF RSXJ, у которых 34 млн. $ под управлением), которые вступят в действие 20 сентября. По этим данным сделал таблицы, где указаны:

- вес после ребалансировки;

- текущий вес;

- изменение веса в результате пересмотра;

- ожидаемый приток/отток в долларах и рублях;

- доля от среднего объема, оборачиваемого в акции за последние 30 дней.

В результате в индексе MVIS Russia наибольший (больше половины дневного оборота) приток/отток, выраженный в долях от дневного оборота, ожидается в:

- ADR Ростелеком, Сургутнефтегаз;

- GDR MAIL.RU, ВТБ, НЛМК, Фосагро, Полюс;

- акциях Транснефти, Интер Рао.

По некоторым ADR и GDR, несмотря на небольшой приток в долларах, получилась высокая доля от дневного оборота, которая вызвана малой ликвидностью данных ценных бумаг, например, ADR Ростелекома. Думаю, что фонды как-то решают этот вопрос, и в таких случаях не стоит ждать сильных движений. Желтым цветом в таблице выделены акции, торгующиеся на МосБирже.

( Читать дальше )

Инвестиции. Моя стратегия, тактика, результат и ошибки.

- 07 июля 2019, 16:09

- |

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

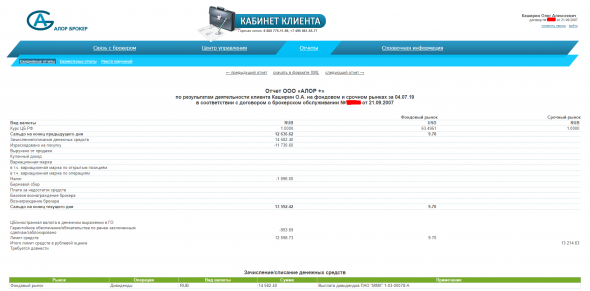

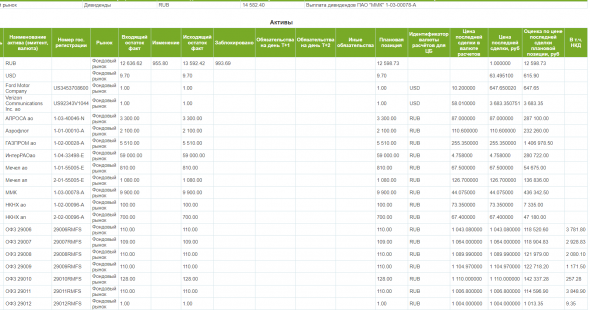

Я инвестор и вот мой портфель -

( Читать дальше )

Дивиденды2019. Ударники и аутсайдеры чистоприбыльного производства

- 03 марта 2019, 19:20

- |

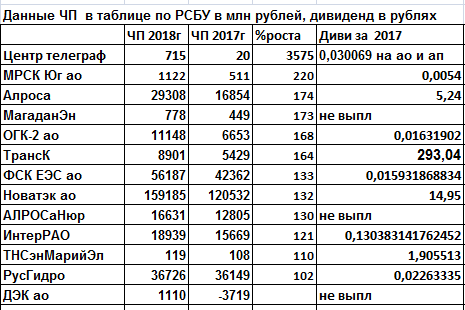

В обзоре прошлой недели я упомянула о том, что уже выходят данные по ЧП эмитентов и есть ударники чистоприбыльного производства, увеличившие ЧП. Для наглядности сделала таблицу по состоянию на 1.03.2019

( Читать дальше )

- комментировать

- 18.9К |

- Комментарии ( 13 )

Заметки к вебинару Ларисы Морозовой "Аттракцион дивидендной щедрости"

- 09 февраля 2019, 00:04

- |

Лариса Морозова провела бесплатный часовой вебинар «Аттракцион дивидендной щедрости» который можно посмотреть, зарегистрировавшись на сайте Красный Циркуль.

Нюрба — Якутия вышла, поэтому не держу, т.к. могут не платить дивиденды (нет железобетонного основания для выплат).

ЛСР — не вижу железобетнного основания выплачивать дивиденды, в портфеле нет.

Нет 2-значной дивидендной доходности

Аэрофлот

Русгидро

Газпром (думаю, что могут увеличить дивиденды, поэтому наблюдаю)

Из нефтегаза:

Газпромнефть, Роснефть покупаю под промежуточные дивиденды

Татнефть П

Башнефть Прив. (дивиденды должны быть от 200 до 300 руб)

Энел не имеет возможности вывести за границу чистую прибыль, кроме как дивидендами. После продажи Рефтинской ГРЭС могут быть повышенные дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал