Избранное трейдера andronast

Превратности МСФО и несколько полезных ссылок.

- 22 февраля 2019, 13:58

- |

Хотелось бы рассказать о некотором подводном камне, при рассмотрении фундаментальных показателей компании через различные сервисы.

www.morningstar.com/

seekingalpha.com/

quotes.wsj.com/company-list

ru.investing.com/

www.rocketfinancial.com/

simplywall.st

finance.yahoo.com/

Без сомнения это очень крутые сервисы, облегчающие работу для большинства инвесторов. Дают быстрый взгляд на компанию, не нужно лезть ковыряться на материнские сайты и тд.

Однако нужно не забывать, что это лишь первичный фильтр для десятка тысяч компаний. И если компания привлекла внимание, то обязательно при принятии решения нужно обратиться к «материнскому отчету».

Совсем свежий пример для меня.

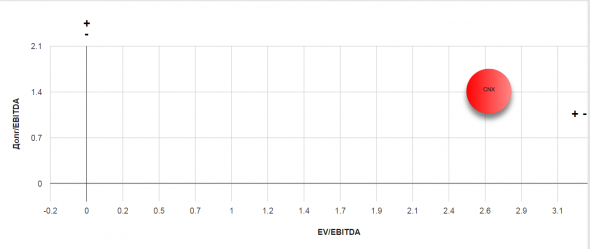

Компания CNX Resources Corp., ее часто путают с Consol Energy.

Если взять отчетность прямо(as reported), то получаются выдающиеся мультипликаторы.

P/E 2.8

EV/Ebitda 2.6

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 4 )

Полезные ссылки с кратким описанием

- 20 февраля 2019, 19:07

- |

1. Календарь налоговых выплат:

http://www.oviont.ru/ru/useful/calendars/tax/

Здесь вы можете увидеть, когда предприятия выплачивают НДС, налог на добычу полезных ископаемых и акцизы. Данная информация, как считают многие аналитики, может быть полезна для прогнозирования курса рубля.

Логика такова: для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля.

Особенно рекомендуют обратить внимание на квартальные выплаты.

2. Текущие технические рекомендации по акциям МосБиржи от компании БКС:

Я не пользуюсь рекомендациями БКС в торговле, но считаю их рекомендации полезными для расширения кругозора и общего развития.

3. Здесь можно скачать историю торгов по акциям, товарам и индексам:

http://www.finam.ru/analysis/export/default.asp

Очень полезная ссылка. Именно отсюда я беру статистику по акциям МосБиржи и по значению индекса.

( Читать дальше )

Доверчивым трейдерам, новичкам и робототорговцам.

- 10 февраля 2019, 22:24

- |

Чем бумаги лучше денег на счете?! (при условии что брокер/банк у Вас — абсолютно честный и сдох просто потому, что пришло его время...)

В этом случае, если Вы сидите в бумагах, то при отзыве лицензии у банка — не попадаете ни в какую очередь и где-то через пару недель Временная «отпуливает» Вам эти бумаги куда укажете...

НО!

Уповать на этот исход особо не рекомендую, ибо брокер имеет Вас с Вами «Регламент услуг по брокерскому обслуживанию», где написано, что он (брокер) вправе юзать Ваши бумаги на остатке в конце дня. Таким образом, брокер, готовящийся к «отлету» собирает по всем клиентам позу по бумагам (особенный привет — инвесторам с бондами/ОФЗ, кто купил и вечно сидит) и отдает ее в РЕПО (в любое… желательно междилерка… но можно и в ЦК). Получает деньги — и выпуливает их, к примеру, покупкой евробондов или говно-евробумаг. И все… Регулятор/санатор/МВД…

( Читать дальше )

Тестирование зависимости курса рубля от налогового периода

- 06 февраля 2019, 22:33

- |

Введение

Многие из нас часто встречали подобную фразу: “рубль укрепился благодаря наступлению налогового периода ” или такую “без поддержки налогового периода рубль начал снижаться”. Так очень любят писать почти все аналитики валютного и фондового рынка. В данном случае основная идея заключается в том, что для выплаты налогов экспортеры будут продавать часть валютной выручки, что может вызвать укрепление рубля. Так ли это на самом деле и насколько сильно влияние налогового периода на укрепление рубля, я и постараюсь выяснить в этой статье.

В данной статье курс рубля будет рассчитываться по отношению к доллару США. Т.е. фраза “рубль укрепился” будет означать, что, в соответствии с курсом ЦБ России, за один доллар США стали давать меньше рублей.

Параметры тестирования

Для проведения тестирования я скачал статистику курса рубля по отношению к доллару США с 01.01.2015 по 31.12.2018, т.е. за 4 полных года. Я специально начал тестовый период с 2015 года, чтобы исключить 2014 год, когда колебания курса рубля были очень велики.

( Читать дальше )

Экономика Семьи. Демография. И почему не будет роста!

- 05 февраля 2019, 12:17

- |

Провёл небольшое исследование по следам просмотра передачи на каналеЦарьград, о чем написал у cебя в ленте Facebook.

Заинтересовал меня вопрос – насколько в реальности всё трудно с переломом в желание людей иметь немного детей. Ведь как было сказано в программе, чтобы наша нация не вымирала у нас 50% семей должно иметь 3-х и более детей, то есть являться многодетными. Подойти я решил со стороны экономики такой семьи.

Вызовом оказалось, понять какова наша средняя семья, которая планирует иметь детей. Покопавшись на сайте росстата я нашёл информацию по средней начисленной ежемесячной зарплате в России по возрастным группам в 2017 году, и решил что самая активная часть населения в плане репродуктивного возраста это молодые люди от 19 до 34 лет.

( Читать дальше )

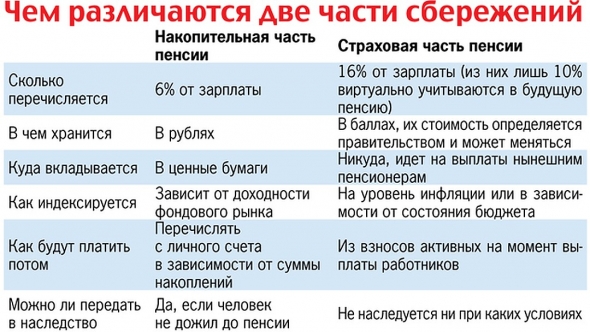

ИПК им всё мало и мало?

- 22 января 2019, 22:32

- |

А теперь ещё и ИПК

Председатель Банка России Эльвира Набиуллина в ходе парламентских слушаний «Об основных направлениях развития финансового рынка Российской Федерации на период 2019–2021 годов» заявила, что внедрение системы индивидуального пенсионного капитала (ИПК) является приоритетным направлением деятельности ЦБ

Система ИПК предполагает, что граждане будут отчислять 6% от своих доходов в счёт будущей пенсии в негосударственные пенсионные фонды (НПФ). Накопления будут собственностью человека, а не государства. Система будет вводиться постепенно, за шесть лет, по 1 процентному пункту в год.

Система была предложена Минфином и Банком России в 2016 году, и призвана заменить собой существующую накопительную систему. Первоначально ИПК предполагалось ввести в действие с 1 января 2019 года, но внедрение системы было отложено в связи с протестами против пенсионной реформы в 2018 году. Теперь запуск новой системы намечен на 2020 год.

Моё мнение что никакой разморозки накоплений не будет, так как с повышением пенсионного возраста пенсионный общак будут делить между собой все кому ни лень. Большинство накоплений ИПК просто отдавать будет некому, так как люди не доживут.

Умер, наследников нет, значит ничьё, можно в карман класть. Тоже самое и общак пенсионный бесконтролен.

ДОЛЖЕН БЫТЬ НИ ИПК А ИПС — Индивидуальный Пенсионный Счёт, с возможностью снятия процентов в любое время и к которому эти мошенники не должны иметь доступа.

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

Хитрая волатильность фьючерса. Или нет?

- 10 января 2019, 14:00

- |

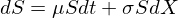

Но также последовали и хорошие вопросы: «насколько волатильность фьючерса отличается от волатильности акции» и «как на этом заработать».

Насчет «как заработать» мне лично очевидно, что если правильно брать волатильность спота, а не фьючерса, то чтобы заработать нужно как минимум брать волатильность спота. Логично же? Но это также напрямую связано с первым вопросом, и вчера мнения по нему разделились. Давайте покопаем и выясним, как и насколько отличается волатильность фьючерса от волатильности базового актива.

Предлагаю взглянуть на модель ценового процесса для спота, которая лежит в основе уравнения БШ:

где S — цена спота, мю — дрифт (он же дрейф, он же тренд), сигма — волатильность спота, dX — Винеровский процесс

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал