Избранное трейдера Андрей Хохрин

Теплый привет от Биржи. Или ловите список бондов с льготным НДФЛ

- 22 февраля 2019, 08:01

- |

Московской бирже – наше уважение! Теперь она публикует список облигаций, купон по которым облагается льготным НДФЛ (35% от разницы между ставкой купона и ключевой ставкой, увеличенной на 5%; для многих облигаций это обнуление НДФЛ).

Ссылка на ресурс: https://www.moex.com/ru/markets/stock/privilegeindividuals.aspx

Работает он не идеально, потому лучше указывать дату хотя бы на 2 дня отличающейся от сегодняшней, и скачивать результаты в файле формата csv, нежели наблюдать неполную таблицу на самой странице. Это мелочи. Главное – все в одном месте! Что тут скажешь, спасибо!

( Читать дальше )

- комментировать

- 2.2К | ★29

- Комментарии ( 21 )

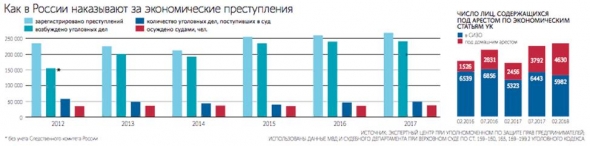

Бизнес, послание президента и "постоянно ходить под статьей". Практическая лирика

- 22 февраля 2019, 07:16

- |

Когда занимаешься средним и даже крупным, но еще не крупнейшим бизнесом (мы для ряда таких бизнесов – аутсорсинговые финансисты, плюс участники облигационного рынка), собственной кожей чувствуешь живой интерес наблюдающих за ним от налоговых, правоохранительных, надзорных органов. Интерес все более настойчивый. Недавно имел короткий и четкий разговор с одним из крупных предпринимателей. На вопрос, настроена ли его компания на увеличение оборота, предприниматель ответил, что увеличивать прибыль – это можно и нужно, тем более, ее можно хоть как-то спрятать. А рост выручки вызывает у него апатию, к выручке слишком неравнодушны налоговики. Увеличивать маржинальность в рамках существующего оборота – вот головная боль этого предпринимателя. Не комедия ли!

Послание Президента Федеральному собранию от 20 февраля, помимо центральной социальной темы (прирост населения, льготы и выплаты в обмен на НДС и пенсионный возраст), имело важный тезис: дословно, «добросовестный бизнес не должен постоянно ходить под статьей». Уже за рамками послания, обсуждаются предложения по купированию проблемы, включая жалобную электронную платформу для бизнеса. Решений еще нет, и это естественно. Важнее, что в самой программной речи года глава государства сделал акцент, дескать, не мешайте бизнесу работать. Как минимум, «письмо Путину», как акт отчаяния, теперь будет выглядеть не так безнадежно.

( Читать дальше )

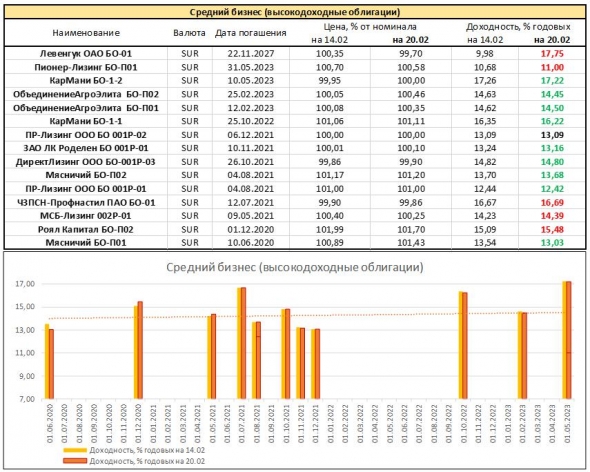

Мониторинг доходностей. Облигации среднего бизнеса

- 21 февраля 2019, 08:36

- |

#probondsмонитор Облигации среднего бизнеса. За неделю котировки в секторе незначительно выросли, что можно свести к статпогрешности. Но в общем, доходностей 15%+ все меньше. В нашем списке – всего треть бумаг. Тогда как выпусков с доходностями ниже 14% годовых — уже 40%. Причем доходности определяются на вторичных торгах: в среднем, бумаги торгуются за 100,5% от номинала. Причины есть, и они не дают далеко идущих выводов. Во-первых, инвесторы увидели рынок, спрос давит на котировки. Во-вторых, эмитенты-новички перестраховываются, предлагая завышенные ставки доходности на размещении, после чего цены бумаг на основных торгах идут вверх естественным образом. В-третьих, несмотря на ряд спорных имен, дефолты, если и были, то относительно давно и локально. Будут массовые погашения – будут полноценные выводы о живучести сектора.

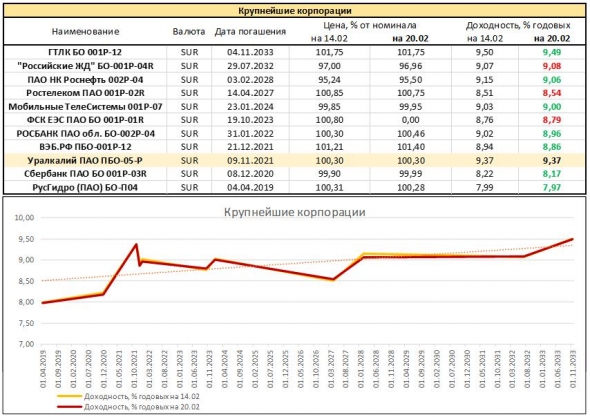

Мониторинг доходностей. Облигации крупнейших корпораций

- 21 февраля 2019, 08:33

- |

#probondsмонитор Облигации крупнейших корпораций. На западном фронте без перемен. За последние 12 месяцев индекс корпоративных облигаций дал всего 3,5% доходности. Уже поэтому ждать глубоких просадок в секторе – вряд ли. О самих доходностях. 9%+ от Уралкалия вызывают у многих спорные эмоции. В нашей логике, крупнейшие компании, с градообразующими предприятиями (города Березники и Соликамск в Пермском крае, с совокупным населением около 400 тыс. человек, живут вокруг и за счет производств Уралкалия), с маржинальным бизнесом – неплохая возможность для облигационных покупок. То, что крупнейший бизнес в России стремится к закрытости и непрозрачности – плохо, и это особенно плохо, если на долговом рынке надувается общий пузырь. России, и гос, и корпсектру до пузыря, думаем, никак не меньше 5 лет жизни. Так что 9-е доходности в коротких выпусках, по нам, очень достойно.

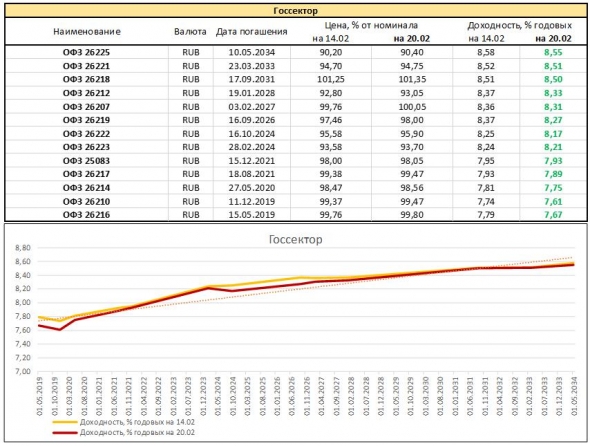

Мониторинг доходностей. ОФЗ

- 21 февраля 2019, 08:25

- |

#probondsмонитор ОФЗ. Испуг прошлой недели оказался излишним и недолгим. После 1-%ного падения, по индексу широкого рынка (https://www.moex.com/ru/index/RGBITR/technical/), состоялось сопоставимое восстановление. Преград для продолжения этого восстановления не видим. Ставки межбанковского рынка плавно отходят от 8%-ных рубежей (http://cbr.ru/), доходности почти всех ОФЗ ожидаемо выше ключевой ставки (КС = 7,75%). Удешевление денег в сравнении с концом прошлого года, косвенно, отражено в росте фондового рынка. Не забываем про нефть: Brent в соответствии с нашими же прогнозами ушла выше 67 долл./барр., и, скорее всего, эффект этого роста еще вне цен облигаций. Санкционные страхи на прошлой неделе жестко скорректировали рынок. Но не развернули его. На повестке ближайших сессий, скорее всего, дальнейший подъем. Впрочем, ралли уже было, рынок относительно равновесен. ОФЗ – это нынче инструмент хранения денег, а не спекуляций на длинном конце.

Шорт в Сбербанке (SRH9), легкое докручивание.

- 20 февраля 2019, 10:20

- |

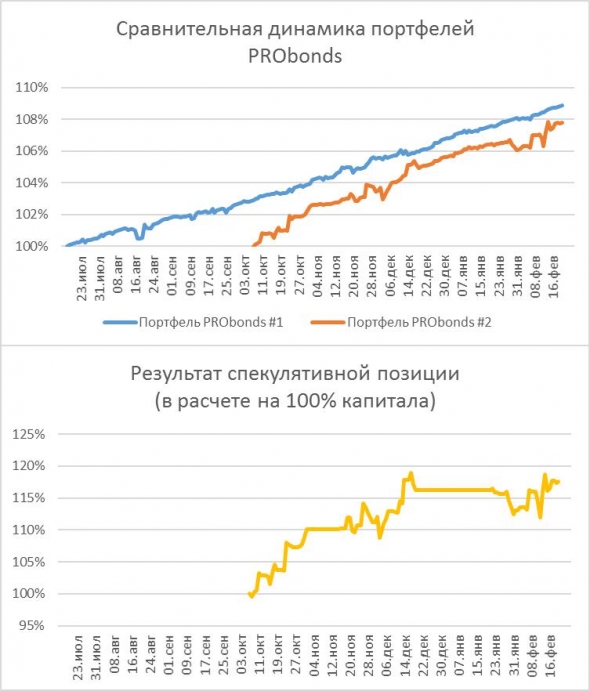

Портфель PRObonds #2, где эта позиция открыта, удерживает в данный момент 21% годовых (с транзакционными издержками).

( Читать дальше )

Точка зрения на «дело Baring/Калви». Не на стороне защиты

- 20 февраля 2019, 08:17

- |

В чем я поддерживаю «сторону защиты», в частности, главу СП Алексея Кудрина. В том, что предварительное заключение по подозрению в экономическом преступлении – излишняя мера. Еще, в том, что дело громкое и негативно влияет на инвестклимат. Впрочем, степень влияния не оценить. Кроме того, если правоохранительные органы, действительно, имеют на руках состав преступления и способны это доказать в суде, как бы неприятна сейчас была шумиха вокруг Baring Vostok, Банка Восточный, ПКБ, Майкла Калви и его коллег, справедливый, пусть и обвинительный, приговор – экономическое благо.

Само же, весьма скептическое отношение к этому делу лично у меня складывается по ряду причин.

• Да, в России любое резонансное дело – следствие столкновения крупных интересов, хотя бы частичное следствие. Но, не просто сделать подозреваемым, а и закрыть человека, встречавшегося с Путиным, да еще и американского гражданина – это серьезно, предположим, требует согласования на уровне главы СК, на уровне основных федеральных чиновников. На поверхности два варианта: или Baring сильно «не договорился», или совершил/совершал что-то, действительно, уголовное. В частности (но, вероятно, не ограничиваясь), сделку по продаже ПКБ, предположительно, по завышенной стоимости и с сокрытием истинной отчетности компании. Скорее всего, и то, и другое.

• Моя погруженность в бизнес private equity желает лучшего, но, какая-то, она есть. Для мнения по данному делу, наверно, достаточная. Быть на стороне Майкла Калви мне сложно по паре причин. Во-первых, иностранные инвестиции (часто вполне бумажного характера) – это или часто, или как правило, реверс российских же денег, упакованных в более защищенную юридическую форму. Это тоже благо, но утверждать, что Baring привлек в Россию 3 млрд.долл. в первую очередь иностранных инвестиций, пожалуй, слишком смело. Во-вторых, и это важнее, бизнес утроен так, что часто бОльшая часть проектов не покроет затрат на них. Периодически происходит взрывная история, которая перекрывает все издержки. Как понимаю, вложения в Яндекс – одна из таких историй. Но бизнес остается и рискованным, и непрозрачным, и связанным с крупными частными капиталами, где к запросу на доходность примешивается еще масса менее очевидных поручений (безусловно, менеджеры фонда не обязаны их исполнять). Так что, если сделки, способной, одним броском вытянуть финрезультат в плюс долго нет, не вполне очевидные схемы будут появляться как следствие злобы дня. А в нашей стране с предельной долей госкомпаний, крупные стартапы, успешные и частные – все более редки.

• В сложившихся обстоятельствах, наверно, наивно ожидать, что состава преступления не обнаружат, фигурантов отпустят, и все пойдет как прежде. В то же время, и реакцию на готовящееся обвинение, со своей стороны, я, как смог, сформулировал. Она отлична от ярких заявлений о «чрезвычайной ситуации».

• Это моя оценка. Субъективная и построенная на собственном опыте. Буду рад заблуждаться. И надеюсь, истина будет найдена и доказана.

@AndreyHohrin https://t.me/probonds

Шорт в Сбербанке бесславно закрыт

- 18 февраля 2019, 10:28

- |

А. Некоторые подробности — в том числе в телеграм-канале https://t.me/probonds

Б. Мы еще вернемся в этот шорт. Возможно))

Обзор облигационных портфелей. 14% и 20% по первому и второму портфелям удерживаем

- 18 февраля 2019, 07:59

- |

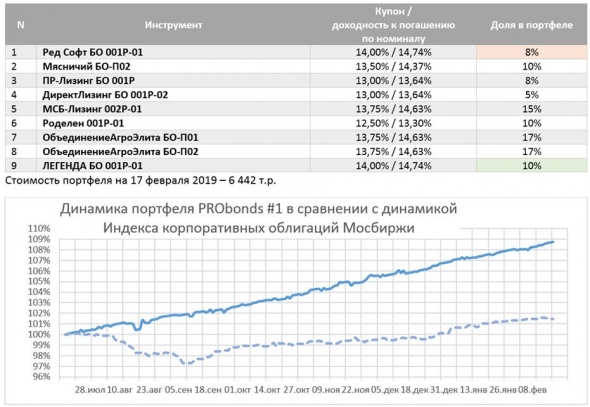

С момента запуска 17 июля 2018 и по 17 февраля 2019 прирост портфеля составил 8,7% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,8% годовых.

Операции портфеля PRObonds #1

• Сокращена с 10% до 8% и продолжит сокращаться до 0% доля в «Ред Софте».

• В течение февраля-марта будет сокращена до 0% доля в «ДирекЛизинге».

• «Легенда». Доля увеличена с 8% до 10% от активов. Дальнейшего увеличения доли не предполагается.

• Вероятно, в течение весны несколько сократится доля обоих выпусков «ОбъединенияАгроЭлита». Будем рассчитывать, что к тому времени цены выпусков поднимутся в район 102% от номинала.

( Читать дальше )

Обстановка на рынках: противоречия, скепсис и эмоции. И 65 и меньше рублей за доллар.

- 18 февраля 2019, 07:02

- |

• Прошедшая неделя запомнилась на российских площадках как неделя стремительной коррекции. Причем коррекция оказалась не однонаправленной: в конце недели рубль, акции, гособлигации активно отыгрывали потери. Американский и европейские рынки акций росли, в принципе. Параллельно с ними, на новые максимумы вышла нефть, вернулось на убедительный тренд повышения золото.

• Оптимизмом участников эти, в общем, положительные явления не сопровождались. Осторожность и скепсис отечественных игроков понятны и укладываются в динамику российских активов. Правда, пятничный их рост вызвал, возможно, бОльшую тревогу и недоверие к перспективам, чем предыдущее снижение. В отношении же повышения западных рынков, главное экспертное мнение – надувание пузыря. Рост нефти обойден пренебрежением и молчанием.

• Почему важно не только движение котировок, но и чувственное восприятие этого движения? Цена – это реализованное действие конкретных живых людей, либо роботизированных систем, созданной живыми людьми и действующих в их интересах. Если рынки растут в отсутствии публичного желания к покупкам со игроков, это показатель давления избыточного капитала. Деньги приходят на рынки, в соответствии с инвестдекларациями, должны быть размещены. Покупки происходят по умолчанию и необходимости. Скептически настроенные игроки ставят на разворот тенденции вниз, на опережение, открывают короткие позиции, которые не только прогладываются притекающим капиталом, но и в дальнейшем, при принудительном закрытии, формируют вал новых покупок. Эти же скептики, в попытке отбить убытки и находясь в жесточайшем дискомфорте по отношению к новым коротким позициям, рано или поздно, сами становятся чистыми покупателями. Здесь наступает разворотный момент: цены максимально высоки, поскольку покупки, в большинстве, состоялись; сокращение потенциальных покупателей приводит к коррекции.

• Предполагаем, картина роста западных рынков акций определяется приведенной логикой. Скептики пока продают на опережение. Но, видимо, весьма скоро будут готовы покупать. Впрочем, переломный момент не наступил. И на сегодня западный рост – поддержка российским активам.

• Рост нефти, также важный для российских акций, облигаций и рубля, как уже говорилось, проигнорирован. Видимо, он окажется аргументом в пользу дальнейшей компенсации состоявшейся в России фондовой коррекции. В том числе и аргументом в пользу возврата рубля к укреплению. Укрепление рубля, вообще, представляется нам еще не реализованным процессом, и пробой вниз 66, 65 рублей за доллар – это, по нам, наиболее читаемая тенденция ближайших дней. В этой связи психоз на рынке ОФЗ (падение цен гособлигаций более чем на 1% в середине прошедшей недели) оцениваем как локальную вспышку настроений, без последствий и развития.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал