Блог им. andreihohrin

Обзор облигационных портфелей. 14% и 20% по первому и второму портфелям удерживаем

- 18 февраля 2019, 07:59

- |

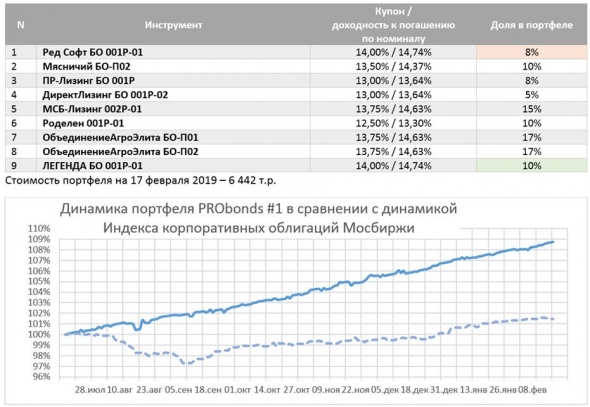

С момента запуска 17 июля 2018 и по 17 февраля 2019 прирост портфеля составил 8,7% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,8% годовых.

Операции портфеля PRObonds #1

• Сокращена с 10% до 8% и продолжит сокращаться до 0% доля в «Ред Софте».

• В течение февраля-марта будет сокращена до 0% доля в «ДирекЛизинге».

• «Легенда». Доля увеличена с 8% до 10% от активов. Дальнейшего увеличения доли не предполагается.

• Вероятно, в течение весны несколько сократится доля обоих выпусков «ОбъединенияАгроЭлита». Будем рассчитывать, что к тому времени цены выпусков поднимутся в район 102% от номинала.

С момента запуска 8 октября 2018 и по 17 февраля прирост портфеля PRObonds #2 составил 7,4% (с учетом комиссионных издержек, по эффективной ставке, учитывающей реинвестирование купонов). Что соответствует 20% годовых.

Операции портфеля PRObonds #2

• Доля «Ред Софта» продолжит сокращаться до нуля, т.к. безопасный срок удержания позиции заканчивается (бумага начала размещаться с 14 мая 2018 года).

• Доля «ДиректЛизинга» будет сокращена до нуля, и в силу оценки эмитента как относительно рискованного, и из-за истечения срока нахождения бумаги в портфеле (размещение «ДиректЛизинга» состоялось более 10 месяцев назад).

• 21-23 января, 2 частями, совокупно на 20% от капитала открыта спекулятивную короткую позицию в обыкновенных акциях Сбербанка, через фьючерс SRH9. Цена открытия позиции – 21 160 р./контракт.

o 15 февраля половина указанной позиции закрыта по стоп-приказу по цене 21 060 р.

o Оставшаяся часть позиции (10% от капитала портфеля) с понедельника 18 февраля защищается стоп-приказом по цене 21 105 р.

• Готовим к продаже фьючерс на американские акции USH9 при пробое ценой вниз 2 059 п., на 10% капитал, соответствующий стоп-приказ установлен. Но в случае продолжения роста индекса или просто длительного нахождения выше указанной цены стоп-приказ может быть отменен или заменен другим.

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

В чем риск то?

В дефолтах эмитентов.

Так пока не было…