Избранное трейдера alx4ever

Потерял -12% на вкладе

- 31 августа 2023, 16:14

- |

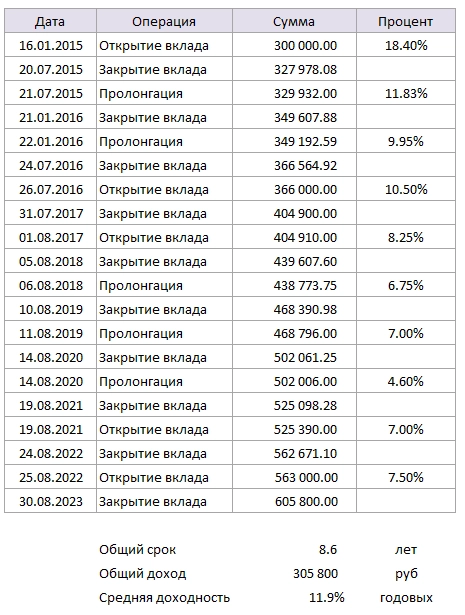

Вчера закрыл последний рублевый вклад. Получил поганые фантики, от которых мгновенно избавился с помощью GLDRUB_TOM. После этого решил посчитать, какую доходность получил на вкладе.

В начале 2015 года занес ростовщику 300 000 фантиков:

За 8.6 лет вклад удвоился.

Сколько я потерял на этой инвестиции?

16 Января 2015 года я инвестировал 112 грамм золота.

30 августа 2023 года я вынул 99 грамм золота.

Я стал беднее на 13 грамм. Это почти -12%.

В jooooooopu такие инвестиции!

Добрый совет:

Друзья, избавляйтесь от рублей! Не копите этот мусор. Он делает вас беднее. Покупайте активы, растущие в золоте или само золото. Учитесь считать свой капитал в золоте, а не в поганых фантиках!

--------------------

Оригинал — в дзене с зеркалом в телеге

- комментировать

- ★8

- Комментарии ( 89 )

Что мне дал рынок за 5 лет

- 26 августа 2023, 19:16

- |

Вот и прошла первая пятилетка на фондовом рынке. Много чего произошло за это время, но с другой стороны, помню как-будто вчера открыл брокерский счет в сбербанке и купил первые акции. Первыми были две акции (ГДР) Ленты по ~280 рублей, купил я их просто потому, что люблю подсолнухи :) Через пару месяцев закрыл по 240 - урок за 80 рублей по тому как закрывать убыточные позиции. Если бы не зафиксил, так понимаю сейчас бы потерял уже почти все)

Конец лета 2018 года — для меня это было началом не только инвестиционного пути, но переходом на 4 курс МИФИ. После летних подработок предвкушал как буду крутым инвестором, и есть в общаге буду не просто гречку, а возможно даже плов.

План был следующий — минимально тратить, максимально инвестировать. Если поиграться с цифрами в калькуляторе, то выходит, что 1 рубль сейчас = через 20 лет 40 рублей (~20% доходность). И как тут потратишь на лишнюю пачку сухариков, когда в будущих ценах она стоит под касарь)

Подрабатывал курьером Dostavista, сижу мечтаю, что заработанные 500 рублей за заказ через 20 лет = 40к

( Читать дальше )

Какие облигации можно покупать неквалу на московской бирже

- 01 июля 2023, 17:31

- |

На Московской бирже торгуется большое количество облигаций, но не все из них можно приобрести без соблюдения определенных условий.

Существует Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 24.06.2023) «О рынке ценных бумаг», в нем есть статья «51.2. Квалифицированные инвесторы», из этой статьи следует:

Физическое лицо может быть признано квалифицированным инвестором, если оно отвечает любому из указанных требований:

1) общая стоимость ценных бумаг, которыми владеет это лицо, и (или) общий размер обязательств из договоров, являющихся производными финансовыми инструментами и заключенных за счет этого лица, соответствуют требованиям, установленным нормативными актами Банка России. При этом указанный орган определяет требования к ценным бумагам и иным финансовым инструментам, которые могут учитываться при расчете указанной общей стоимости (общего размера обязательств), а также порядок ее (его) расчета;

2) имеет установленный нормативными актами Банка России опыт работы, непосредстве

( Читать дальше )

О возрасте:

- 21 мая 2023, 09:27

- |

«К старости вообще половые и национальные признаки как-то рассасываются…

Я глубоко пьющий и активно матерящийся русский интеллигент с еврейским паспортом и полунемецкими корнями. Матерюсь профессионально и обаятельно, пью профессионально и этнически точно, с женщинами умозрительно возбужден, с коллегами вяло соревновательно тщеславен. Но умиротворения нет…Времени, отпущенного на жизнь, оказалось мало…

Смерти я не боюсь… Боюсь выглядеть старым. Боюсь умирания постепенного, когда придется хвататься за что-то и за кого-то… Я красивый старик, боящийся стать беспомощным…

В общем, диагноз – «старость средней тяжести».

В нашем возрасте (от 75-ти и выше) ничего нельзя менять и ничего нельзя бросать.

Я столько раз бросал курить, но ни к чему хорошему это не привело. Возвращался обратно к этому пороку, пока сын, которого я очень слушаюсь и боюсь, не сказал: «Всё, хватит».

А потом меня навели на замечательного академика, предупредив, что он никого не принимает, но меня откуда-то знает и готов побеседовать.

( Читать дальше )

История масштабных коррекций российского рынка акций за последние 20 лет

- 27 апреля 2023, 15:56

- |

Если взять коррекции >20% от максимума индекса Мосбиржи, то таких коррекций за последние 20 лет было всего 14.

Всего 1 раз за 20 лет такая коррекция случилась дважды в течение 1 года (в 2004 году, когда «приземлили» Юкос).

В 2005, 2013,2015,2016,2018,2019 годах не было ни одной коррекции более 20%.

То есть средняя частота таких коррекций составляет всего 1 раз в 1,5 года.

Самые продолжительные периоды без значительных коррекций:

👉 2014-2017: 152 недели (почти 3 года)

👉 2017-2020: 137 недель (2,6 года)

То есть любителям покупать на откатах в худшем случае пришлось бы ждать 2,5-3 года.

Коррекции >30% случились 8 раз (1 раз в 2,5 года).

Тот, кто хотел бы дождаться коррекцию в 30% мог ждать более 8 лет (с 2011 по 2020).

Коррекции >50% случаются 1 раз в 8-9 лет.

Как мои хобби помогают мне инвестировать!

- 13 апреля 2023, 17:18

- |

В жизни мне, помимо инвестирования, по настоящему нравятся две вещи-это аквариумы и качалка. И я заметил, что два эти увлечения помогают мне создавать капитал на фондовом рынке!

Помогают тем, что вырабатывают полезные для инвестора привычки, качества.

Аквариумистика

Аквариумом я стал заниматься еще в школе. Сейчас у меня дома большой аквариум на 450 литров, вот его фотка:

«Как аквариум может помогать инвестировать?» — спросите вы. Он вырабатывает терпение.

Инвестирование-это долгий процесс. Порой, скучный и однообразный, с длительными периодами, когда портфель может находится в убытке. И тут необходимо переждать момент.

Как известно, экономика движется по определенным циклам-когда экономический рост сменяется падением и кризисом и наоборот.

( Читать дальше )

Новое - хорошо забытое старое (об индексе Мосбиржи за 20 лет)

- 31 марта 2023, 11:18

- |

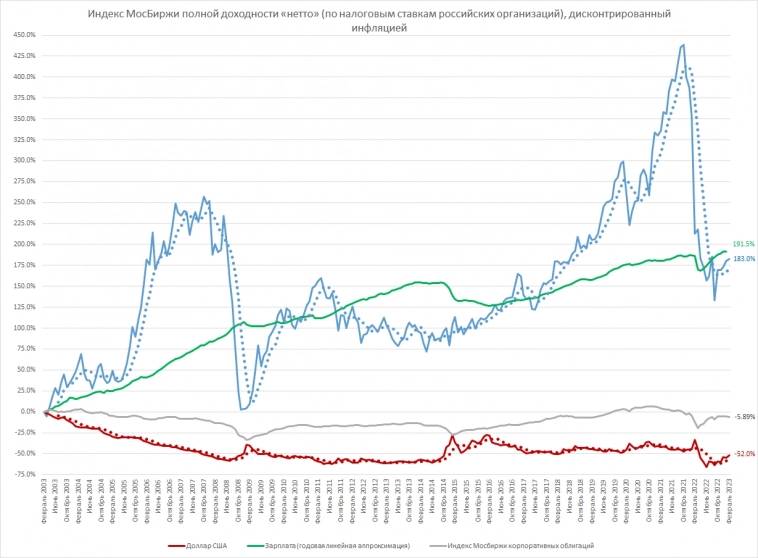

Много раз тут писал, что доходы надо оценивать в валюте расходов с дисконтированием на инфляцию, т. е. в реальных деньгах, а не в номинальных. А как выглядит реальная доходность нескольких показателей российских рынков за последние 20 лет с февраля 2003-го. Вот как

Сразу скажу, что период ровно в 20 лет получился совершенно случайно: данные по индексу МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) на сайте Мосбиржи начинаются в феврале 2003-го.

Предвижу возражения о дисконтировании официальной инфляцией. Не согласен, что она не отражает реальность. Смотрите сами. Индекс официальной инфляции за эти 20 лет составил 493.70%, т. е. цены выросли почти в 5 раз. Я не поленился и нашел в интернете некоторые цены 2003 года. И что получилось?

Ближе всего к официальной инфляции выросли цены на бензин – в 5,1 раза. Меньше инфляции выросли цены на мясо птицы и свинину – в 4,1 и 4,3 раза, соответственно. Больше инфляции выросли цены на одноразовые поездки в московском метро – с 10 до 62 рублей.

( Читать дальше )

Сонный портфель, акции РФ, 22% годовых с 2016 года

- 24 марта 2023, 12:43

- |

К вечному спору фундаментальщиков-экономистов и математиков-формалистов, назовем его так. Типа кто ж сильнее, кит или слон? Вкину пять копеек за математиков с пруфами за несколько лет. Итак, инвестиционная стратегия на российские акции, и только на них. Никаких быстрых спекуляций, к терминалу подход раз в месяц для вялого ребаланса портфеля (или не подход, если лень). Можно раз в квартал, как вариант. Никаких плеч. Никаких шортов, онли лонг. Почти никакого выхода в кэш, в самое худшее время 90% портфеля те же акции. Никакой концентрации на «идеях», максимальная доля одной бумаги в портфеле 10%, а лучше меньше. Самое главное: никакого фундаментального анализа.

Индекс обыгрывается за счет простой модели, известной как моментум: хорошие акции в портфель берем, плохие не берем, отчеты не читаем, новости не смотрим, прогнозов не строим. Хорошие акции это которые растут, а плохие, которые не растут. Дальше небольшая куча тонкостей и нюансов (например, что значит «растут»?), но суть примерно такая.

( Читать дальше )

Премиальные тарифы банков в 2023 году. Большой обзор

- 21 марта 2023, 11:50

- |

Я проанализировал премиальные программы 8 российских банков чтобы понять, какая из них подходит мне больше всего. Возможно, наши с вами характеристики и обстоятельства похожи, и вам будет полезно прочитать этот обзор.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не распространяется на минимальные остатки, требуемые для бесплатного премиального обслуживания. С другой стороны, вот уже год банки пытаются адаптироваться к новым реалиям, и не всем удалось восстановить уровень сервиса, который был доступен клиенту с высокими запросами до 2022 года. Я об этом знаю не понаслышке. У меня сейчас премиум в двух банках: Тинькофф и Открытие.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. На горизонте до года передо мной возникает дилемма: либо продолжать использовать уже имеющийся банк (наращивая остаток в нем для получения все больших опций), либо искать ещё один, третий — для получения новых «плюшек».

( Читать дальше )

Квест "Наследство"

- 05 марта 2023, 15:01

- |

Честно говоря, не сразу решился написать этот текст. И даже когда решился, всё равно оттягивал его написание. Но вот теперь оттягивать нечего: у меня выходной, я сижу перед пустым экраном смартлабовского редактора, и строки начинают появляться одна за другой. Короче, буду писать! История вполне может оказаться полезной для кого-нибудь из вас, если не сейчас, то в будущем. Увы.

Итак… полгода назад, в августе 2022 года, у меня умерла мама. Но цель этого поста — не описание моих эмоций и переживаний, это здесь не к месту. Цель — описать процедуру оформления наследства, с тем чтобы читатели, оказавшись в такой же ситуации в будущем, сумели избежать моих (наших, с сестрой) ошибок и знали, пусть и в общих чертах, с чем придётся столкнуться. Или же побеспокоились о собственных наследниках, заранее минимизировав для них сложности.

Само наследство:

— 2-комнатная квартира в Новосибирске;

— ИИС, на котором к моменту смерти лежало 607 ОФЗ выпуска 26223 (дата погашения 28.02.2024);

— договор доверительного управления в УК одного из банков (структурный продукт на основе акций «Боинг», вложенная сумма около 100 т.р.);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал