Блог им. sng

Премиальные тарифы банков в 2023 году. Большой обзор

- 21 марта 2023, 11:50

- |

Я проанализировал премиальные программы 8 российских банков чтобы понять, какая из них подходит мне больше всего. Возможно, наши с вами характеристики и обстоятельства похожи, и вам будет полезно прочитать этот обзор.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не распространяется на минимальные остатки, требуемые для бесплатного премиального обслуживания. С другой стороны, вот уже год банки пытаются адаптироваться к новым реалиям, и не всем удалось восстановить уровень сервиса, который был доступен клиенту с высокими запросами до 2022 года. Я об этом знаю не понаслышке. У меня сейчас премиум в двух банках: Тинькофф и Открытие.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. На горизонте до года передо мной возникает дилемма: либо продолжать использовать уже имеющийся банк (наращивая остаток в нем для получения все больших опций), либо искать ещё один, третий — для получения новых «плюшек».

Изначально я планировал оценить премиальные условия 5 крупнейших (и наиболее знакомых мне) банков. Но подписчики моего скромного блога посоветовали обратить внимание ещё на 3 банка — из-за весьма привлекательных фишек, которые могут их выделить на фоне остальных. В первом блоке я расскажу о собственных критериях оценки и своей системе присуждения очков, во втором блоке кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

Критерии оценки

Исходя из собственного пользовательского опыта, я выделяю 9 критериев для сравнения:1. Условия бесплатного обслуживания. Чем меньше лимиты, тем выше доступность премиальной программы и тем выше балл. Один из важнейших критериев, поэтому максимальная оценка по данному критерию — это 20 баллов. Если сравнивать базовые премиальные программы (не Upper Premium и не Private Banking), то в общем-то лимиты посильные, и балл у многих высокий. Логично, что чем лучше (читай — доступнее) условия для бесплатного обслуживания, тем хуже сочетание приятных опций.

2. Базовый кешбэк. По статистике за последние 12 месяцев, доля расходов по карте в нашей семье составляла 97-100%. Бывали месяцы вообще без оплаты наличными, так что каждые полпроцента кешбэка имеют значение! Максимальная оценка 10 баллов.

3. Дополнительный кешбэк. Здесь оцениваются разные предложения с кешбэком по категориям или дополнительные условия (расходы свыше какой-то посильной суммы). Довольно субъективный показатель, так как я котирую процент пониже, но на категорию поюзабельнее. Максимальная оценка 10 баллов (итого, совокупность кешбэк-программы может дать до 20 баллов) .

4. Процент на остаток по карте. Для вас это может быть неактуально, но я постоянно «забываю» деньги на карте, а не перевожу на накопительный счет. Так что процент на остаток по карте имеет значение. Максимальная оценка 10 баллов.

5. Процент на накопительный счет. Важно отметить, что я не оцениваю доходность вкладов. Это отдельная песня, у банков есть куча промо-предложений, появляются вкладовые маркетплейсы. Важна максимальная доступность денег — в любой день и без потери накопленных процентов. Максимальная оценка 10 баллов.

6. Доступ в Бизнес-залы в аэропортах. Я пользуюсь этой услугой часто. Так за 2021 год я посетил бизнес-залы аэропортов 21 раз. Естественно, не на свои, а на банковские. Максимальная оценка 10 баллов.

7. Страховка в путешествиях. Уже забыл, когда покупал страховой полис в путешествия за свои. В рабочих поездках тоже застрахован, что приятно. Максимальная оценка 10 баллов.

8. Приятные особенности и опции. Разные банки предлагают самые разные услуги. Особенно это актуально на фоне существенных ограничений возможностей российских банков за рубежом — они пытаются компенсировать больше расходов здесь, внутри страны. Кто-то компенсирует рестораны, кто-то такси — всё это экономия собственных средств для меня как для клиента. Максимальная оценка 10 баллов.

9. Качественное брокерское обслуживание и учет брокерских активов в лимитах. Многие банки в рейтинге под санкциями, и доступ к разным инструментам ограничен. С другой стороны, очень важно чтобы остаток на брокерском счете учитывался при расчете остатков под бесплатное обслуживание. Оказывается, это есть не у всех. Максимальная оценка 10 баллов. Максимальная оценка 10 баллов.

Итого, идеальный банк мечты может получить 100 баллов. Какие баллы получат банки сегодня?

Тинькофф

Я пользуюсь премиальным тарифом Тинькофф с 2021 года. Так что оценку я проводил не по рекламному буклету, а на основании пользовательского опыта.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы по карте 200.000₽ в месяц + остаток 1 млн ₽. Базовый кешбэк скромный — 1%, однако каждый месяц можно выбрать дополнительные категории, среди которых попадаются и неплохие (например, супермаркеты) — если это не промо-акции, то кешбэк в категориях равен 5%. Лимит на кешбэк составляет 30000₽, чего в обычной жизни более чем хватает. Доход на остаток по карте равен 6% годовых, на накопительном счете 7% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 4 прохода в месяц, а при остатке 10.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Доступно бесплатное снятие наличных на сумму 10.000$(€) в месяц — правда, только там где это возможно с картой МИР. Премиальным клиентам начали оформлять карты казахстанского Freedom Finance — правда, стараются это не афишировать. Впрочем, у меня такая карта уже есть.

Что еще для меня важно и чем я пользуюсь? Симка от Т.Мобайл с бесплатными звонками (но интернет за отдельную плату) и с небольшим пакетом бесплатного интернета в международном роуминге — нужная штука. Также у меня вошло в привычку проверять наличие билетов и гостиниц в Т.Путешествиях — в 2 случаях из 3 выгоднее покупать там из-за того что наценка отсутствует либо ниже предлагаемого кешбэка (7% для авиа, 10% для отелей).

Условия бесплатного обслуживания: 14/20

Кэшбэк базовый: 3/10

Кешбэк доп.: 6/10

% на остаток: 8/10

% на накоп. счет: 9/10

Бизнес-залы: 10/10

Страховка: 10/10

Особенности и зарубежные опции: 6/10

Брокерское обслуживание: 7/10

ИТОГО: 73/100

Вероятно, я предвзят в оценке, т. к. являюсь лояльным пользователем.

Открытие

Вот уже более 4 лет я являюсь премиальным клиентом Открытия. Ранее банк давал невероятные киллер-фичи: кешбэк 4% на всё вкупе с программой Airback (по ней можно было возмещать себе походы в рестораны, например). Но хорошие времена прошли, и теперь условия скромнее.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются). Есть Light Premium для регионов (не для Москвы, МО, СПБ, ЛО) — там достаточно 2 млн ₽. Вариантов получить Премиум по критерию расходов — нет. Базовый кешбэк 2%, однако если разумно использовать кредитку (укладываясь в грейс-период), будет 3% на всё при оплате с неё. Лимит на кешбэк составляет 15000₽, чтобы до него добраться нужно тратить полмиллиона в месяц с кредитки — так что более чем достаточно. Дохода на остаток по карте нет, на накопительном счете 6,5% годовых.

Баллы программы лояльности можно выводить в рубли 1:1 или копить. Я коплю, так как впоследствии ими можно заплатить за авиабилеты и отели с 20% скидкой (если баллов хватает на полную покупку). Этот вариант доступен через поддерживаемую OneTwoTrip «прокладку», так что иногда есть наценка — всегда надо смотреть, что выгоднее получится. Этот вариант как бы увеличивает эффективность кешбэка.

У Открытия есть программа Airback, с ее помощью можно компенсировать себе расходы на бизнес-залы, трансфер в аэропорт или иные расходы, связанные с перелетом (например, покупка места для багажа — в случае с лоукостерами актуально). В базовом варианте мне доступно 8 Airback на календарный год, до 2500₽ каждый (т.е. 20000₽ в сумме). Так как расходы не всегда идеально кратны 2500₽ (или 5000₽, так тоже можно), то как правило удается компенсировать чуть меньше. Премиальным клиентам выписывают полис с покрытием 112.500€, в который можно вписать +3 члена семьи, и там есть страховка от невылета на 2000€ (важная фича, воспользоваться к счастью не привелось).

При остатке 6.000.000₽ и выше премиум-фишки становятся привлекательнее: Кешбек на всё 3% с дебетовой карты, 12 Airback в год, причем три из них можно потратить на рестораны (7500₽/год).

Условия бесплатного обслуживания: 14/20

Кэшбэк базовый: 8/10

Кешбэк доп.: 3/10

% на остаток: 0/10

% на накоп. счет: 9/10

Бизнес-залы: 4/10

Страховка: 10/10

Особенности и зарубежные опции: 7/10

Брокерское обслуживание: 7/10ИТОГО: 61/100

Альфа-Банк

Я не являюсь премиум-клиентом банков далее по списку, так что их оценка произведена по информации на сайтах и по обратной связи от пользователей-подписчиков моего скромного блога.

Условия бесплатного обслуживания: 3 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес при остатке 1.500.000₽. Базовый кешбэк 2%, лимит на кешбэк 15000₽. Дохода на остаток по карте нет, на накопительном счете 6,5% годовых. Но при расходах от 150.000₽/мес кешбэк будет уже 3%, что привлекательно. Тоже есть категории на выбор — насколько часто там выпадает что-то годное, сказать пока не могу, только начал тестировать. Дохода на остаток по карте нет, на накопительном счете 7,5% годовых если тратишь 10.000₽/мес и всего 4% годовых, если не потратил нужную сумму.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц (не более 12 в год), а при остатке 12.000.000₽ — без ограничений. Премиальным клиентам выписывают полис с покрытием 150.000€, в который можно вписать всех членов семьи. Есть компенсация ресторанов в аэропортах РФ — два похода в сутки до 2500₽ каждый. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 12.000.000₽ количество поездок на такси увеличивается до 15 в год.

Условия бесплатного обслуживания: 14/20

Кэшбэк базовый: 7/10

Кешбэк доп.: 7/10

% на остаток: 0/10

% на накоп. счет: 8/10

Бизнес-залы: 8/10

Страховка: 10/10

Особенности и зарубежные опции: 10/10

Брокерское обслуживание: 7/10ИТОГО: 72/100

Альфа набрала много баллов, это вызвало мое удивление.

ВТБ

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 100.000₽/мес. Базовый кешбэк отсутствует, но есть кешбэк 3% в 4 категориях: супермаркеты, рестораны, транспорт и АЗС. Он начисляется «фантиками», которые можно обратить в рубли по курсу 1 Балл= 0,85₽, что снижает реальный кешбэк. Дохода на остаток по карте нет, на накопительном счете 5% годовых.

Что касается бизнес-залов, то в базовом варианте их просто нет! Предоставляется 2 прохода в месяц при тратах на 100.000₽/мес (125.000₽ для Москвы и МО). Премиальным клиентам выписывают полис с покрытием 100.000€, в который можно вписать +4 члена семьи. Никаких значимых доп. опций не замечено.

Условия бесплатного обслуживания: 18/20

Кэшбэк базовый: 0/10

Кешбэк доп.: 6/10

% на остаток: 0/10

% на накоп. счет: 5/10

Бизнес-залы: 2/10

Страховка: 10/10

Особенности и зарубежные опции: 2/10

Брокерское обслуживание: 7/10ИТОГО: 50/100

В целом, из хорошего только довольно низкие лимиты для получения премиум-статуса и кешбэк на супермаркеты.

Сбер

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 150.000₽/мес. Дохода на остаток по карте нет, условий по накопительному счету я тоже не нашел. Но чтобы уж очень сильно не занижать нашего гиганта фин. индустрии, я взял в расчет ставку по 1-месячному вкладу — 5,5% годовых.

Базовый кешбэк — всего 0,5%, да и начисляется «фантиками» СберСпасибо, которые можно обратить в рубли по курсу 1 Балл= 0,7₽, что снижает реальный кешбэк до неприлично маленького. Правда, есть категории на выбор — среди них есть и неплохие (супермаркеты — 1,5%, рестораны — 5%, АЗС — 10%). Есть и повышенные условия при оплате внутри сберовской экосистемы — так что эффективный кешбэк (с учетом конвертации «фантиков») вполне может приближаться к 1,5%, но надо тестировать.

Бизнес-залов у пользователей обычного Премиума нет. Они появляются только на СберПервом (остаток 10.000.000₽+). Премиальным клиентам выписывают полис с покрытием 100.000€. Никаких значимых доп. опций не замечено.

Условия бесплатного обслуживания: 18/20

Кэшбэк базовый: 1/10

Кешбэк доп.: 8/10

% на остаток: 0/10

% на накоп. счет: 5/10

Бизнес-залы: 0/10

Страховка: 10/10

Особенности и зарубежные опции: 1/10

Брокерское обслуживание: 7/10ИТОГО: 50/100

Традиционно, два наших крупнейших банка пользуются своим авторитетом и не заинтересованы в том, чтобы давать конкурентные опции для своих клиентов.

Газпромбанк

Газпромбанк и ещё два банка ниже не были в изначальном списке и вошли в обзор благодаря читателям, порекомендовавшим обратить на них внимание.

Условия бесплатного обслуживания: 2 млн ₽ на всех счетах (активы на брокерском тоже считаются) или расходы 50.000₽/мес + остаток 1 млн ₽. Базовый кешбэк 1,5%, лимит на кешбэк 30000₽. Дохода на остаток по карте нет, условий по накопительному счету я тоже не нашел. Пришлось брать ставку по похожему на накопительный счет вкладу — 5,5% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 2 прохода в месяц, а при остатке 6.000.000₽ — 8 проходов в месяц. Премиальным клиентам выписывают полис с покрытием до 1.000.000€, в который можно вписать всех членов семьи. Есть компенсация такси в аэропорт: 2 поездки в год в базовом варианте. При остатке 6.000.000₽ количество поездок на такси увеличивается до 8 в год.

В Премиум-тарифе Газпромбанка есть две фичи, аналогов которым я не обнаружил у других:

- Можно оформить карту платежной системы UnionPay вместо МИР. Насколько она юзабельная за рубежом — вопрос дискуссионный.

- Вместо всех перечисленных выше travel-опций (бизнес-залы, такси, страховка) можно оформить себе «Спортивный Премиум». Базовый вариант предполагает абонемент на 110 баллов в некий Фитмост, а при остатках свыше 4.000.000₽ — абонемент в World Class. Как вариант, можно скомбинировать с премиальными картами других банков: одна под путешествия с бизнес-залами, а другая — под спорт.

Условия бесплатного обслуживания: 18/20

Кэшбэк базовый: 5/10

Кешбэк доп.: 1/10

% на остаток: 0/10

% на накоп. счет: 5/10

Бизнес-залы: 7/10

Страховка: 10/10

Особенности и зарубежные опции: 9/10

Брокерское обслуживание: 7/10ИТОГО: 62/100

Газпромбанк оказался неплохим середнячком с интересными особенностями премиум-тарифа.

МТС-Банк

Никогда не обращал внимание на этот банк, но сразу несколько человек мне написали, что используют их Премиум. Все дело в очень демократичном лимите для бесплатного обслуживания — всего 1,4 млн ₽. Базовый кешбэк 2%, лимит на кешбэк 10000₽. Правда, дополнительных кешбэков в категориях нет. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный — 3% годовых. При расходах по карте от 50.000₽/мес ставка по накопительному становится хорошей — 7,5% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 8 проходов в год. Премиальным клиентам выписывают полис с покрытием до 100.000€, в который можно вписать всех членов семьи. Есть компенсация такси (причем, направление не важно — хоть в гости к другу): 2 поездки до 2000₽ в месяц в базовом варианте. При остатке 15.000.000₽ количество поездок на такси увеличивается до 4 в месяц.

Есть еще одна кешбэчная киллер-фича: при остатке свыше 5.000.000₽ кешбэк на все покупки составит 3%. Стоит ли хранить значительно больше страхового лимита в банке, не являющемся системно значимым — это вопрос, ответ на который у каждого свой. Очевидным минусом также является тот факт, что остатки в МТС Инвестициях не считаются (если судить по информации на сайте, требует уточнения).

Условия бесплатного обслуживания: 20/20

Кэшбэк базовый: 7/10

Кешбэк доп.: 0/10

% на остаток: 0/10

% на накоп. счет: 2/10

Бизнес-залы: 4/10

Страховка: 10/10

Особенности и зарубежные опции: 10/10

Брокерское обслуживание: 0/10ИТОГО: 53/100

Райффайзен

Интересный факт: никто из прокомментировавших предварительный рабочий материал не является премиум-клиентом Райффайзена. При этом многие интересовались условиями обслуживания именно там.

Лимит для бесплатного обслуживания в Райффайзен-банке составляет 2,5 млн ₽ или расходы на 250.000₽/мес. Базовый кешбэк составляет 1,5%, без ограничений по сумме. Дополнительных кешбэков в категориях нет. На сайте заявлено о 5% на Рестораны по карте MIR Supreme — но это программа лояльности самой платежной системы, т.е. есть у всех, независимо от банка. Дохода на остаток по карте нет, накопительный счет в базовых условиях непривлекательный — 2% годовых.

Что касается бизнес-залов, то в базовом варианте предоставляется 10 проходов в год. Премиальным клиентам выписывают полис с покрытием до 150.000€, в который можно вписать всех членов семьи. Больше полезных опций обнаружено не было.

Условия бесплатного обслуживания: 16/20

Кэшбэк базовый: 5/10

Кешбэк доп.: 0/10

% на остаток: 0/10

% на накоп. счет: 1/10

Бизнес-залы: 6/10

Страховка: 10/10

Особенности и зарубежные опции: 1/10

Брокерское обслуживание: 7/10ИТОГО: 46/100

Райффайзен занимает последнее место среди рассмотренных вариантов по совокупности критериев. Банку то ли премиальные клиенты не нужны совсем в сложившихся обстоятельствах, то ли они выбирают его по иным (отличным от моих) критериям.

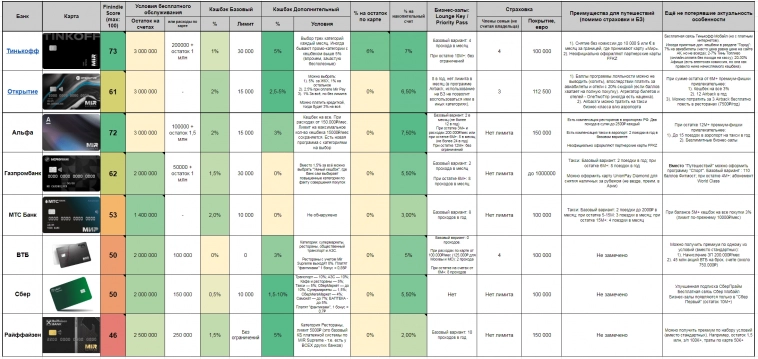

Итоговый рейтинг

Все критерии с результатами расчета итоговых баллов я свел в таблицу, которую время от времени обновляю. Первое место делят на данный момент Тинькофф и Альфа-банк (1 балл может быть погрешностью), второе место — Газпромбанк и Открытие. Остальные идут с заметным отставанием и лично мной не рассматриваются.

Исходя из того, что Открытие и Тинькофф у меня уже есть, на выбор у меня сейчас три варианта (в порядке убывания): Альфа, ГПБ и увеличение текущих остатков в Открытии для получения чуть больших опций.

Я открыт для корректировок по вашим рекомендациям. Рейтинг и таблица — живые, могут быть немного скорректированы. Вы можете следить за моими публикациями на тему личных финансов и инвестиций в моем авторском блоге здесь, на Smart-Lab или в Telegram — где вам удобнее. Поддержите плюсиком и подпиской — это очень много значит для меня ;)

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

У Райффа есть плюс: они сохранили условия премиума (в отличие от Открытия) для старых клиентов. У меня, например, как их премиума с 2018 года они более чем щадящие. Второе. Проходы клменсируются в любой зал (без прыжков с драгоном и идиотсткой системой Открытия через консьерж) в размере 5 тыщ. Возврат по фото посадочного и чека моментально в выбранной вами валюте. Третье: брокерка тоже учитывается. Специфицеский, да, но для купил и держи вполне. Четвертое: один из банков, кто пуляет по свифту без проблем (порог, правда, стал 10 т). Пятое: лучшая поддержка (могу сравнить, т.к. еще прем в трех других)

Не охвачен Юник и МКБ. Юник ладно, так кроме свифта уже ничего хорошего, но у МКБ плюшек масса. Где-то и получше Открывашки будет

Остатки на счетах разные для Москвы и регионов. Проходки в бизнес зал тоже описание некорректное.

то же надо понимать, что у них свои бизнес-залы. Не знаю хуже или лучше «общих».

Finindie, а откуда инф о

>>Премиальным клиентам начали оформлять карты казахстанского Freedom Finance — правда, стараются это не афишировать.

?

Писали что это слухи

Это не базовый КБ, а КБ конкретной карты. У меня, например, ее нет за ненадобностью. И нет КБ)

Я бы добавила к обзору банк ДОМ.РФ. У них тоже вполне конкурентоспособная премиум-программа: бесплатное обслуживание при балансе от 1,5 млн руб. или ипотеке от 10 млн + расходы от 25 тыс./мес; 5% на остаток по карте, 8% по накопительному счёту с начислением на ежедневный остаток (повышенная ставка, типа, для «новых клиентов», но можно просто открыть новый накопительный счёт!); кэшбэк 5% в нескольких категориях (включая авиакомпании, отели, кафе и рестораны, АЗС) и 1% на всё остальное. Пользование бизнес-залами через приложение MILEONAIR (сначала оплачиваешь картой банка, в следующем месяце компенсируют, на траты исправно начисляют кэшбэк 5%). Страховка в путешествиях, консьерж-сервис, кредитка 120 дней без процентов, надбавка к ставке по вкладам — это как у многих. Ну и банк целиком принадлежит государству (через АО ДОМ.РФ), а значит надёжный, хоть и не входит в список системно значимых.

75.000 расходы + перевод от юрика 150.000

Кэшбэк 3% на все

Компенсация 1000 на такси в месяц плюсом 🤣

Бизнес залы не помню, в базе 8 или 10, для большего надо держать деньги у них или у брокера

Спец. ставки по накопительным счётам тоже есть

Юнион Пэй был бесплатный 🤣

Сбер Первый имеет оч высокие кешбеки по основным категориям (10% такси, рестораны, АЗС, транспорт, 5% супермаркеты + 4 категории по программе Сбер Спасибо) при курсе конвертации 0.8 получаем кешбек 4-8% живыми рублями. + дополнительные %% кешбека на партнеров.

Достаточно небольшая комиссия на брокерку. Безлимитные проходы в БЗ по ОнПас.

В ВТБ раньше тоже был проход в залы приорити пасс (выдавали карту), но после ввода санкций убрали, в Альфе стали просто компенсировать деньгами. После переноса брокерского счета из ВТБ в Альфу остаток уменьшился и стало не хватать суммы на привелегию втб, так что точно сказать не могу, но сейчас прямо на промо страничке ВТБ-привилегии написано что «До 8 бесплатных проходов в бизнес-залы ежемесячно», так что тоже наверное есть, в базовом или не базовом варианте — не знаю, надо уточнять у тех кто пользуется.

Собрали для вас все новости в одном посте.

Повышенные бонусы СберСпасибо в новых категориях

✔️ Теперь в Самокате начисляют до 7% бонусами. Процент зависит от суммы покупки, а новым пользователям за первый заказ придёт 15%. Максимальное начисление можно получить за покупку от 1090 рублей.

Раньше сервис давал скидку на тех же условиях, введение бонусной системы позволит тратить бонусы здесь же, в Самокате, и получать скидку до 99%.

✔️ К бонусной программе «СберСпасибо» присоединилась ЕАПТЕКА — до 5% можно получить за заказы онлайн. Процент зависит от потраченной суммы:

▪️ от 1000 до 1499 рублей — 2%

▪️ от 1500 до 2499 рублей — 3%

▪️ от 2500 до 3499 рублей — 4%

▪️ от 3500 рублей и выше — 5%

За один заказ можно получить не больше 2000 бонусов.

✔️ Самый популярный магазин, в котором наши клиенты тратят бонусы, тоже начал начислять повышенный кешбэк — 4% бонусами за каждую покупку на СберМегаМаркете.

такси компенсируют по виду услуги, т.е. любую поездку на такси не важно в аэропорт или нет

У прайма ещё и ,, подгоны,, неплохие.

Так что качество статьи…

Тут говорили про плюшки МКБ. Можно добавить в таблицу МКБ?

А Открытия уже фактически не существует, это уже ВТБ. Операторы в ужасе ждут на днях своего сокращения, и это будет очень справедливым уроком для шараги, которая присылает людям смс с условиями, якобы для получения кешбека. А потом оказывается, что после первого условия остаётся ещё несколько. И это людям, которые в принципе не пользуются картами их банка, а только счетами или у которых карты просрочены или вообще закрыты по инициативе владельца. А самый шик — плата за неиспользуемые счета. Пусть Закрытие горит синим пламенем, как и бонусы Сберспасибо.))

Спасибо за обзор!

Картинку со всеми банками бы в качестве получше

Upd: посмотрел на сайт. Говнищще какое-то

В условиях тарифа указано, что баллами можно компенсировать покупки:т.е. получается, что у Открытия не совсем кэшбэк, или что-то недописали в условиях тарифа?

smart-lab.ru/blog/888403.php — более подробно расписал

2. ГПБ — мухлюет с рекламой, гроко заявляет об 11% по счету, хотя реально там меньше 8%. Unionpay не работает нигде, забанена по bin.

3. МТС вообще на звание банка не тянет — первый раз в жизни вижу что цифры не сходятся по платежам, а поддержка предлагает не обращать внимания. Валютных счетов нет.

К списку можно добавить БКС-банк, по уровню примерно как ГПБ.

Добрый день!

Как пользователь Сбербанк Премьер, могу сказать, что там все несколько более приятнее)))

1. Да, базовый кэшбэк всего 0,5%, но кэшбэк на следующие категории действует постоянно:

Транспорт — 10% АЗС — 10% Кафе и рестораны (включая фаст-фуд) — 5% Такси — 5% СберМаркет — до 10% Супермаркеты — 1,5%И уже к ним добавляются несколько случайных категорий на выбор (при выполнении несложных, но очень неудобных условий)

2. Премьер дает бесплатную подписку Сберпрайм — набор плюшек, включая Okko, СберЗвук и т.п., в том числе - дополнительный кэшбэк 4% на покупки в Сбермегамаркете

3. Кэшбэк идет не рублями, а бонусами Спасибо. Но нет никакого смысла конвертировать их в рубли по курсу 0,7, гораздо разумнее потратить на покупки на том же Сбермегамаркете

Итого, покупки из п.1 + заказы на Сбермегамаркете закрывают бОльшую часть моих расходов с весьма приятным кэшбэком

Для всего остального есть карта другого банка

P.S.Буквально на днях общался с менеджером, по ее словам, бизнес-залы добавят в пакет Премьер в ближайшее время

Виктор Семеров, при наличии пакета Премьер — да

Меня только смущает что написано «Окончание периода 14.05.2023». Она типа каждый месяц бесплатно продлевается, при наличии Премьера?

Виктор Семеров, да

Например, у меня в личном кабинете Сберспасибо прямо написано про автопродление:

Топливо 9,5% но не более 1000р в месяц

Кафе и ретсораны, такси — 4,5 % но не более 2000 р в месяц