Избранное трейдера alexis79

Итоги моих инвестиций в 2023 году. Как я обогнал рынок?

- 31 декабря 2023, 12:50

- |

➡️Мои инвестиции в российские акции за 2023 году

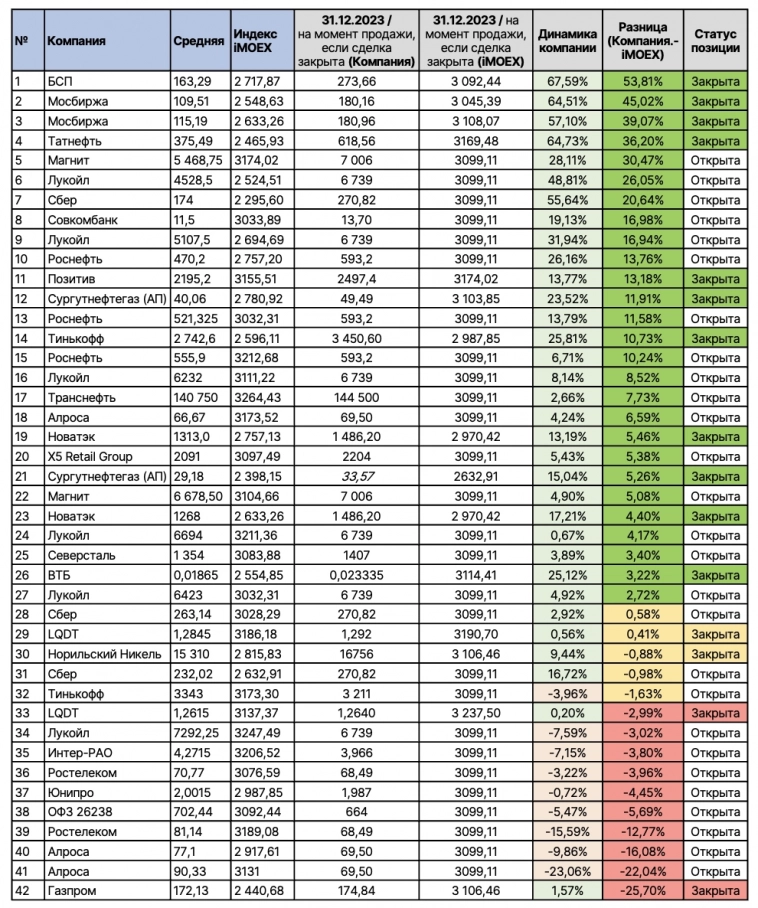

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 50 крупнейших компаний). Мне важно, чтобы компании, которые я добавил в портфель, росли быстрее широкого рынка. В индексы включены лучшие компании, задача – выбрать лучшие из лучших.

Мои итоги года

42 позиции я открыл за это время, 33 из них показали положительную динамику (79%), 27 показали динамику лучше рынка (64%). Считаю отличным результатом для себя.

Средняя динамика позиций относительно iMOEX = + 7,51%.

✔️ Топовых сделок — 7 (динамика выше рынка на 20 и более %) – БСП, дважды Мосбиржа, Татнефть, Магнит, Лукойл и Сбер

❌ Больших ошибок — 2 (динамика хуже рынка на 20 и более %) – Газпром, Алроса

Примечания к таблицам:

В расчете не учитываются дивиденды (потому что сравнение идет с индексом iMOEX, который не учитывает дивиденды). Это немного снижает результаты, потому что уменьшает эффективность сделок по компаниям, которые только что выплатили дивиденды, но еще не закрыли гэп (Лукойл, Ростелеком).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 3 )

Мой небольшой опыт вложения в недвижимость за 11 лет

- 31 декабря 2023, 10:12

- |

Решил поделиться своим небольшим опытом вложения в недвижимость. Может кому то будет полезным. В 2012 году появилось желание вложить накопления в нечто реальное, и на тот момент никаких вариантов, кроме покупки инвестиционной квартиры для меня лично не было. Купили у застройщика 1к. квартиру в Сибири за 1750т.р. Была взята ипотека, закрыта за 1 год. Через год дом сдали и мы заселили постояльцев. Все 11 лет я записывал все расходы и доходы по квартире, как то: покупка стиральной машины, шкаф купе, коммунальные расходы ипотека. Доходы — деньги от сдачи. Через 10 лет сдачи в аренду и через 11 лет после покупки результат вышел такой — разница между вложениями и отдачей 750 т.р. Т.е. квартира «отработала» 1 миллион своей стоимости за 11 лет. Продали в декабре за 4000т.р. Прикинул в онлайн калькуляторе, возможно я ошибаюсь, но у меня получилось, что с 1750т.р. до 5000т.р. я зарабатывал 16.8% годовых в рублях.

Update: меня исправили 10.7% годовых! Спасибо.

( Читать дальше )

Индекс круче доллара, январские дивиденды, крипта лучше всех, немного итогов года. Воскресный инвестдайджест

- 31 декабря 2023, 07:35

- |

Год завершается, а инвестиционный год уже завершился. Индекс вырос лучше доллара, облигации сжали пружину, дивидендные сезон продолжится в январе, крипта всех уделала, а я пополнил свой портфель новыми активами и рассказал о самом важном, что на мой взгляд, произошло за неделю и за год.

Это традиционный еженедельный дайджест, который выходит в моём телеграм-канале, на который приглашаю обязательно подписаться, чтобы ничего не пропускать, там много интересного;)

Рубль остался на 90

За последнюю неделю года курс снизился с 92,00 до 90,36 рублей за доллар. Декабрь прошёл в узком коридоре 90–92. Усыпляет бдительность.

Эксперты видят курс в 2024 году до 100 рублей за доллар, я же вижу, что надо продолжать закупаться замещайками.

( Читать дальше )

Почему Россия торгует с вражескими странами

- 31 декабря 2023, 00:00

- |

США — враг, это понятно. Однако наш жестокий мир не является чёрно-белым. Отношения между государствами строятся не «по Толкину», когда есть эльфы, и есть орки, и единственный формат общения для них — попытка уничтожить друг друга. Напомню, последний крупный политик, который пытался организовать «окончательное решение орочьего вопроса», продержался на троне всего лишь 12 лет и загнал свой собственный народ в унизительное положение, из которого немцы, кажется, выхода уже не найдут.

Таким образом, где-то мы можем враждовать с американцами, где-то торговать, где-то даже учиться у них. Напомню, что США:

— помогали нам едой во время голода 1921-1923, пока не поймали Ленина на экспорте продовольствия в другие страны;

— провели целый этап индустриализации СССР, построив более 500 заводов — Сталинградский, Челябинский и Харьковский тракторные заводы; Московский и Горьковский автомобильные заводы; станкостроительные заводы в Калуге, Новосибирске, Верхней Салде; прокатный стан в Москве, и так далее, и тому подобное;

( Читать дальше )

Лидеры и аутсайдеры 2023г. Идеи на 2024г. (что покупать, что не покупать)

- 30 декабря 2023, 22:51

- |

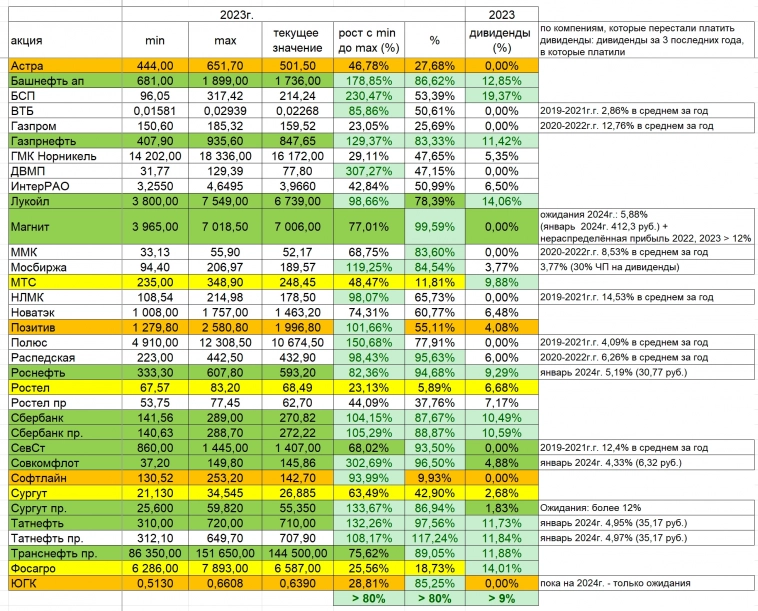

Анализ цен за 2023г.

Посчитал % в диапазоне от минимума к максимуму,

где 0% минимум, 100% максимум.

Выделил блёкло-зелёным фоном:

— рост от 80% с минимума,

— от 80% в диапазоне,

— дивиденды в 2023г. от 9%.

Акции, по которым были IPO,

выделил оранжевым фоном (не растут).

Акции в растущем тренде

выделил зелёным фоном

(у Лукойла % в диапазоне ниже 80% из — за декабрьской дивидендной отсечки)

Жёлтым фоном выделил акции, которые в падающем тренде

(думаю лучше не покупать).

Распадская:

нет див за 2023г., бывают аварии с летальными исходами (поэтому нет в портфеле).

Думаю, лучше держать в портфеле лидеров.

Лучшие акции

Башнефть пр.

Газпромнефть

ЛУКОЙЛ

Магнит

Роснефть

СБЕР

СБЕР пр.

Совкомфлот

Татнефть

Татнефть пр.

Транснефть преф.

С уважением,

Олег.

Задача трёх тел. Лю Цысинь.

- 30 декабря 2023, 21:26

- |

Недавно закончил читать научно-фантастическую трилогию Лю Цысиня. И сегодня представляю рецензию на первую книгу трилогии — «Задача трех тел». Сразу хочу отметить, что китайцы и здесь нас обошли — их фантастика на уровень выше той, что есть у нас.

«Задача трех тел» Лю Цысиня — это научно-фантастический роман, в центре которого находится загадочная физическая задача, объединяющая судьбы трех разных персонажей.

История начинается с событий в Культурной революции в Китае, где юная Юйцзи становится свидетельницей трагических событий. Сюжет переносит нас в современное время, где китайский физик Ван Цзянь, находящийся в США, обнаруживает странные аномалии в движении трех тел в космосе. Эти аномалии становятся центральной задачей в исследованиях Вана и его коллег.

Параллельно с этим следим за судьбой Шень Цзянь, дочери Вана, которая становится вовлеченной в сложные отношения и собственные стремления. События развиваются, и читатель сталкивается с удивительными научными концепциями, загадками космоса и глубокими человеческими драмами.

( Читать дальше )

Что покупать из российских акций? Обзор моего портфеля на 2024 год

- 30 декабря 2023, 17:34

- |

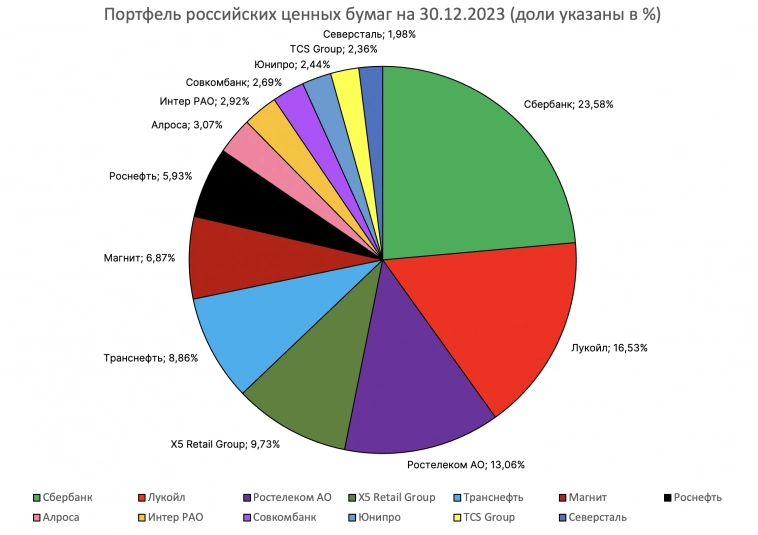

➡️ Мой портфель российских ценных бумаг на 30.12.2023

Крайний раз делился портфелем 2 недели назад, при этом за это время я совершил несколько сделок, которые повлияли на состав портфеля. Поэтому – апдейт.

Вот 13 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/631

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/573

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/589

4) X5 Retail Group (средняя = 2 090,5, справедливая = 2 993): t.me/Vlad_pro_dengi/661

5) Транснефть (средняя = 140 750, справедливая = 187 000): t.me/Vlad_pro_dengi/611

6) Магнит (средняя = 5 922,5, справедливая = 8 250): t.me/Vlad_pro_dengi/647

( Читать дальше )

Итог 2023 +170%

- 30 декабря 2023, 16:54

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал