Избранное трейдера alex8666

Цюрихские аксиомы - рекомендация от Л.Вильямса

- 15 июля 2012, 13:46

- |

Какие наиболее важные книги о трейдинге вы прочитали?

Моя самая любимая – “Цюрихские аксиомы” Макса Гюнтера (Zurich Axioms by Max Gunther). Я прочитал бОльшую часть книг о рынке и думаю, это лучшая книга для спекулянта. Каждая страница наполнена мудростью и очень хорошо написана. В ней рассказывается не о том, как заработать деньги, но об искусстве зарабатывания денег. Мне настолько нравится книга, что я даже пытаюсь приобрести на нее права.

Макс Гюнтер сформулировал основные принципы торговли в книге «Аксиомы биржевого спекулянта», названные Цюрихскими аксиомами:

( Читать дальше )

- комментировать

- ★85

- Комментарии ( 35 )

Интервью Ларри Вильямса для журнала TRADERS. К прочтению обязательно...

- 15 июля 2012, 13:31

- |

Как и его книгу "Долгосрочные секреты краткосрочной торговли".

А в связи с событими с вокруг PFG, достаточно актуально, т.к в конце интервью есть момент о шарлотанах.

Он на этом брокере тоже попал. Здесь выкладывали его письмо.

Интервью достаточно старое 2004 года (валялось в документах).

Отличный пример того, кто должен и как должен вести семинары.

Интервью для журнала TRADERS

Как и когда вы начали торговать?

Я впервые обратил свое внимание на финансовый рынок в 1962-м году, а к 1966-му уже вел активную торговлю. Я начал потому, что мне казалось, это будут легкие деньги, и это действительно так, когда ваши решения верны. Однако когда вы проигрываете, все становится не так просто. Когда рынки впервые привлекли мое внимание, я учился в колледже и получал степень по журналистике, хотя начинал я с курса по искусству. Я всегда считал, что мои ранние занятия искусством помогли мне в трейдинге. В ранние годы мне показали, как смотреть – по-настоящему смотреть – на такие вещи как текстура, цвета и оттенки любой мелочи. Это было то, что нужно, для рассматривания графиков.

( Читать дальше )

AlfaDirect & AmiBroker. Некоторые советы по созданию роботов

- 06 апреля 2012, 02:52

- |

2. Скрипт лучше запускать не через индикатор, а через Auto-Analysis (через исследователя Explore). Через индикатор система перестает работать, если свернуть Amibroker.

3. Для автоматического восстановления связи AlfaDirect (при непроизвольных отключениях) в скрипте можно указать:

AD = CreateStaticObject(«ADLite.AlfaDirect»);

AD.UserName = «логин»;

AD.Password = «пароль»;

AD.Connected = True;

4. С таблицами и запросами AlfaDirect можно работать напрямую из AmiBroker (кроме выставления заявки, см. п.5):

Pos = AD.GetLocalDBData(«sum_balance», «forword_rest», "(p_code =" + тикер + ")")); — получения данных о позициях по определенному тикеру

5. Выставлять заявки необходимо через встроенный скрипт VBS. Напрямую выставить заявки не получится, потому в AmiBroker и AlfaDirect не соответствуют значения Null:

EnableScript(«vbscript»);

<%

Dim AD

Set AD = CreateObject(«ADLite.AlfaDirect»)

function Order()

vbordernum=AD.CreateLimitOrder (счет, площадка, тикер, дата, комментарий, «RUR», купит/продать, лоты, цена, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, Null, 0)

Order=Right(vbordernum,8)

End function

%>

script = GetScriptObject();

OrderNum = script.Order();

6. Полезные сайты amisite.ru, forex.kbpauk.ru

Отбойная стратегия на ФОРТС

- 26 марта 2012, 11:04

- |

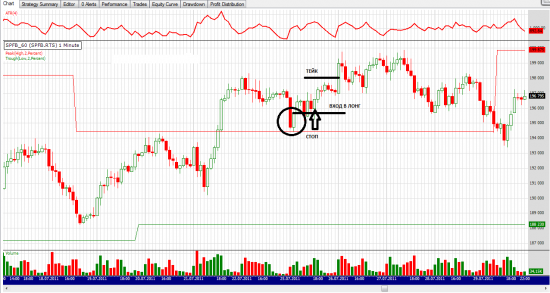

Стратегия родилась после просмотра видео Герчика о горизонтальных уровнях, кто не видел всем советую, называется видео о покупателях и продавцах. Значит в чем смысл, смысл в поиске горизонтальных уровней, определение отбойных (с пробойными пока не понятно) формаций, и дальше соотв. игра на отбой, стоп за хай или лоу формации, тейк берем у ближайшего горизонтального уровня.

После просмотра 3-х лет истории фьючерса на РТС, я выписал три явных, часто встречающихся патерна.

1. Отбой от уровня.

2. Отбой от уровня с заносом цены

( Читать дальше )

10 Советов от Нассима Талеба.

- 14 марта 2012, 14:29

- |

Есть такой умный дядька, зовут его Нассим Талеб.

Есть такой умный дядька, зовут его Нассим Талеб.Математик, философ, трейдер. Написал классную книжку Черный лебедь.

Предсказал экономический кризис ещё очень давно, тогда был обсмеян, когда все же народ понял, что он был прав, его возвели в роль чуть ли не главного философа экономического кризиса, и личность стала очень популярная. В общем если где встретите его работы, статьи или книги, мой вам совет — читайте, и читайте внимательно, таких толковых людей сейчас не много.

Для затравки, выкладываю краткий список советов по жизни от Нассима Талеба.

1. Скептицизм требует много сил и стоит дорого. Скептически относиться можно к вещам, которые имеют глобальные последствия. В жизни мелких вопросов и решений лучше быть несовершенным, вести себя по-дурацки и по-человечески.

( Читать дальше )

Поиск идеального плеча или что такое оптимальное "f" (Ральф Винс "Математика управления капиталом")

- 05 февраля 2012, 22:15

- |

Друзья, привет!

Большинство наверное прекрасно знает, что плечо на фондовом рынке и плечо друга — две разные вещи! И со многими, я уверен, фондовое плечо ни раз играло злую шутку! Не буду оригиналом и скажу, что и я неоднократно становился заложником агрессивных плеч, в следствии которых мне ни раз приходилось нести несоизмеримые потери по счету.

Понимание того, что плечи нужно сокращать пришло естественно не сразу. Переломным моментом, как я уже писал в одном из своих постов, стал просмотр видео с участием Алексея Каленковича (ещё раз отдельное ему за это спасибо).

Кто еще не видел это видео, то вот оно:

vimeo.com/25638210

В этом видео Алексей рассказывает о его понимании книги Ральфа Винса «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров».

На мой взгляд, книга достаточно сложна для понимания, по крайней мере, с первого раза. В книге достаточно много разного рода приблуд. Главной же идеей данной книги является поиск так называемого «оптимального f». По нашему — оптимального плеча, при котором достигается максимизация долгосрочной доходности с оптимальным риском.

Теперь о самой книге.

В книге «Математика управления капиталом» Ларри Вилльямс описал метод фиксированной фракции. Фиксированно-фракционный метод основан на том, что в каждой сделке можно рисковать суммой, не превышающей заранее заданного процента от текущего баланса счета. По мере роста размера счёта происходит пропорциональное увеличение размера позиции. Применительно к построению торговых систем для разного рода рынков, размер процента риска необходимо привязывать не только к размеру торгуемого лота, но также ещё к значению используемого плеча, уровню стоп-лосса, заданному в системе, а также торгуемому инструменту. Другими словами необходимо учитывать количество потенциально теряемых в сделке пунктов и их стоимость на данном инструменте.

Достоинством фиксировано-фракционного метода является относительная простота и прозрачность, поскольку объем позиции вычисляется пропорционально размеру депозита. Риск остается постоянным на протяжении всей торговли. При этом полученная прибыль автоматически реинвестируется при вычислении размеров лотов последующих сделок.

Главным недостатком фиксировано- фракционного метода является эффект «ассиметричного рычага». Суть этого эффекта в том, что для компенсации потерь, понесенных в сделке, вам необходимо заработать в пунктах больше, чем вы потеряли. Этот дисбаланс проявляется тем сильнее, чем агрессивнее торговля, чем больше процент риска в каждой сделке. Происходит это потому, что отыгрываться придётся меньшим лотом, тем лотом, который позволит вам оставшийся после убытка депозит. Эффект ассиметричного рычага поясняется следующей таблицей.

( Читать дальше )

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Сколько % может и должен зарабатывать хороший трейдер?

- 08 января 2012, 14:25

- |

Очень часто сталкиваюсь с тем, что параметр доходность/риск частными трейдерами зачастую сводится к тому, 2 к 1, или 3 к 1 у них тейкпрофит к стопу, или нет.

Пример: частный трейдер, депозит 700.000 рублей или меньше. Валюта депо именно рубли, многие не страхуют себя от изменения курса рубля к доллару или евро.

Безрисковая ставка: сейчас можно совершенно спокойно разместить такую сумму на депозите под 8% годовых, при этом риск контрагента (банкротство банка) у нас будет минимизирован за счет системы страхования вкладов. Таким образом на 8 единиц дохода у нас 0 единиц риска.

Трейдер решил, что 8% ему мало, и он хочет сделать 32% за год, то есть в 4 раза больше. Так вот тут надо внимательно разобраться, во сколько в единицах риска ему обойдутся дополнительные пункты доходности. А то ведь может так получиться, что каждая новая единица дохода, будет нести в себе 1,5 пункта риска, и итоговое соотношение будет не в Вашу пользу.

( Читать дальше )

Автоматизм: как должен действовать трейдер

- 30 декабря 2011, 13:34

- |

Далее анализ того, что происходило:

— чтобы совершить очередной шаг нога переносится вперед

— при попытке поставить ступню на пол понимаю, что под ногой что-то

* здесь врубается подсознание^ ОПАСНОСТЬ, хвост кота (как оно это вычисляет черт его знает)

— ОТМЕНА ШАГА, центр тяжести не переносится на ногу, которая впереди

— нога приподнимается и переставлется чуть дальше

— в этот же момент идет подтверждение правильности действий: кот шипит и меняет свое местопложение в пространстве

— нога оказывается на полу но дальше, чем была ранее, и центр тяжести переносится сразу же, а вторая нога, которая раньше была опорной выводится из зоны потенциального поражения когтями кота (на всякий случай)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал