Избранное трейдера Akim

Почему всем электрогенерирующим компаниям в России скоро придёт пиз..ц.

- 04 августа 2018, 10:45

- |

На форуме по Энел мне Тимофей задал вопрос, ответ на него тянет на статью. Я написал, что продажа Рефтинской ГЭС — позитив, так как вся генерация скоро станет убыточной. И лучше бы Энел продать вообще все свои электростанции в России, и тогда её котировки взлетят «до небес». И вообще, что все акции электрогенераторов надо продавать и ждать долголетнего падения ещё в 2-3 раза от текущих цен. Тимофей попросил пояснить.

Прибыль=выручка-себестоимость.

Себестоимость газовых и угольных станций примерно постоянна (при условии постоянной цены на газ и уголь). Примем за базу прогноза, что резких движений цены ближайшие 10лет не будет.

Выручка=тариф(вернее, та часть тарифа, которая идёт этой конкретной электростанции)*отпуск электроэнергии.

Я здесь обосновываю, что тариф и отпуск электричества ближайшие 10лет будет падать, и выручка станет ниже себестоимости. Нас ждут убытки и банкротства генераторов (либо гос.помощь).

В электрогенерации крайне неудачная модель ценообразования. Смесь рыночной конкуренции и государственного регулирования. За счёт ещё прибыльных компаний (Энел, ОГК-2, ТГК-1, Мосэнерго, Русгидро, Юнипро) «затыкают дыры» в убыточных и недофинансированных регионах (Кавказ, Дальний Восток).

( Читать дальше )

- комментировать

- 8.3К | ★25

- Комментарии ( 78 )

События 2018

- 03 июля 2018, 15:32

- |

Добрый день, уважаемые читатели.

После предыдущей статьи поговорим о более простых вещах, сегодня никаких формул и расчетов. Поскольку анализировать сейчас особо нечего, ждем отчеты за полугодие (тем более что некоторые компании не отчитываются поквартально), ждем поступающие дивиденды. Поэтому есть возможность несколько систематизировать конкретные события, с которыми связаны определенные ожидания.

В данной статье я постараюсь это сделать и выбрать такие события, которые подтверждаются планами компании, заявлениями руководства, в общем обойтись без своих надумываний в плане событий, но, конечно, поделюсь своим отношением к происходящему.

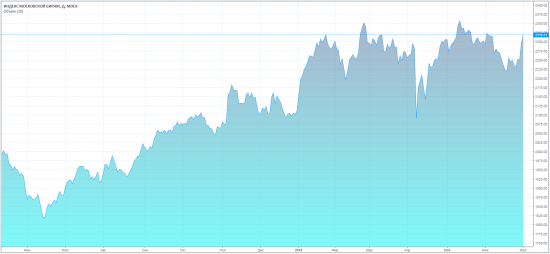

Мы встречаем этот период с рынком около максимумов, но нельзя сказать, что мы особо росли, нельзя сказать, что все стоит очень дорого. Может ли рынок упасть? Разумеется. Может и вырасти, гадать бесполезно. Нужно просто продолжать свое дело и руководствоваться своим мнением.

( Читать дальше )

Фундаментальный разбор акций ВТБ

- 03 июля 2018, 15:09

- |

***

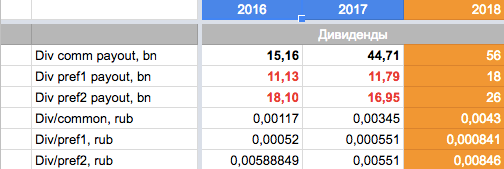

В последнее время частные инвесторы уделяют много внимания банку ВТБ. В начале апреля банк установил паритет доходности на обыкновенные и прив.акции, что вместе с ростом прибыли привело к росту выплаты на обычку в 3 раза — с 15 млрд до 45 млрд руб.

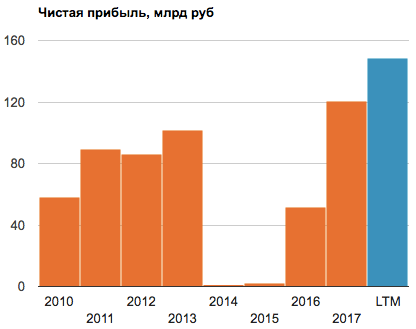

У ВТБ за последние годы произошли существенные улучшения по чистой прибыли:

https://smart-lab.ru/q/VTBR/f/y/MSFO/net_income/

Однако акции, напротив, снижались. Так бывает, когда цена акции изначально завышена в результате намеренных действий крупного игрока (впоследствии выяснилось, что Открытие скупало акции ВТБ и собрало немалую долю free float). В данный момент акции ВТБ уже нельзя назвать дорогими. На протяжении 2018 года бизнес банка должен улучшаться, оптимистичный прогноз менеджмента предполагает рост прибыли по итогам 2018 года со 120 млрд руб до 200 млрд руб. В случае, если цена акции не изменится, дивдоходность акций ВТБ по итогам 2018 может составить 9%

( Читать дальше )

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

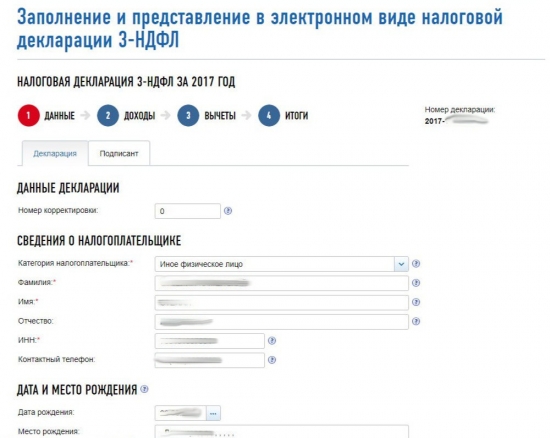

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

Список SPBEX. Первичный осмотр: P/E, P/BV, ROE, Dividend Yield, Payout Ratio.

- 12 ноября 2015, 23:03

- |

Начало – окно в Америку.

Для начала по компаниям, которые есть на Санкт-Петербургской бирже решил составить простой обзор по текущим финансовым коэффициенты - P/E, P/BV, ROE, Dividend Yield, Payout Ratio…

Данные взял из finance.yahoo.com/ По некоторым компаниям были не все коэффициенты — стояли значения н/д (нет данных), не знаю, чем это вызвано. Но компаний, которые не прошли фильтры из-за этого нет, при дальнейшем изучении отчетов компаний я сам составлю более актуальное мнение по компаниям и посчитаю все коэффициенты.

Сразу оговорюсь, что данные коэффициенты лишь первичный фильтр, и принятие решений о покупке акций только на них основывать нельзя. Нужно смотреть более подробнее компании.

Facebook, Inc., Amazon.com, Inc

( Читать дальше )

Биссектриса Арсагеры - полевые испытания...

- 29 мая 2013, 00:30

- |

В продолжение поста коллег из Арсагеры — http://smart-lab.ru/blog/121599.php стало интересно посмотреть, что получится на реальных компаниях (взял 44 компании, входящие на данный момент в индекс ММВБ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал