Избранное трейдера Ждун

Выбор еврооблигаций в портфель

- 12 апреля 2019, 17:15

- |

Небольшой обзор вариантов инвестиций в валютные облигации.

Государственные еврооблигации Минфина.

Выбор «валютных ОФЗ» для частного инвестора не так уж и велик. Основная часть валютных облигаций Минфина РФ имеет номиналы 100 тыс. и 200 тыс. долларов США или евро. Это автоматически делает их недоступными для большинства частных инвесторов.

С номиналом $1000 есть 2 выпуска: RUS-28 и RUS-30 с погашением в 2028 и 2030 годах соответственно. Доходность к погашению находится в районе 4,5% годовых. В целом, вполне рабочий вариант для долгосрочного портфеля. Лично меня не устраивает слишком большой срок до погашения.

Российские корпоративные еврооблигации.

Среди корпоративных евробондов наиболее интересны для меня (с точки зрения ликвидности и надежности) следующие эмитенты и выпуски:

- Внешэкономбанк, выпуски VEB-20, VEB-22, VEB-23 (цифры в названии выпуска соответствуют году погашения), ВЭБ ПБО1Р3 с погашением в 2021 г.

- ГТЛК 1P-05 с погашением в 2024 г.

- Газпром, выпуск GAZPR-34 с погашением в 2034 году

( Читать дальше )

- комментировать

- 6.8К | ★14

- Комментарии ( 5 )

FinEx запустил на Мосбирже новый долларовый ETF на самые краткосрочные векселя казначейства США (TER всего 0,2%)

- 10 апреля 2019, 13:57

- |

Привет, уважаемые посетители Смартлаба. FXTB – пожалуйста, проверьте – сможете найти его в Вашем QUIK?

FXTB инвестирует в американские казначейские векселя. Можно сказать, это «двоюродный брат» хорошо известного многим FXMM – только у FXTB нет рублевого хеджирования. А это значит, что вести он будет себя точно как портфель самых надежных краткосрочных облигаций Казначейства США. Что это значит? FXTB – долларовый фонд, позволяющий максимально надежно вкладывать свои деньги. Чтобы ни происходило, долларовые доходности T-Bills практически не колеблются. Да и когда им колебаться –погашение для этих дисконтных бумаг наступает через 1-3 месяца после выпуска. Самая малая дюрация (0,15- по индексу), значит – самый малый риск среди всех возможных вариантов облигационных инструментов. По сути это биржевое вложения в доллары под процент (сейчас 1-3х месячные T-Bills дают 2,4%) с торговлей в рублях и долларах.

Когда и кому этот инструмент может оказать полезен?

- Это долларовый кэш, а значит – отличная «подушка безопасности» в вашем портфеле. Можно вкладывать без риска дефолта, рыночной волатильности и т.д. Прменять хоть для стратегического, хоть для тактического размещения активов.

- Можно использовать как своеобразный долларовый сберегательный счет, причем в отличие о банковских сберсчетов, здесь никто не сможет волюнтаристски понизить ставку процента – что на рынке, то и на счете.

- Можно использовать как замену долларовому депозиту – вместо страховки АСВ здесь есть гарантия США и высочайший рейтинг T-Bills

- Используйте при риске обесценения рубля – рублевая цена увеличивается при падении курса национальной валюты. Эту стратегию можно применять как для краткосрочных спекуляций, так и для более длительного инвестирования

- Можно разместить на ИИС, например, как дополнение к акциям российских компаний или ОФЗ – если с рублем за время 3х лет действия ИИС приключится падение и рублевым активам будет «плохо», на FXTB удастся заработать.

( Читать дальше )

Упрощённый FAQ по торговле криптовалютами и краткие рекомендации.

- 05 августа 2018, 00:10

- |

FAQ составлен на основе реальных вопросов крипто-новичка

Упрощённость ответов состоит в том, что сознательно пропущены некоторые подробности и пояснения, которые можно при желании найти в отдельных статьях в моём блоге.

Оставлены только выводы и рекомендации, сделанные на основе моего личного опыта использования крипто-сервисов.

1 Где торговать. Какие биржи.

2 Какой минимальный депозит

3 В чем этот депозит номинирован

4 Какие коммисионные

5 Какие издержки при вводе/выводе средств

6 Какая процедура ввода вывода.

7 Я слышал про ПО тормозное. Что ордера могут не исполнить. Как с этим дела в действительности.

( Читать дальше )

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

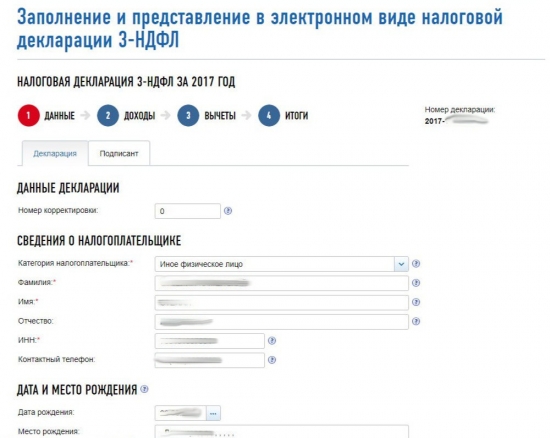

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

Создание позитивных рамок – шаг к успеху

- 21 мая 2018, 12:57

- |

Если не можешь изменить мир, измени свое отношение к нему

На рынке, с его непостоянным доходом, угрозой убытков на счету уровень тревожности трейдера достаточно высок. Постоянные переливы «То густо-то пусто» не остаются незамеченными для нашего сознания. И тревога подавляет способность спокойно мыслить и принимать взвешенные решения.

Что сделать, чтобы понизить уровень тревожности? Мой выбор – создание позитивных рамок для любого негативного или нейтрального события. Ведь все субъективно.

Мы можем думать, что слили счет. А можем – что заплатили рынку за обучение. И теперь мы знаем, что точно делать не нужно.

Мы можем переживать о минусе с начала года, и забывать, что в плюсе с прошлого октября (апреля, января).

Можем думать о том, насколько провалились с хая, а можем – сколько заработали за последний год.

Именно от нашего ментального умения зависит, какое отношение будет к той или иной проблеме. Каков основной стресс на рынке? Конечно, убытки. В сделке или за период. В нас зашито свойство эмоционально реагировать на это явление. Следствие такого отношения — неэффективные решения. Поведенческий психолог Даниэль Канеман об этом говорит так:

( Читать дальше )

Основополагающие аксиомы

- 13 мая 2018, 01:05

- |

прим.авт — вся информация в данной статье не претендует на непреложную истину. Любое утверждение или какой либо факт имеют субъективную природу и изначально неверны или сомнительны, пока в индивидуальном порядке не будет доказана их обратная ц-образность.

- Рынок сплошной хаос. Произойти может все что угодно и когда угодно. Бессильны шаманы слепы пророки никто и ничто не может знать что произойдет через минуту. Нет фигур нет паттернов нет уровней ничего там нет… все что там видит человек это плод его больного воображения.

- Для того что бы зарабатывать на рынке не надо быть ясновидцем и предсказывать будущее.

- Контрибуция (накопление) рынка распределяется между участниками указывая на определение преимущества.

- Успех в торговле на 90% зависит понимания человеческой психологии и на 10% от технического метода.

- Пики цены или тенденции в виде трендов это ни что иное как лишь указание на более высокую вероятность.

- Все вероятности и предположения должны быть подтверждены дальнейшем движением цены.

- Каждый момент, новая доля секунды на рынке уникальны, никогда прежде не происходившее и не может быть повторено в будущем.

- Терпение последний ключ открывающий все двери, терпение с победителем нетерпение с проигравшим.

- Зарабатывать важнее чем доказывать свою правоту.

- Подход к очередной сделке такой же как к предыдущим убыточным.

- В условиях ограниченной информации вход в позицию с 99.9% уверенности.

- Не искать вершины и низы не думать — дорого или дешево.

- Думать как маркет-мейкер а не трейдер.

- Не искать информацию из вне, не читать не подражать кому бы то ни было. Смотреть вглубь себя!

Двойной купон по еврооблигациям. RUS-28.Будьте внимательны!

- 07 мая 2018, 17:28

- |

Коллеги, добрый день!

В преддверии выплат купонного дохода по Российским облигациям внешнего облигационного займа — еврооблигациям (RUS-28, RUS-47 и т.д.) специалисты брокера

“УРАЛСИБ Кэпитал-Финансовые услуги” решили уточнить особенности приобретения данных ценных бумаг, получения купонного дохода и уплаты НКД.

Общая схема приобретения облигаций выглядит следующим образом:

1.Продавец выставляет заявку на продажу

2.Покупатель выставляет заявку на покупку

3.Цены заявок продавца и покупателя совпадают — заявки “встречаются”.

4.Покупатель, помимо стоимости облигации, уплачивает продавцу накопленный купонный доход.

5.В зависимости от типа облигации (государственная или корпоративная) происходит расчет по сделке с переходом прав собственности на ценную бумагу в соответствующем режиме расчетов.

В дальнейшем, уплаченный покупателем НКД, вернется ему в равном объеме при выплате купонного дохода или при продаже данной облигации иному участнику торгов.

Обращаем Ваше внимание на то, что в описанной выше ситуации дата сделки не имеет абсолютно никакого значения.

По упомянутым облигациям внешнего облигационного займа данная схема выглядит иначе.

Настоятельно рекомендуем перед покупкой данных облигаций обратить внимание на параметры инструмента. Именно по данным ценным бумагам рекомендуем изучить спецификацию непосредственно на сайте НРД.

Следует обратить внимание на следующие даты:

1.Дата выплаты КД.

2.Дата расчетов КД.

3.Дата фиксации.

Наиболее важным параметром является дата фиксации. Уходя в сторону от тяжелых и громоздких определений, дата фиксации — дата регистрации владельцев ценной бумаги. Можно провести аналогию с датой закрытия реестра акционеров ( отсечка). В указанную дату-

( Читать дальше )

Что мне дал трейдинг.

- 29 апреля 2018, 18:00

- |

1. Не ссать, не столбенеть и в целом сохранять холодную голову когда попадаешь в форс-мажорную ситуацию.

2. Стоп-лосс. Ситуация начинает идти против тебя, не можешь её контролировать и не знаешь развернется ли? — остановил, вышел, забыл.

3. Смотреть на свои эмоции отстраненно, со стороны, понимать, откуда что берется, как с чем работать — и у других людей ты тоже можешь

такую декомпозицию делать.

4. Видеть то, что скрыто. Везде черные ящики, анализируешь интерфейсный слой, учишься видеть, что внутри.

( Читать дальше )

Опционы на мобильном квике: коды опционов

- 28 апреля 2018, 01:09

- |

Вашему вниманию предлагаю краткий, но на мой взгляд весьма полезный пост.

Не секрет, что разработчики мобильной версии Quik как для iOS, так и для Android не доработали свои терминалы по части работы с опционами. Дальше больше скажу, функционала там нет вообще. Но тем не менее позиции открывать можно. Это потребуется, если на момент открытия сделки десктопный терминал физически недоступен, а позу открыть нужно. Что делать? Нужно знать как расшифровываются коды опционов, и самое главное не попутать колы с путами и не наколоться с серией, если работаешь с недельками. Далее просто забиваешь в поиске код инструмента и вуаля… МОЖНО ОТКРЫВАТЬ СДЕЛКИ С ОПЦИОНАМИ.

Итак ...

Код опциона состоит из нескольких частей:

На примере RTS:

RI115000BE8A — расшифровывается как недельный маржируемый колл-опцион на фьючерс индекса РТС со страйком 115000 и сроком исполнения 03.05.2018

Первая часть кода: Тикер, но тут собственно всё понятно, код инструмента базового актива

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал