Избранное трейдера _xXx_

Весна, лето, осень, зима. И снова весна:)

- 03 августа 2016, 09:04

- |

Любой торговый процесс имеет свою сезонность – это знает каждый спекулянт. Если не знает, то это и не спекулянт вовсе, а лудоман!

Лето заканчивается Дамы и Господа. А это значит только одно – вола скоро вернётся на рынок. И страждущим домика в Швейцарии, у нас есть что сказать по существу… Вы же не забыли про нефть по 15, правда? Не… ну признайтесь честно… не забыли? А ведь она никуда не делась… И человек который видел прайс по 6$ за барель тоже жив здоров и по прежнему рулит процессами у Саудитов. И банановой республийкой мы быть не перестали – грусно, но факт. Врубаетесь?

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 9 )

Библиотечка для алготрейдера

- 02 августа 2016, 10:26

- |

1-я часть

2-я часть

3-я часть

4-я часть

5-я часть

6-я часть

7-я часть

8-я часть

Полный список текстов:

> list.files(«E:/syst/lib»)

[1] "_algo_ algotrading.pdf"

[2] "_algo_ IntroductionToAlgorithmicTradingStrategies.pdf"

[3] "_algo_ stan.pdf"

[4] "_bayes_ applied bayesian modelling.pdf"

[5] "_bayes_ bajesovskie seti… logiko-veroyatnostnyj podxod.djvu"

[6] "_bayes_ bayesian statistical modelling.pdf"

[7] "_bayes_ BayesNets.pdf"

[8] "_bayes_ байесовские методы маш обуч.pdf"

[9] "_bayes_ введение в методы байесовского статистического вывода.djvu"

[10] "_caus_ Application of adaptive nonlinear Granger causality.pdf"

[11] "_caus_ Causalities of the Taiwan Stock Market.pdf"

[12] "_caus_ granger causality — theory and applicts.pdf"

[13] "_caus_ grangercausality.pdf"

[14] "_caus_ sugihara-causality-science.pdf"

[15] "_caus_ Причинный анализ в статистических исследованиях.djvu"

[16] "_change_ adaptive filtering and change detection.djvu"

[17] "_change_ detection of abrupt changes.pdf"

[18] "_change_ Efficient Multivariate Analysis of Change Points.pdf"

[19] "_change_ nikiforov_i_v_posledovatelnoe_obnaruzhenie_izmeneniya_svoist.djvu"

[20] "_change_ zhiglyavskii_a_a_kraskovskii_a_e_obnaruzhenie_razladki_sluch.djvu"

[21] "_change_ адаптивный метод обнаружения нарушений закономерностей по наблюдениям.pdf"

[22] "_change_ Момент разладки Чернова.pdf"

[23] "_change_ обнаружение изменения свойств сигналов и динамических систем.djvu"

[24] "_change_ обнаружение моментов разладки случайной последовательности.pdf"

[25] "_change_ обнаружение нарушений закономерностей по наблюдениям при наличии помех.pdf"

( Читать дальше )

Продолжаем тему: структурный продукт "Финекс на гормоне роста - еврооблигации!"

- 30 июля 2016, 22:07

- |

В предыдущей записи я рассказал, что цена опциона зависит от времени, оставшегося до окончания срока обращения (экспирации). Вот, как это выглядит в динамике. Для примера возьмем опцион пут на фьючерс рубль/доллар со сроком экспирации 15.06.2017 (через год). Допустим, мы его купили и держим, и на рынке ничего не происходит. Курс (фьючерс) стоит на месте, волатильность не меняется, просто время идет. Вот картинка:

Видно, что пока до экспирации осталось еще много времени, опцион дешевеет не сильно быстро. Теперь посмотрим, что происходит в конце жизни опциона. Вот мы продержали его почти год, цены на рынке не изменились и не будут меняться до экспирации. Тогда опцион закончит жизнь вот так:

( Читать дальше )

ИПЦ позволяет сделать еще шаг по снижению ставки, но ...

- 29 июля 2016, 12:45

- |

В ожидании важных для рубля новостей...

На предыдущем заседании 10 июня Совет директоров Банка России принял решение снизить ключевую ставку на 0,5% до 10,50% годовых. В качестве главных аргументов Совет директоров отметил позитивные процессы стабилизации инфляции, снижения инфляционных ожиданий и инфляционных рисков на фоне признаков приближающегося вхождения экономики в фазу восстановительного роста.

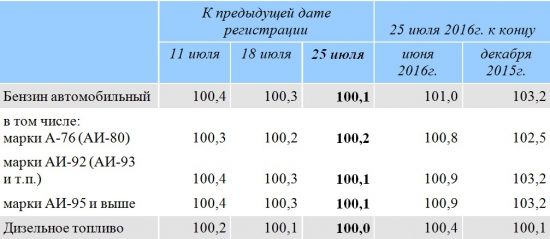

Поскольку динамика инфляции продолжает оставаться ключевым фактором для принятия решения на предстоящем заседании, то напомним сложившееся к сегодняшнему дню положение вещей. По последним данным Росстата за период с 19 по 25 июля 2016г. индекс потребительских цен составил 100,1%, с начала июля — 100,6%, с начала года — 104,0% (июль 2015г.: в целом за месяц — 100,8%, с начала года — 109,4%).

В июле мы вновь стали свидетелями существенного ускорения инфляции за счет ростов тарифов ЖКХ. Однако благоприятным и отрадным фактором является остающийся пока весьма умеренным рост цен на моторное топливо. Последние данные Росстата по этим позициям выглядят следующим образом:

( Читать дальше )

How much is the опцион?

- 29 июля 2016, 12:21

- |

Представим очень простую (скажем прямо — примитивную) модель изменения цены акции. Каждый день цена акции может измениться только на 1 рубль, вверх или вниз. Вот так:

И мы хотим купить опцион колл с ценой исполнения (страйком) 100. Как понять, сколько нам платить продавцу, чтобы цена была «справедливой»?

1. Максимальная прибыль в этой модели (которая на картинке) — 6 рублей. Дороже 5.99 рублей покупать смысла точно нет.

2. За 0 рублей нам его тоже не продадут.

( Читать дальше )

Вопрос алготрейдерам (hft или около того)

- 28 июля 2016, 13:45

- |

Честно говоря вопросов много и понимаю, что без контекста они будут звучать странно, а посоветоваться не с кем.

Я исхожу из гипотезы, что совершив сделку с заданным временем удержании позиции (например через 5, 10, 30, 60, 120 секунд) в случайном направлении, вероятности закрыть ее в плюс или минус — 50/50. Т.е. счет будет уменьшаться на кол-во сделок * комиссия за сделку (брокер+биржа).

Чтобы торговать в плюс, необходима система торговли, которая имеет статистическое преимущество, обладая заранее известными прогностическими свойствами. Т.е. совершая сделки, следуя прогнозам модели, статистика будет не 50/50, а другая. Например 60/40 для постоянного интервала времени удержания позиции. Предположим, что существует модель, предсказания которой статистически отличаются от 50/50 на коротких промежутках времени (до нескольких минут) и она устойчива во времени. Модель на выходе дает предсказание, где будет рынок через заданный промежуток времени, выше текущей точки или ниже (направление, а не приращение). Модель может выдавать свой прогноз хоть каждый тик, т.о. не существует времени, когда торгуя по предсказаниям модели находимся вне рыка.

( Читать дальше )

Индикатор настроений покидает зону “самоуспокоенности” и входит в фазу “мании”

- 27 июля 2016, 14:50

- |

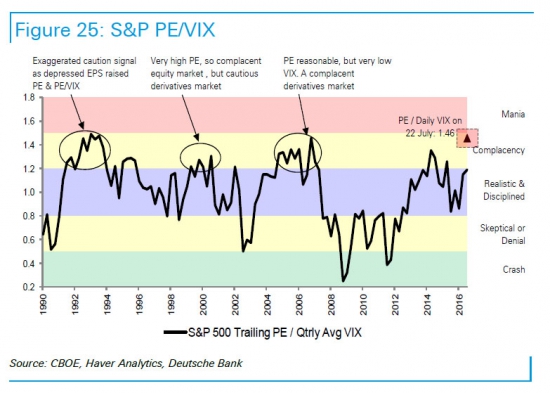

Впрочем, действительно ли разговор идет о самоуспокоенности? Согласно нашему любому графику, авторство которого принадлежит Джиму Бианко из Deutsche Bank, и который представляет собой графическое отображение отношения скользящего значения P/E индекса S&P500 к ежеквартально усреднённому VIX, рынок на самом деле не находится в фазе самоуспокоенности. Буквально за одну ночь он переместился из зоны “реализм и дисциплина”, практически полностью перепрыгнув фазу “самоуспокоенности”, и оказался на границе зоны “мания”.

Последние значения этого коэффициента представлены выделенным треугольником на графике внизу.Этот показатель еще ни разу не имел более высокие значения.

Почему это важно? Потому что каждый раз, после того, как коэффициент достигает фазы “мания” – особенно это заметно в 2000 и 2007 году – рынки начинают падать. Однако, следует добавить, что рискованные активы никогда в истории не поддерживались центральными банками так открыто, как это происходит сейчас.

Возможно, для того, чтобы S&P500 наконец-то рухнул, этот график должен прорваться выше простой фазы “мания”, что в нынешних условиях не вызовет удивления, и пойти штурмовать высоты, не виданные ранее.

Грааль разворотной системы

- 20 июля 2016, 12:00

- |

Но тут в проработке разворотных моделей заметил то, что очевидно, и поэтому требует обсуждения.

Итак, модель рынка «цена учитывает все» предусматривает борьбу между покупателями и продавцами. Современные трейдинговые платформы дают информацию о соотношении их сил через т.н. «дельту», которая включает себя объем «бид» и «аск».

АСК — это транслитерированный перевод от слова ASK, но под этим термином, мы будем подразумевать тот тип сделки, в которой объемы всех сделок прошел по цене ask. БИД — объемы прошедшие по цене bid. Биржевая дельта это разница объема АСК и объема БИД. Дельта = АСК — БИД

Дельта упрощенно имеет градации: умеренное значение, нормальное значение и критическое значение (имеется ввиду абсолютные значения дельты за бар со знаком дельты соответствующим тренду). На основании графика дельты анализируются формации, говорящие о переходе рынка из одной фазы в другую.

( Читать дальше )

Почему бессистемные сделки совершать так легко, а системные - так сложно?

- 19 июля 2016, 14:49

- |

Я нигде не встречал, чтобы кто-то разумно объяснял или упоминал этот факт. Напомню, что по Канеману у человека есть условно 2 мозга:

1. Неокортекс (медленная соображалка)

2. Мозг ящера (быстрая рефлекторка)

Так вот когда вы входите в бессистемную сделку, вы даже не осознаете, работает мозг №2. Мозг №2 делает быстрее, чем думает. Если вам дать пинка — вы в шоке обернетесь. Это работа мозга №2. Рынок дает вам пинка — вы часто делаете что-то в ответ, зачастую против системы. Суть в том, что когда вы совершаете сделку под влиянием мозга №2 — вы просто не успеваете испугаться. Вы сначала входите в сделку, а потом реально начинаете думать системой №1.

( Читать дальше )

Суд Европейского союза разрешил грабить акционеров банков

- 19 июля 2016, 12:34

- |

ru.wikipedia.org/wiki/Суд_Европейского_союза

во вторник вынес решение что держатели облигаций и акций банков могут быть привлечены к спасению банковской системы. Таким образом суд подтвердил решение европейской комиссии. Это один из редких случаев, когда суд вынес решение противоречащее требованию собственного прокурора.

Правительство Словении уже привлекло три миллиарда евро для спасения банков, при этом заплатили также держатели акций и дериватов. После чего мелкие акционеры подали несколько исков против ЦБ Словении.

Аргументация генерального прокурора, которую суд не принял, заключалась в том, что европейская комиссия не имеет права принимать решения о лишении собственности инвесторов.

eur-lex.europa.eu/legal-content/EN/TXT/HTML/?uri=CELEX:62014CC0526&from=EN

Данное решение плохая новость для Италии и Португалии, эти страны теперь должны спасать свои банки лишая собственности их акционеров и держателей облигаций. Это может в Италии затронуть тысячи мелких инвесторов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал