SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Oppositus

Продолжаем тему: структурный продукт "Финекс на гормоне роста - еврооблигации!"

- 30 июля 2016, 22:07

- |

Перед тем, как начать: в комментариях попросили напомнить про то, что опционы в полночь превращаются в тыкву. А то новички, не знакомые с ценообразованием, удивляются, почему на рынке ничего не происходит, а денежки со счета тю-тю. С этого и начнем.

В предыдущей записи я рассказал, что цена опциона зависит от времени, оставшегося до окончания срока обращения (экспирации). Вот, как это выглядит в динамике. Для примера возьмем опцион пут на фьючерс рубль/доллар со сроком экспирации 15.06.2017 (через год). Допустим, мы его купили и держим, и на рынке ничего не происходит. Курс (фьючерс) стоит на месте, волатильность не меняется, просто время идет. Вот картинка:

Видно, что пока до экспирации осталось еще много времени, опцион дешевеет не сильно быстро. Теперь посмотрим, что происходит в конце жизни опциона. Вот мы продержали его почти год, цены на рынке не изменились и не будут меняться до экспирации. Тогда опцион закончит жизнь вот так:

Видно, что чем меньше времени осталось до истечения опциона, тем больше скорость, с которой он теряет стоимость. Под конец жизни опционы «далеко вне денег» (когда базовый актив далеко от страйка со стороны убытков) стоят 0 — то есть, практически невозможно, что за оставшееся время рынок сдвинется настолько сильно, что опцион станет прибыльным. А опционы «далеко в деньгах» реагируют на изменение цены так же, как и базовый актив (то есть, практически невозможно, что за оставшееся время рынок сдвинется настолько сильно, что опцион станет убыточным).

Если нарисовать потерю стоимости опционом в зависимости от времени (при неизменных других переменных! — цене базового актива, волатильности, % ставок), то получится такая картинка:

Сначала, пока до экспирации далеко, опцион дешевеет медленно. Например вот этот опцион потеряет половину своей стоимости (временной стоимости) за 3/4 срока жизни. А вторую половину стоимости — за оставшуюся четверть жизни. Так что если вы только знакомитесь с опционами, имейте это в виду (а также влияние волатильности на цену опциону, и совместное влияние времени жизни и волатильности — в общем, изучите опционы как следует, прежде чем ставить заявки в стакан).

Хорошая новость: сегодня нам не понадобятся все эти трюки. Мы сделаем структурный продукт со сроком жизни, равным сроку жизни опциона, поэтому изменения временной стоимости нас волновать не будут.

Напомню картинку, сравнивающую цену FXRU с курсом доллара:

Нам бы хотелось получить дополнительный доход по инструменту от роста курса, но не хотелось бы потерять деньги при снижении курса. Вариант с хеджированием фьючерсом чреват неожиданными последствиями и даже может закончиться плохо, если отрицательная вариационная маржа окажется больше наших свободных средств. Да и сами свободные средства куда лучше во-что-нибудь вложить, а не «морозить» их в денежных инструментах «на всякий случай». Поэтому сейчас мы захеджируем FXRU опционом пут на фьючерс рубль/доллар.

Нам опять нужно купить FXRU на сумму, кратную 1000 долларов. Сейчас СЧА одной ЕТФки составляет 102.29 доллара, значит покупаем 10 ЕТФ (на 1022.90 долларов — 22.90 останутся незахеджированными) — в рублях это 67600 по цене закрытия. И покупаем один опцион пут на фьючерс рубль/доллар, со сроком исполнения 15.06.2017 года (один опцион имеет объем 1000 долларов).

Но! Фьючерс Si-6.17 по цене закрытия стоит 71000. Доллар на бирже, по цене закрытия стоит 66.035. И нужно понять, опцион пут с каким страйком нам покупать? Напоминаю, что наша цель — захеджировать от падения ЕТФ FXRU, которая торгуется, исходя из текущего курса, а не из цены фьючерса! То есть, нам нужно захеджироваться от падения курса ниже 66.035. Для начала расчетов предположим, что через год (15 июня 2017-го) доллар будет стоит ровно столько же, сколько и сейчас — 66.035.

Давайте посмотрим, что будет, если мы купим опцион пут с ценой исполнения 66000 (т.е. равной сегодняшнему курсу).

1. Курс доллара 66035

2. Цена фьючерса 71000

3. Мы покупаем опцион со страйком 66000 за 1687 рублей (платим опционную премию)

4. Через год цена фьючерса будет равна курсу доллара, то есть, 66035. И мы по опциону получим убыток — равный уплаченной премии. То есть опцион «не сработает», потому что срайк будет равен цене базового актива, а значит, что прибыль по опциону равна 0.

5. Чтобы мы вышли в точку безубыточности, нужно, чтобы через год курс рубля к доллару снизился до 64.310 — то есть, ниже страйка опциона ровно на сумму уплаченной премии. Другими словами, мы должны получить от опциона прибыль, не меньше, чем уплаченная премия — а для этого цена базового актива должна снизиться ниже страйка опциона.

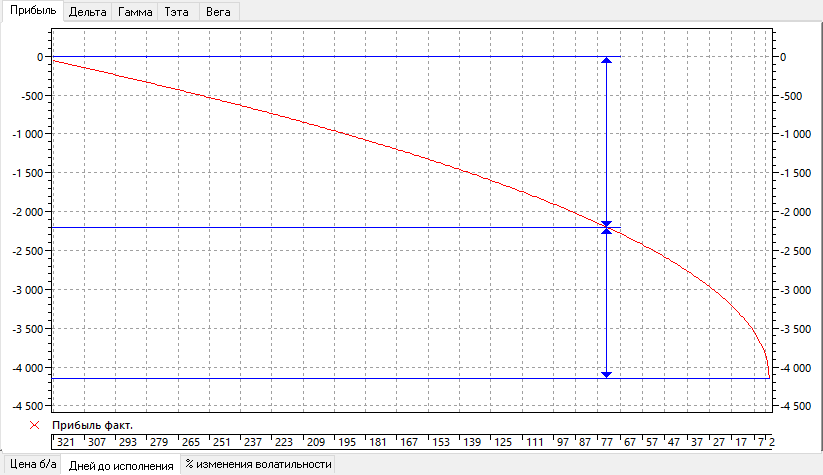

Вот картинка:

Напоминаю, что мы пытаемся купить опцион на фьючерс на курс рубля, а не опцион на курс рубля (таких у нас нет). Тогда может быть, нам нужно купить опцион со страйком 71000 — то есть, равным цене фьючерса? Опять посмотрим, что будет в этом случае (и опять, рассчитаем результат, если через год курс доллара не изменится)

1. Курс доллара 66035

2. Цена фьючерса 71000

3. Мы покупаем опцион со страйком 71000 за 3832 рублей (платим опционную премию)

4. Через год цена фьючерса будет равна курсу доллара, то есть, 66035. И мы получим прибыль по опциону. Она будет равна: страйк минус курс минус уплаченная премия. То есть 71000 — 66035 — 3832 = 1133 рубля.

5. Точка безубыточности находится выше текущего курса рубль/доллар.

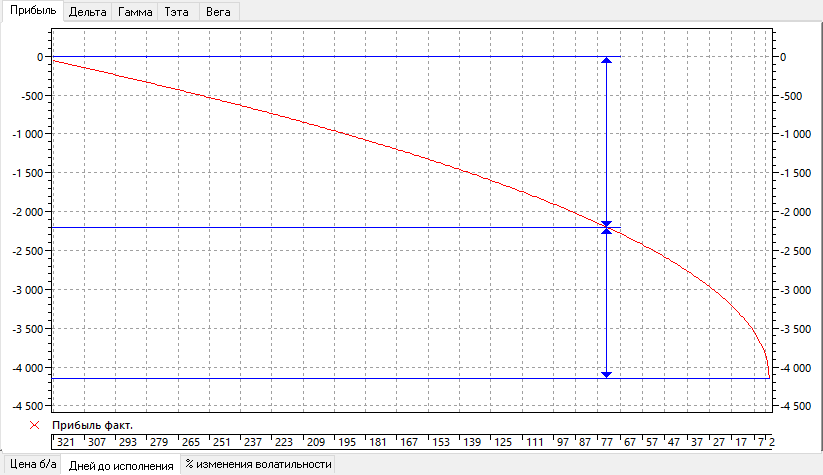

Вот картинка:

Но и это не то, что нам на самом деле надо! Мы не хотим спекулировать, угадывать цены, и т.д. Мы хотим создать структурный продукт, который будет защищен от падения курса доллара, и может показать максимум прибыли при росте курса. Что для этого надо? Нужно найти опцион пут с таким страйком, чтобы через год, при цене фьючерса 66035, этот опцион дал прибыль 0 рублей. Тогда, при падении курса доллара ниже 66 рублей, этот опцион начнет приносить положительную прибыль, и точно скомпенсирует убыток от курсовой переоценки FXRU. Перебрав опционы со страйками между 66000 и 71000, найдем, что нам нужен опцион со страйком 68500:

Заметьте, что он стоит дешевле, чем опцион со страйком 71000 (~2600 против 3832). То есть, на росте курса доллара, разница цен (1200 рублей) будет в нашу пользу.

Итого, нас СП получился таким:

1. Инструмент FXRU дает купонную доходность (с реинвестированием) сам по себе. Она вся наша!

2. На росте доллара — мы получаем дополнительную (рублевую) доходность от роста цены FXRU (от курсовой переоценки). Итоговый финансовый результат от курсовых разниц будет меньше на уплаченную за опцион премию.

3. На падении доллара — мы не теряем рублевую доходность (переоценку), потому что купленный опцион пут компенсирует нам потери от падения цены FXRU

4. Продукт из серии «выстрелил и забыл». То есть, мы его сделали, и держим до даты экспирации опциона, а там — как повезет. Нам безразлично, как изменялась цена доллара во время жизни СП.

5. Главный риск: FXRU может снизиться в цене «сам по себе» — если упадут цены еврооблигаций, из которых он состоит. То есть, FXRU может подешеветь в долларом выражении, и тогда прибыль будет «как повезет» (будет зависить от курса рубль/доллар). Ну далее по списку — риски самого Финекса; риски, что опционный рынок прикроют, и придется продавать хедж; биржа сломается; сами придумайте, что-там-еще-может-быть.

Напоследок замечание. Нам пришлось заплатить за опцион, то есть уменьшить спою потенциальную доходность. Это потому что бесплатных хеджей не бывает! Нигде и никогда. Зато мы уменьшили свой риск. И вот это правило соблюдается железно — меньше [потенциальный] риск — меньше [потенциальная] доходность (и наоборот). Дальше мы все время будем сталкиваться с этим законом. Если вам говорят, что могут захеджировать что-то бесплатно — то там или есть дополнительная арбитражная прибыль, или скрытые риски (что намного вероятнее), которые не осознаются или скрываются от клиента.

Я думаю, что пока вы не впечетлены. Опять вспомним картинку (цена FXRU и курс доллара):

Если бы мы год назад создали этот СП с опционом, то по опциону получили бы убыток (равный уплаченной премии), а рост курса не смог бы его скомпенсировать. Но с другой стороны, если бы мы создали СП на максимальном курсе доллара, то уж точно бы не плакали. :) В сам деле, описанный СП не так уж и плох, если не гнаться за каждой копейкой. Он уже вполне подходит инвесторам, которые не хотят днями напролет пялиться в монитор, отслеживая котировки. И, да — это уже вариант, который реально «сделать на дому» (ну, почти реально).

Я обещал раньше, что мы попробуем сделать СП, который сможет извлечь выгоду как из роста, так и из падения курса. Терпение, плиз. Это будет сложнее, чем просто купить опцион, поэтому сначала рассказываю о вещах, которые попроще. Дальше нам понадобится более глубокое понимание опционов и активное управление продуктом.

Продолжение следует.

В предыдущей записи я рассказал, что цена опциона зависит от времени, оставшегося до окончания срока обращения (экспирации). Вот, как это выглядит в динамике. Для примера возьмем опцион пут на фьючерс рубль/доллар со сроком экспирации 15.06.2017 (через год). Допустим, мы его купили и держим, и на рынке ничего не происходит. Курс (фьючерс) стоит на месте, волатильность не меняется, просто время идет. Вот картинка:

Видно, что пока до экспирации осталось еще много времени, опцион дешевеет не сильно быстро. Теперь посмотрим, что происходит в конце жизни опциона. Вот мы продержали его почти год, цены на рынке не изменились и не будут меняться до экспирации. Тогда опцион закончит жизнь вот так:

Видно, что чем меньше времени осталось до истечения опциона, тем больше скорость, с которой он теряет стоимость. Под конец жизни опционы «далеко вне денег» (когда базовый актив далеко от страйка со стороны убытков) стоят 0 — то есть, практически невозможно, что за оставшееся время рынок сдвинется настолько сильно, что опцион станет прибыльным. А опционы «далеко в деньгах» реагируют на изменение цены так же, как и базовый актив (то есть, практически невозможно, что за оставшееся время рынок сдвинется настолько сильно, что опцион станет убыточным).

Если нарисовать потерю стоимости опционом в зависимости от времени (при неизменных других переменных! — цене базового актива, волатильности, % ставок), то получится такая картинка:

Сначала, пока до экспирации далеко, опцион дешевеет медленно. Например вот этот опцион потеряет половину своей стоимости (временной стоимости) за 3/4 срока жизни. А вторую половину стоимости — за оставшуюся четверть жизни. Так что если вы только знакомитесь с опционами, имейте это в виду (а также влияние волатильности на цену опциону, и совместное влияние времени жизни и волатильности — в общем, изучите опционы как следует, прежде чем ставить заявки в стакан).

Хорошая новость: сегодня нам не понадобятся все эти трюки. Мы сделаем структурный продукт со сроком жизни, равным сроку жизни опциона, поэтому изменения временной стоимости нас волновать не будут.

Напомню картинку, сравнивающую цену FXRU с курсом доллара:

Нам бы хотелось получить дополнительный доход по инструменту от роста курса, но не хотелось бы потерять деньги при снижении курса. Вариант с хеджированием фьючерсом чреват неожиданными последствиями и даже может закончиться плохо, если отрицательная вариационная маржа окажется больше наших свободных средств. Да и сами свободные средства куда лучше во-что-нибудь вложить, а не «морозить» их в денежных инструментах «на всякий случай». Поэтому сейчас мы захеджируем FXRU опционом пут на фьючерс рубль/доллар.

Нам опять нужно купить FXRU на сумму, кратную 1000 долларов. Сейчас СЧА одной ЕТФки составляет 102.29 доллара, значит покупаем 10 ЕТФ (на 1022.90 долларов — 22.90 останутся незахеджированными) — в рублях это 67600 по цене закрытия. И покупаем один опцион пут на фьючерс рубль/доллар, со сроком исполнения 15.06.2017 года (один опцион имеет объем 1000 долларов).

Но! Фьючерс Si-6.17 по цене закрытия стоит 71000. Доллар на бирже, по цене закрытия стоит 66.035. И нужно понять, опцион пут с каким страйком нам покупать? Напоминаю, что наша цель — захеджировать от падения ЕТФ FXRU, которая торгуется, исходя из текущего курса, а не из цены фьючерса! То есть, нам нужно захеджироваться от падения курса ниже 66.035. Для начала расчетов предположим, что через год (15 июня 2017-го) доллар будет стоит ровно столько же, сколько и сейчас — 66.035.

Давайте посмотрим, что будет, если мы купим опцион пут с ценой исполнения 66000 (т.е. равной сегодняшнему курсу).

1. Курс доллара 66035

2. Цена фьючерса 71000

3. Мы покупаем опцион со страйком 66000 за 1687 рублей (платим опционную премию)

4. Через год цена фьючерса будет равна курсу доллара, то есть, 66035. И мы по опциону получим убыток — равный уплаченной премии. То есть опцион «не сработает», потому что срайк будет равен цене базового актива, а значит, что прибыль по опциону равна 0.

5. Чтобы мы вышли в точку безубыточности, нужно, чтобы через год курс рубля к доллару снизился до 64.310 — то есть, ниже страйка опциона ровно на сумму уплаченной премии. Другими словами, мы должны получить от опциона прибыль, не меньше, чем уплаченная премия — а для этого цена базового актива должна снизиться ниже страйка опциона.

Вот картинка:

Напоминаю, что мы пытаемся купить опцион на фьючерс на курс рубля, а не опцион на курс рубля (таких у нас нет). Тогда может быть, нам нужно купить опцион со страйком 71000 — то есть, равным цене фьючерса? Опять посмотрим, что будет в этом случае (и опять, рассчитаем результат, если через год курс доллара не изменится)

1. Курс доллара 66035

2. Цена фьючерса 71000

3. Мы покупаем опцион со страйком 71000 за 3832 рублей (платим опционную премию)

4. Через год цена фьючерса будет равна курсу доллара, то есть, 66035. И мы получим прибыль по опциону. Она будет равна: страйк минус курс минус уплаченная премия. То есть 71000 — 66035 — 3832 = 1133 рубля.

5. Точка безубыточности находится выше текущего курса рубль/доллар.

Вот картинка:

Но и это не то, что нам на самом деле надо! Мы не хотим спекулировать, угадывать цены, и т.д. Мы хотим создать структурный продукт, который будет защищен от падения курса доллара, и может показать максимум прибыли при росте курса. Что для этого надо? Нужно найти опцион пут с таким страйком, чтобы через год, при цене фьючерса 66035, этот опцион дал прибыль 0 рублей. Тогда, при падении курса доллара ниже 66 рублей, этот опцион начнет приносить положительную прибыль, и точно скомпенсирует убыток от курсовой переоценки FXRU. Перебрав опционы со страйками между 66000 и 71000, найдем, что нам нужен опцион со страйком 68500:

Заметьте, что он стоит дешевле, чем опцион со страйком 71000 (~2600 против 3832). То есть, на росте курса доллара, разница цен (1200 рублей) будет в нашу пользу.

Итого, нас СП получился таким:

1. Инструмент FXRU дает купонную доходность (с реинвестированием) сам по себе. Она вся наша!

2. На росте доллара — мы получаем дополнительную (рублевую) доходность от роста цены FXRU (от курсовой переоценки). Итоговый финансовый результат от курсовых разниц будет меньше на уплаченную за опцион премию.

3. На падении доллара — мы не теряем рублевую доходность (переоценку), потому что купленный опцион пут компенсирует нам потери от падения цены FXRU

4. Продукт из серии «выстрелил и забыл». То есть, мы его сделали, и держим до даты экспирации опциона, а там — как повезет. Нам безразлично, как изменялась цена доллара во время жизни СП.

5. Главный риск: FXRU может снизиться в цене «сам по себе» — если упадут цены еврооблигаций, из которых он состоит. То есть, FXRU может подешеветь в долларом выражении, и тогда прибыль будет «как повезет» (будет зависить от курса рубль/доллар). Ну далее по списку — риски самого Финекса; риски, что опционный рынок прикроют, и придется продавать хедж; биржа сломается; сами придумайте, что-там-еще-может-быть.

Напоследок замечание. Нам пришлось заплатить за опцион, то есть уменьшить спою потенциальную доходность. Это потому что бесплатных хеджей не бывает! Нигде и никогда. Зато мы уменьшили свой риск. И вот это правило соблюдается железно — меньше [потенциальный] риск — меньше [потенциальная] доходность (и наоборот). Дальше мы все время будем сталкиваться с этим законом. Если вам говорят, что могут захеджировать что-то бесплатно — то там или есть дополнительная арбитражная прибыль, или скрытые риски (что намного вероятнее), которые не осознаются или скрываются от клиента.

Я думаю, что пока вы не впечетлены. Опять вспомним картинку (цена FXRU и курс доллара):

Если бы мы год назад создали этот СП с опционом, то по опциону получили бы убыток (равный уплаченной премии), а рост курса не смог бы его скомпенсировать. Но с другой стороны, если бы мы создали СП на максимальном курсе доллара, то уж точно бы не плакали. :) В сам деле, описанный СП не так уж и плох, если не гнаться за каждой копейкой. Он уже вполне подходит инвесторам, которые не хотят днями напролет пялиться в монитор, отслеживая котировки. И, да — это уже вариант, который реально «сделать на дому» (ну, почти реально).

Я обещал раньше, что мы попробуем сделать СП, который сможет извлечь выгоду как из роста, так и из падения курса. Терпение, плиз. Это будет сложнее, чем просто купить опцион, поэтому сначала рассказываю о вещах, которые попроще. Дальше нам понадобится более глубокое понимание опционов и активное управление продуктом.

Продолжение следует.

352 |

Читайте на SMART-LAB:

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ЖК «ТвояПривилегия» на острове Русский отражает...

10:31

«Дом.РФ» — интересный фининститут с потенциалом роста

Аналитики «Финама» добавили в покрытие бумаги «Дом.РФ». Эксперты положительно оценивают перспективы бизнеса эмитента, одного из ключевых...

18:03

теги блога Dem Oppositus

- Asset Allocation

- ETF

- finex

- mutual fund

- арбитраж

- волатильность

- дисперсия

- доллар

- доходность

- инвестиции

- курс доллара

- марковиц

- ММВБ

- моделирование

- МосБиржа

- опционы

- пассивные инвестиции

- портфельная теория Марковица

- программа

- распределение активов

- ребалансировка портфеля

- риск

- роботорговля

- современная портфельная теория

- статистика

- Структурные продукты

- фьюерсы

- фьючерсы

- хедж

- хеджирование

не легче офз купить или на вклад положить?

Не понял, почему 9%?

Да, будет 0 — но это только от курсовой переоценки. Сам FXRU тоже генерит доходность (это облигационный индекс). Сейчас там около 5.5% годовых в долларах.

При снижении мы имеем 5,5% долларовой доходности, от нее вычитаем плату за опцион. Осталось пересчитать долларовую доходность в рублевую, учесть инфляцию по доллару и рублю. Получится маленькая прибыль, меньше, чем в ОФЗ.

Мы, конечно, рискуем недобрать прибыль по сравнению с теми же ОФЗ. Но у нас есть и шанс на свердоход.

К тому же, сравните этот примитивный СП с типичными предложениям доверительных управляющих «в случае роста рынка вы получаете доход, в случае падения — получаете назад вложенную сумму». Вот это тоже самое, и даже очень похоже по структуре, только имеем 1,5% долларовой доходности.

Ну и дальше будет развитие этого СП.

Курс Р/$ 66,035 Валюта Сумма Доходность Сумма через год Инфляция % год Сумма с учетом инфляции Пересчет в рубли Реальная доходность РФ — ОФЗ 1г Р 67 600,00 10,74% 74 860,24 7,48% 69 260,69 69 260,69 2,46% FXRU — СП $ 984,33 5,50% 1 038,46 1,01% 1 027,98 67 882,39 0,42% После уплаты премии за опционМы имеем реальную доходность даже при самом неблагополучном сценарии.Прибыли и убытки уже давно все сальдируют, плюс есть ИИС. Ну и так мы получаем шанс на сверхдоход, чего в банке не выйдет. Насколько велик этот шанс? Нужно смотреть на волатильность. Нам нужен рост $ всего на 2.60 рублей (4%), чтобы обогнать вклад. Такой риск уже для многих приемлем, думается.

Про хедж расскажу, под конец. Про сверхприбыли… Ну там и риски соответствующие, к тому же это уже спекуляции и игра в угадайку — а я не хочу затрагивать спекуляции в принципе.

Ахахаха! :) Не, я прикинул — еще 7-8 постов по теме, и хватит.

А потом опять приедет. :) Каждый год на рынке пугают, что «поезд ушел», и «таких возможностей больше никогда не будет». И каждый год новые возможности появляются. Не Si, так Ri или MXI.

Ага, спасибо за замечание. Про это тоже нужно будет сказать.

Какая доходность то планируется?! от 0 и до каких?! 5,5%

Честно сказать очень сомнительная идея — т.к. ликвидности на страйках с экспирацией через год вообще нету (надо звонить брокеру, что б прокотировали 1-2-3 контракта ))))))

Не легче торговать опционные констсрукции — по типу продажи дальних краев или пропорциональных колл или пут спредов?!

FXRU не фьюч, а облигационный индекс. Доходность там будет от 0,5% в реальном выражении, до как повезет — расчет выше. За счет того, что 5.5% долларовых лучше, чем 10.74% по ближайшему ОФЗ.

Про ликвидность скажу, под конец. Про конструкции тоже скажу. Только про конструкции с потенциально неограниченным убытком говорить не буду, такому люди пусть сами учатся. :)

Это все больше на инвесторов рассчитано, а не на спекулянтов. Т.е., если человек хочет купить СП у брокера (сроком полгода-год), то он может сделать многие СП и сам — получится даже в среднем доходнее за счет отсутствия комиссий.

Вот, посмотрите, как пример: http://www.finam.ru/services/indexing/ вкладка «100% защита». Вы же сразу поняли, как это делается, да? :) И почему у всех таких предложений фигурируют только Газпром, Сбербанк и Лукойл.

Так вот, я пытаюсь рассказать людям, которые из опционов знают только само слово, что там «под капотом». И как это применять, чтобы было не хуже, чем если купить у брокера.

Сразу сказать «делай так» будет плохо. Поэтому пытаюсь постепенно объяснять механику работы.

Собственно, на этом я свою серию и закончу — как сделать СП на облигациях + опционах и какие опционные стратегии можно было бы использовать.

Что-то сложнее уже выходит за рамки «это можно сделать дома самому». Ну большинству инвесторов реально больше и не нужно (да на нашем рынке и сделать не получится), а спекулянты пусть сами разбираются. Да и действительно, не постить же сюда учебник.