SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Zayko

Голова-Плечи и Объемы

- 25 мая 2012, 20:09

- |

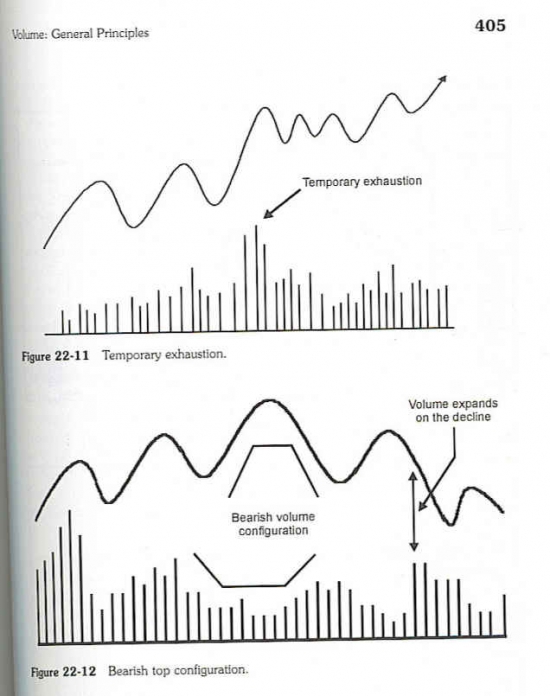

Я являюсь фанатом и активным трейдером данного паттерна. Тем не менее я редко где встречал информацию о том, как должны быть распределены объемы по частям модели (Левое-Плечо/Голова/Правое). Что-то мне подсказывает, что должно быть все проще простого если сесть и подумать над этим с точки зрения психологии толпы и маркет-мейкеров, однако почему-то к очевидному результату я пока не пришел.

У кого есть какие идеи или информация по этому поводу, прошу писать в комментариях. А пока поделюсь тем, что мне удалось найти на просторах интернета:

1. www.robertsinn.com/2012/05/15/is-it-really-a-head-shoulders-top/ здесь упоминается книга, которую увы так и не нашел в бесплатном доступе.

2. Картинка: (поделились добрые люди на забугорском форуме) — H&S TOP для H&S bottom есть подозрения что конфигурация объемов будет выглядеть немного по-другому. Вопрос — как именно?

3. Ну и на затравочку. Как Вам вот эта моделька? Из плюсов — на дневном графике акция присела на 200 ЕМА, что является хорошей моделью продолжения. Конечно, в условиях медвежьего рынка рассчитывать на рост немного рисковано, но все-таки.

У кого есть какие идеи или информация по этому поводу, прошу писать в комментариях. А пока поделюсь тем, что мне удалось найти на просторах интернета:

1. www.robertsinn.com/2012/05/15/is-it-really-a-head-shoulders-top/ здесь упоминается книга, которую увы так и не нашел в бесплатном доступе.

2. Картинка: (поделились добрые люди на забугорском форуме) — H&S TOP для H&S bottom есть подозрения что конфигурация объемов будет выглядеть немного по-другому. Вопрос — как именно?

3. Ну и на затравочку. Как Вам вот эта моделька? Из плюсов — на дневном графике акция присела на 200 ЕМА, что является хорошей моделью продолжения. Конечно, в условиях медвежьего рынка рассчитывать на рост немного рисковано, но все-таки.

- комментировать

- 68 | ★1

- Комментарии ( 4 )

Спасти рядового Олланда! Или почему Грецию спасут для Еврозоны любой ценой!

- 24 мая 2012, 16:06

- |

Общий пост, ничего нового тут не опишу. Уж очень меня удивляет с какой легкостью аналитики рассуждают о выходе Греции из Еврозоны. Говорить о юридической стране этого процесса не буду и так понятно — процесс далеко непростой. А вот с политической и экономической стороны, как мне кажется все очевидно.

И так, немного картинок

Внешний долг некоторых стран еврозоны:

Ничего нового, для проформы — картинки люблю :-)

ЕВРО-МММ

Стрелки показывают, сколько долга держат другие страны включая банки.

( Читать дальше )

И так, немного картинок

Внешний долг некоторых стран еврозоны:

Ничего нового, для проформы — картинки люблю :-)

ЕВРО-МММ

Стрелки показывают, сколько долга держат другие страны включая банки.

( Читать дальше )

Ключевые события на предстоящую неделю 21-25 мая: мало экономики, много политики

- 21 мая 2012, 02:26

- |

Долговой кризис в Европе

Как бы ни надоела эта тема, еще как минимум до 17 июня рынки будут остро реагировать на любые важные новости относительно приверженности Греции Еврозоне. Большое значение имеют изменения в настроениях самих греков, заявления официальных лиц, и конечно, динамика долгового рынка. Критичными будут и новости по Испании, все, что связано с национализацией банков и процессом вывода токсичных активов. Общий итог саммита G8 ожидаем — полная приверженность членству Греции в Еврозоне, вряд ли это принесет позитив на рынки. Неделя ожидается волатильной именно из-за преобладания кризисной темы в настроениях, отчетностей и макростатистики будет мало, поэтому возможны резкие движения на раздичных новостях, выступлениях и тп. Самый главный страх — это беспорядочный выход Греции, скорее всего, рынки будут рассматривать и этот вариант, который может принести убытки на 1 трлн евро.

По Европе складывается впечатление, что никто не знает что делать, всплывают уж совсем жесткие варианты, вроде референдума от Меркель.

Размещения:

Пройдет цикл размещений в США, в прошлые разы, 10-летки и 30-летки обновили исторические максимумы. Прошлая неделя была худшая для рынков акций с начала года, очень возможно, что деньги пойдут на долговой рынок и вырастет спрос на доллар США. Это вероятно и на фоне ухудшающихся перспектив Еврозоны. На рынке ходили слухи, что выросший спрос прошлого аукциона связан с поспешным хеджированием позиций J.P.M

( Читать дальше )

Как бы ни надоела эта тема, еще как минимум до 17 июня рынки будут остро реагировать на любые важные новости относительно приверженности Греции Еврозоне. Большое значение имеют изменения в настроениях самих греков, заявления официальных лиц, и конечно, динамика долгового рынка. Критичными будут и новости по Испании, все, что связано с национализацией банков и процессом вывода токсичных активов. Общий итог саммита G8 ожидаем — полная приверженность членству Греции в Еврозоне, вряд ли это принесет позитив на рынки. Неделя ожидается волатильной именно из-за преобладания кризисной темы в настроениях, отчетностей и макростатистики будет мало, поэтому возможны резкие движения на раздичных новостях, выступлениях и тп. Самый главный страх — это беспорядочный выход Греции, скорее всего, рынки будут рассматривать и этот вариант, который может принести убытки на 1 трлн евро.

По Европе складывается впечатление, что никто не знает что делать, всплывают уж совсем жесткие варианты, вроде референдума от Меркель.

Размещения:

Пройдет цикл размещений в США, в прошлые разы, 10-летки и 30-летки обновили исторические максимумы. Прошлая неделя была худшая для рынков акций с начала года, очень возможно, что деньги пойдут на долговой рынок и вырастет спрос на доллар США. Это вероятно и на фоне ухудшающихся перспектив Еврозоны. На рынке ходили слухи, что выросший спрос прошлого аукциона связан с поспешным хеджированием позиций J.P.M

( Читать дальше )

Коды Bloomberg

- 28 апреля 2012, 18:49

- |

Создал статью в финсловаре: коды блумберг

Если кому есть что добавить интересненькое по кодам, пишите каменты.

Если кому есть что добавить интересненькое по кодам, пишите каменты.

"Новые" индикаторы рынков. Продолжение. Индекс HSBC RORO

- 23 апреля 2012, 13:49

- |

Индекс HSBC RORO. (risk on/risk off)

Данный индекс будет интересен в 1-ую очередь тем, кто торгует не только Россию, но и работает на товарно-сырьевых, валютных и долговых рынках. Ничего нового для многих там нет, просто я данный индикатор использую только для того, чтобы определять те виды активов, на которые есть сильная взаимосвязь ( тупо стоишь с толпой ), либо это отдельные истории.

Предисловие: Всеми любимая статистическая взаимосвязь.

Для тех, кого избежала участь провести лучшие годы своей жизни за учебной доской, изучая 3 курса математику, статистику и ее производные посвящается некоторый экскурс:

Существующие между явлениями формы и виды связей весьма разнообразны по своей классификации. Предметом статистики являются только такие из них, которые имеют количественный характер и изучаются с помощью количественных методов. Корреляционный анализ — это количественный метод определения тесноты и направления взаимосвязи между выборочными переменными величинам. Для оценки силы связи в теории корреляции применяется шкала Чеддока: слабая — от 0,1 до 0,3; умеренная — от 0,3 до 0,5; заметная — от 0,5 до 0,7; высокая — от 0,7 до 0,9; весьма высокая (сильная) — от 0,9 до 1,0.

( Читать дальше )

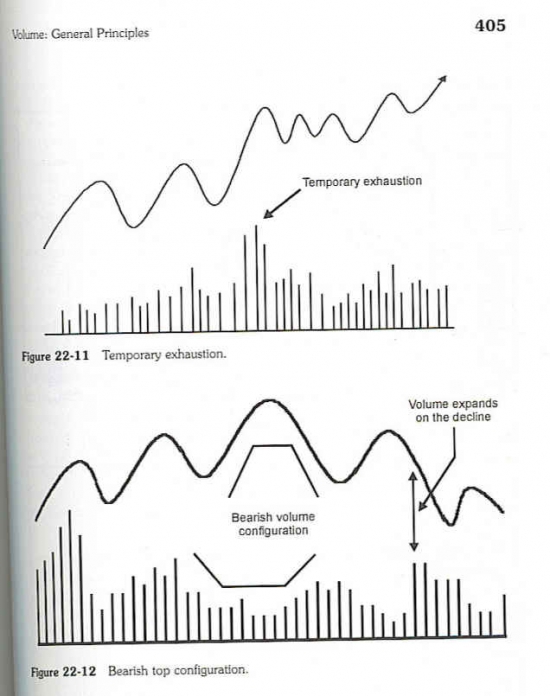

Сегодняшняя статистика по США в картинках...

- 17 апреля 2012, 18:06

- |

Так, чтобы понимать тенденции в крупнейшей экономике мира..

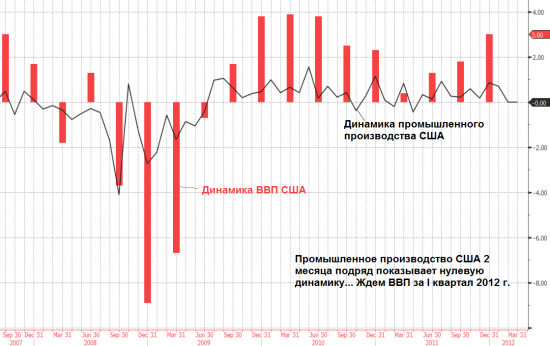

Промпроизводство США показывает нулевую динамику уже два месяца подряд!

Источник: Bloomberg

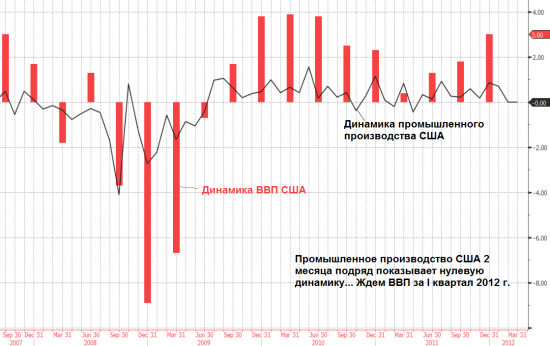

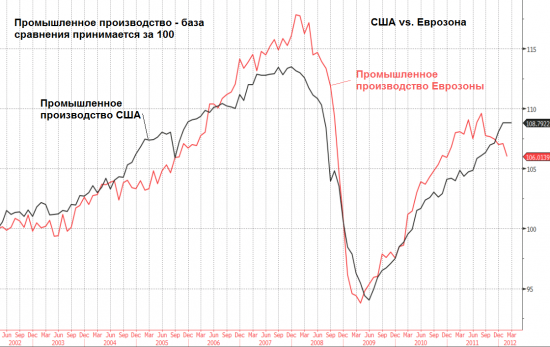

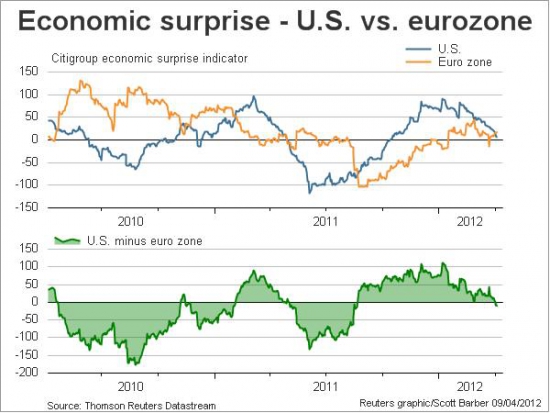

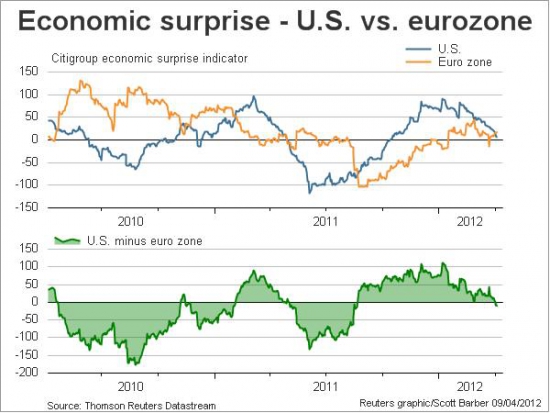

Сравним ситуацию в США и Европе:

Источник: Bloomberg

Идея: Scott Barber из Reuters

Рынок недвижимости США — сравните ситуацию до кризиса и после… хотя кризис в секторе с 2006 года..

( Читать дальше )

Промпроизводство США показывает нулевую динамику уже два месяца подряд!

Источник: Bloomberg

Сравним ситуацию в США и Европе:

Источник: Bloomberg

Идея: Scott Barber из Reuters

Рынок недвижимости США — сравните ситуацию до кризиса и после… хотя кризис в секторе с 2006 года..

( Читать дальше )

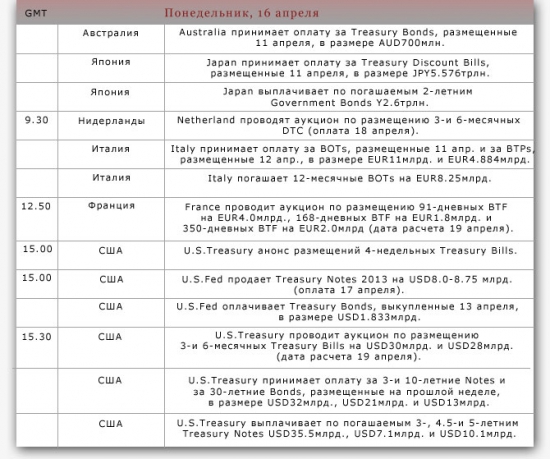

Календарь размещений/ погашений на неделю 16-20.04

- 16 апреля 2012, 14:48

- |

После огромных (14 млрд) погашений австралийских бумаг 13.04 спрос на AUD, вероятно, будет восстанавливаться. Календарь размещений на этой неделе (прежде всего в первой половине) обещает поддержку валюты Японии. Для США после оплаты больших размещений прошлой недели (будут произведены 16.04) эта неделя будет спокойной.

Календарь размещений и погашений на весь апрель — www.debtcalendar.net

( Читать дальше )

Еще один индикатор страха долгового и денежного рынка

- 16 апреля 2012, 12:26

- |

Доброе день! Надеюсь информация для многих будет интересна.

Лирика. Вода.

Жаль, что моя прошлая работа, по описанию различных индикаторов не вызвала широкой реакции у публики. Признаюсь — это самое противоречивая работа за все время моих публикаций на данном ресурсе. Все же, я надеюсь, что данная работа будет воспринята и полезна читателем.

http://smart-lab.ru/blog/50164.php

В сегодняшней работе я продолжу описывать новые/старые индикаторы, которые позволяют в среднесрочной перспективе, определить слабые места долгового и денежного рынка.

STLFSI индикатор.

Напомню, что 1 индекс, который я представил здесь — это индекс KCFSI (http://smart-lab.ru/blog/49548.php) — ежемесячный сводный индекс, состоящий из 11 переменных, отражающих напряжение в Американской финансовой системе. Переменные взяты из двух широких категорий – долгового и денежного рынка США. В связи с тем, что в последние время в информационном пространстве происходит достаточно много разночтений на счет состояния долгового рынка США, мне кажется, данный индикатор идеален, с точки зрения агрегирования информации и выявления негативных тенденций в банковском секторе США.

Основные отличия:

1. Еженедельная публикация ( прим. KCFSI — ежемесячный)

( Читать дальше )

Лирика. Вода.

Жаль, что моя прошлая работа, по описанию различных индикаторов не вызвала широкой реакции у публики. Признаюсь — это самое противоречивая работа за все время моих публикаций на данном ресурсе. Все же, я надеюсь, что данная работа будет воспринята и полезна читателем.

http://smart-lab.ru/blog/50164.php

В сегодняшней работе я продолжу описывать новые/старые индикаторы, которые позволяют в среднесрочной перспективе, определить слабые места долгового и денежного рынка.

STLFSI индикатор.

Напомню, что 1 индекс, который я представил здесь — это индекс KCFSI (http://smart-lab.ru/blog/49548.php) — ежемесячный сводный индекс, состоящий из 11 переменных, отражающих напряжение в Американской финансовой системе. Переменные взяты из двух широких категорий – долгового и денежного рынка США. В связи с тем, что в последние время в информационном пространстве происходит достаточно много разночтений на счет состояния долгового рынка США, мне кажется, данный индикатор идеален, с точки зрения агрегирования информации и выявления негативных тенденций в банковском секторе США.

Основные отличия:

1. Еженедельная публикация ( прим. KCFSI — ежемесячный)

( Читать дальше )

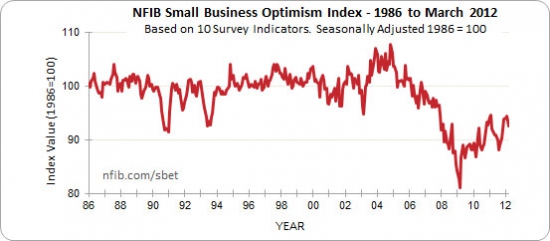

Индекс NFIB упал впервые за 6 месяцев

- 10 апреля 2012, 15:54

- |

Индекс NFIB оптимизма малого бизнеса упал до 92.5 с 94,3 в феврале (первое снижение за 6 месяцев)

интересно посмотреть на составляющие индекса

После весьма значительного начала в этом году, 9 из 10 компонентов значительно упали в марте

Особенно сильно просели показатели занятость и ожидаемые продажи

Индекс NFIB отслеживает тенденции в малом бизнесе и может служить опережающим индикатором

"Новые" индикаторы рынков.

- 09 апреля 2012, 13:56

- |

Новые времена, «новые» индикаторы.

Последние 3-4 года, глобальные рынки постепенно переходят в новую парадигму, где зачастую, не работают или искажаются данные, получаемые экономическими агентами . Те статистические взаимосвязи, которые работали на протяжении многих лет, в новой реальности становятся не пригодны для принятия взвешенных решений по текущей и будущей оценке происходящей сейчас. В сегодняшней аналитической записке, будут описаны современные методы оценки положения денежного, долгового рынка и информационного пространства.

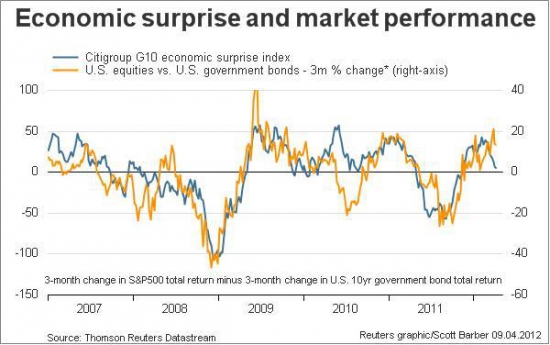

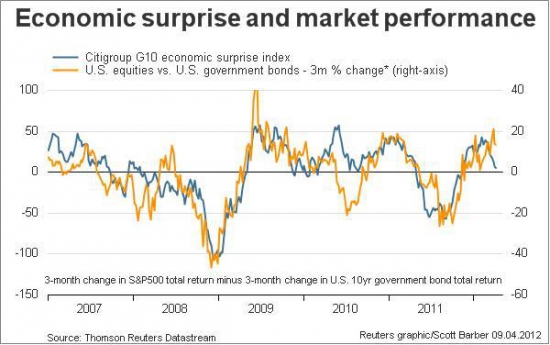

Ожидания рынка и реальность. Индекс СESI G10 и СESI USA.

Информационный поток новостей, создаваемый рынками, несет в себе ключевые переменные, при которых экономические агенты принимают свои решения. Ниже будет представлены индексы, показывающие нам разрывы между ожиданиями и фактическими значениями различных макроэкономических показателей.

Как мы можем наблюдать из данной инфографики, в текущий момент времени, ожидания экономичеких агентов постепенно угасают, рынки пока стабильны. С учетом анализа корреляций данного индекса, можно утверждать, что с лагом в 2-3 месяца, ожидания и реальность соединятся.

Вторая инфографика показыает, кто, с точки зрения информационнго пространства тянет рынки вниз/вверх...

В заключении, будут приведены график индикатора CESI usa vs. S&P 500.....

Ищем взаимосвязь.

( Читать дальше )

Последние 3-4 года, глобальные рынки постепенно переходят в новую парадигму, где зачастую, не работают или искажаются данные, получаемые экономическими агентами . Те статистические взаимосвязи, которые работали на протяжении многих лет, в новой реальности становятся не пригодны для принятия взвешенных решений по текущей и будущей оценке происходящей сейчас. В сегодняшней аналитической записке, будут описаны современные методы оценки положения денежного, долгового рынка и информационного пространства.

Ожидания рынка и реальность. Индекс СESI G10 и СESI USA.

Информационный поток новостей, создаваемый рынками, несет в себе ключевые переменные, при которых экономические агенты принимают свои решения. Ниже будет представлены индексы, показывающие нам разрывы между ожиданиями и фактическими значениями различных макроэкономических показателей.

Как мы можем наблюдать из данной инфографики, в текущий момент времени, ожидания экономичеких агентов постепенно угасают, рынки пока стабильны. С учетом анализа корреляций данного индекса, можно утверждать, что с лагом в 2-3 месяца, ожидания и реальность соединятся.

Вторая инфографика показыает, кто, с точки зрения информационнго пространства тянет рынки вниз/вверх...

В заключении, будут приведены график индикатора CESI usa vs. S&P 500.....

Ищем взаимосвязь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал