SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Awesome_Trade

Введение в парный трейдинг

- 13 мая 2013, 13:06

- |

Текст публикации адаптирован специально для сайта sMart-lab.ru (убрана большая часть скриншотов, две статьи объединены в одну), оригиналы статей, из которых составлена данная публикация находятся тут и тут.

Обычно подобныe статьи принято начинать либо с цитирования какой-нибудь педии, либо с попытки переписать тоже самое, только другими словами)))). А мы поступим иначе, я вам расскажу, чем активно занимался последние полгода, попутно раскрывая значение непонятных по моему мнению терминов и понятий. Живой опыт намного интересней, тем более интересно наблюдать развитие идеи, ее трансформации и поиски решения возникающих по мере изучения предмета проблем.

Итак, вначале был скальпинг. Все уже не раз читали цикл моих статей, посвященных этому замечательному и многообразному стилю торговли. Даже занимаясь им и изучая его ежедневно последние два года, понимаю, сколько еще тут можно узнать и попробовать. Чем дальше в лес, тем зверь крупнее, чем больше изучаю и пробую новое, тем больше появляется вопросов и все большее хочется пробовать и осваивать.

( Читать дальше )

Обычно подобныe статьи принято начинать либо с цитирования какой-нибудь педии, либо с попытки переписать тоже самое, только другими словами)))). А мы поступим иначе, я вам расскажу, чем активно занимался последние полгода, попутно раскрывая значение непонятных по моему мнению терминов и понятий. Живой опыт намного интересней, тем более интересно наблюдать развитие идеи, ее трансформации и поиски решения возникающих по мере изучения предмета проблем.

Итак, вначале был скальпинг. Все уже не раз читали цикл моих статей, посвященных этому замечательному и многообразному стилю торговли. Даже занимаясь им и изучая его ежедневно последние два года, понимаю, сколько еще тут можно узнать и попробовать. Чем дальше в лес, тем зверь крупнее, чем больше изучаю и пробую новое, тем больше появляется вопросов и все большее хочется пробовать и осваивать.

( Читать дальше )

- комментировать

- 1.4К | ★91

- Комментарии ( 85 )

Об особенностях расчета доходности на фьючерсах

- 01 мая 2013, 15:57

- |

Рассмотрим реальную ситуацию. Есть счет на ХХ млн. руб. и мы собираемся им управлять системно. Объем в торгуемых контрактах рассчитываем по формуле:

N=Целое (ХХ млн. руб./номинал фьючерса в рублях).

Берем в качестве необходимого ГО 11 тыс. руб. на контракт и получаем, что суммы ~0.3* ХХ млн. руб. нам хватит под ГО для торговли N контрактами «за глаза», даже с учетом просадок счета. Кладем эту сумму на ФОРТС, а на 0,7* ХХ млн. руб. покупаем супернадежную и ликвидную облигацию под 7% годовых со сроком погашения не больше 2-х лет.

Что получаем в результате торговли в этом году на счете? А вот что

январь 2.8%

февраль 0.1%

март 1.8%

апрель 3.2%

Ну по меркам заявляемых здесь доходностей скромно, очень скромно.

А возьмем и подсчитаем результаты на фьючерсе относительно 0.3* ХХ млн. руб… Что получим? А вот что

январь 7.2%

февраль -0.7%

( Читать дальше )

N=Целое (ХХ млн. руб./номинал фьючерса в рублях).

Берем в качестве необходимого ГО 11 тыс. руб. на контракт и получаем, что суммы ~0.3* ХХ млн. руб. нам хватит под ГО для торговли N контрактами «за глаза», даже с учетом просадок счета. Кладем эту сумму на ФОРТС, а на 0,7* ХХ млн. руб. покупаем супернадежную и ликвидную облигацию под 7% годовых со сроком погашения не больше 2-х лет.

Что получаем в результате торговли в этом году на счете? А вот что

январь 2.8%

февраль 0.1%

март 1.8%

апрель 3.2%

Ну по меркам заявляемых здесь доходностей скромно, очень скромно.

А возьмем и подсчитаем результаты на фьючерсе относительно 0.3* ХХ млн. руб… Что получим? А вот что

январь 7.2%

февраль -0.7%

( Читать дальше )

Доходность систем с низкой корреляцией

- 21 апреля 2013, 16:18

- |

Суть проблемы и подхода

У системных трейдеров зачастую стоит вопрос, как правильно распределить средства счета между алгоритмическими системами с целью добиться максимально стабильных результатов. Под стабильными результатами понимаю максимальное количество прибыльных месяцев (70-90%), минимальная просадка (менее заданной), минимальная длина просадки (не более 2х месяцев), соотношение Доходность/Максимальная просадка не менее 1/3-1/5 на годовом интервале.

Для просоты и очевидности для наших целей рассмотрим пример комбинации двух алгоритмических стратегий (100% формализованных и автоматизированных), которые в реале торгуются не менее полу года, имеют четкую понятную логику и проверены на всех фазах рынка. Что бы иметь ожидания от системы на благоприятных и не благоприятных для нее фазах рынка. Я в своем портфеле использую 10 алгоритмов.

( Читать дальше )

У системных трейдеров зачастую стоит вопрос, как правильно распределить средства счета между алгоритмическими системами с целью добиться максимально стабильных результатов. Под стабильными результатами понимаю максимальное количество прибыльных месяцев (70-90%), минимальная просадка (менее заданной), минимальная длина просадки (не более 2х месяцев), соотношение Доходность/Максимальная просадка не менее 1/3-1/5 на годовом интервале.

Для просоты и очевидности для наших целей рассмотрим пример комбинации двух алгоритмических стратегий (100% формализованных и автоматизированных), которые в реале торгуются не менее полу года, имеют четкую понятную логику и проверены на всех фазах рынка. Что бы иметь ожидания от системы на благоприятных и не благоприятных для нее фазах рынка. Я в своем портфеле использую 10 алгоритмов.

( Читать дальше )

Сбербанк (фиксация реестра) Т0 и Т+2

- 11 апреля 2013, 12:12

- |

Т+2: АО и АП в период 10-11 апреля включительно дивиденды получает продавец (при условии, что в дату фиксации реестра акции Сбера находились на счете владельца в НРД)

Т0: дивиденды получает покупатель (при условии, что в дату фиксации реестра акции Сбера находились на счете владельца в НРД)

Дата фиксации реестра — конец опер.дня 11 апреля 2013.

Таким образом, чтобы в режиме Т+2 покупатель получил дивиденды крайний день покупки был 09.04.2013 (вторник), по этой сделке поставка сегодня.

Если покупка была в среду => поставка в пятницу (т.о. на дату «отсечки» на счете не будет бумаг).

Т0: дивиденды получает покупатель (при условии, что в дату фиксации реестра акции Сбера находились на счете владельца в НРД)

Дата фиксации реестра — конец опер.дня 11 апреля 2013.

Таким образом, чтобы в режиме Т+2 покупатель получил дивиденды крайний день покупки был 09.04.2013 (вторник), по этой сделке поставка сегодня.

Если покупка была в среду => поставка в пятницу (т.о. на дату «отсечки» на счете не будет бумаг).

Как заработать на колебаниях курса Биткоин (стратегия)?

- 05 апреля 2013, 21:26

- |

Итак, как я и обещал на смарт-лабе, рассказываю очень простую и доступную всем идею заработка.

Я недавно стал изучать подробнее тему Bitcoin, дабы разобраться какие есть перспективы и что сейчас происходит в этой индустрии, и какие нововведения планируются.

Изучив наиболее ликвидные сайты – биржи, на которых торгуются биткоины я офигел от того, какой большой спред бывает между ними!

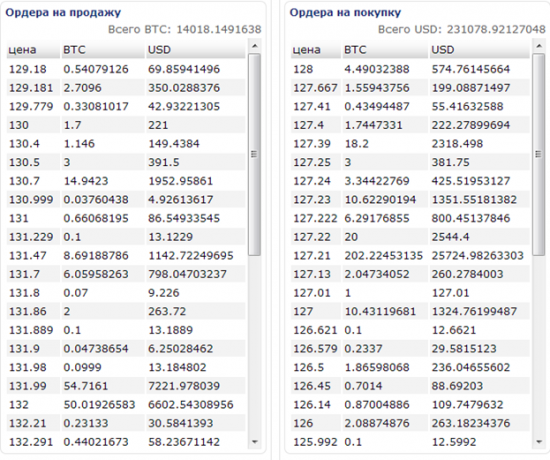

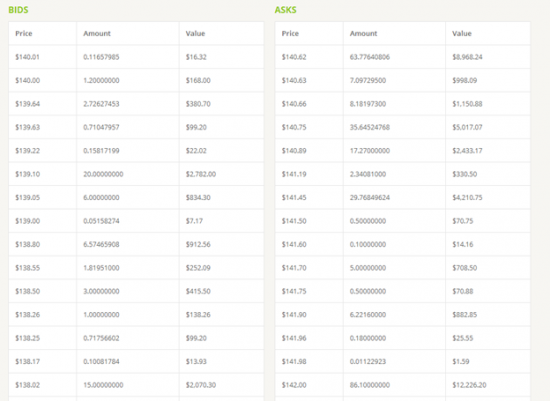

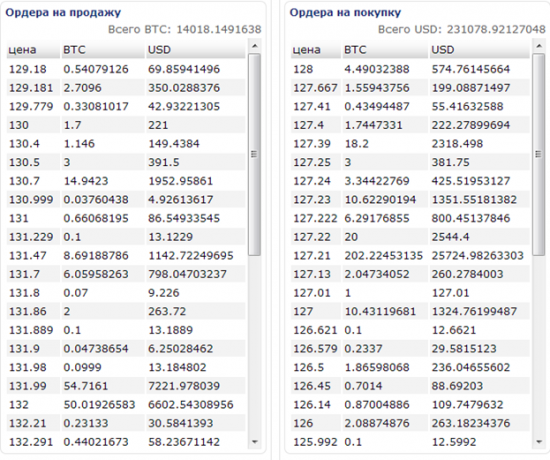

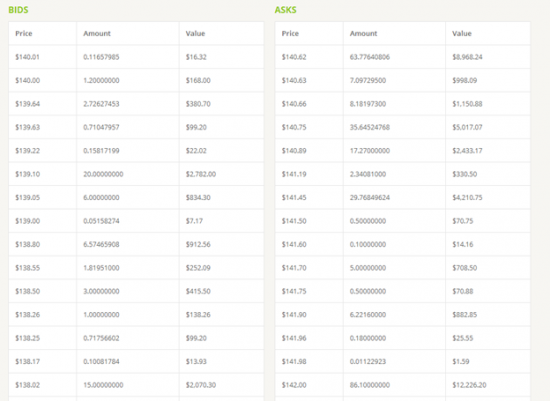

Для примера привожу скриншоты, сделанные во время написания статьи:

Это на BTC-E.com

Это на BITSTAMP.net

( Читать дальше )

Я недавно стал изучать подробнее тему Bitcoin, дабы разобраться какие есть перспективы и что сейчас происходит в этой индустрии, и какие нововведения планируются.

Изучив наиболее ликвидные сайты – биржи, на которых торгуются биткоины я офигел от того, какой большой спред бывает между ними!

Для примера привожу скриншоты, сделанные во время написания статьи:

Это на BTC-E.com

Это на BITSTAMP.net

( Читать дальше )

ВСЕ БЕСПЛАТНЫЕ ВИДЕО ПО C#

- 29 марта 2013, 19:39

- |

Дорогие смарлабовцы, хватит быть жертвами всяких рекламных акций. Держите полный комплект бесплатных видео по C#!

ПОСЛЕ ПРОСМОТРА ЭТИХ ВИДЕО-УРОКОВ, ВЫ СМОЖЕТЕ САМОСТОЯТЕЛЬНО ПИСАТЬ РОБОТОВ, НА РАЗНЫХ ПЛАТФОРМАХ К ПРИМЕРУ ТАКИХ S#.STUDIO или Wealth-Lab

К сожалению функционал смартлаба не позволяет все видео добавить через IFrame, поэтому добавляю ссылками:

1. Visual C# for beginners. Variables and expressions.

2. Visual C# for beginners. Conditions and cycles.

3. Visual C# for beginners. Type conversions. Enumerations, structures, arrays.

4. Visual C# for beginners. Functions.

5. Visual C# for beginners. Introducing to OOP.

6. Visual C# for beginners. Classes Definition.

7. Visual C# for beginners. Class Members Definition.

8. Visual C# for beginners. Коллекции, сравнения.

9. Visual C# for beginners. Events.

10. Visual C# for beginners. Лямбда-выражения.

ПОСЛЕ ПРОСМОТРА ЭТИХ ВИДЕО-УРОКОВ, ВЫ СМОЖЕТЕ САМОСТОЯТЕЛЬНО ПИСАТЬ РОБОТОВ, НА РАЗНЫХ ПЛАТФОРМАХ К ПРИМЕРУ ТАКИХ S#.STUDIO или Wealth-Lab

К сожалению функционал смартлаба не позволяет все видео добавить через IFrame, поэтому добавляю ссылками:

1. Visual C# for beginners. Variables and expressions.

2. Visual C# for beginners. Conditions and cycles.

3. Visual C# for beginners. Type conversions. Enumerations, structures, arrays.

4. Visual C# for beginners. Functions.

5. Visual C# for beginners. Introducing to OOP.

6. Visual C# for beginners. Classes Definition.

7. Visual C# for beginners. Class Members Definition.

8. Visual C# for beginners. Коллекции, сравнения.

9. Visual C# for beginners. Events.

10. Visual C# for beginners. Лямбда-выражения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал