Избранное трейдера Андрей из Сибири

Встречайте новоиспеченного коллегу!!!

- 03 декабря 2016, 16:06

- |

Забрёл на наш сайт где-то неделю назад совсем случайно, взглянув в ютубе на ссылку под видео выступления Ларисы Морозовой на конференции Smart-Lab. Сказать, что я приятно удивился, когда обнаружил в одном сайте огромную концентрацию нужной информации, да и к тому-же активный форум к тематике, значит не сказать ничего:)

За последние 2 месяца мною было прочитан огромный поток информации с дюжин сайтов о финансовых инструментах, биржевой деятельности… ну вы сами знаете, а также около пяти мотивирующих к финансовой деятельности книг, и я по прежнему читаю:)

Quik дался довольно легко, наверное в силу возраста (22 года), попробовал MT5, но как мне показалось — он больше похож на игрушку,

этакой Тетрис:) абсолютно не многофункционален(субъективно). Считаю теперь, накопленные мною 100.000 рублей(может сейчас кто-то смеётся:)) пойдут в самые хорошие идеи и мой поумневший мозг всё-таки возьмёт верх над моими кривыми руками:) Осталась некая проблема с ведением отчетности в exel, сколько я не старался изобрести велосипед, не получается и всё, в итоге моя таблица успешно была спиз**на у некоего Александра Шадрина, правда делал я её по фотографии, и несколько строк по формулам непонятны, но это

временная болезнь, наверстаем:)

Благодарю Администрацию и Спонсоров проекта Smart-Lab за отлично проделанную работу!

С удовольствием поддержу Участников и Проект чем смогу!

- комментировать

- ★15

- Комментарии ( 53 )

Сканер рынка для QUIK

- 01 декабря 2016, 13:01

- |

В терминале QUIK доступны сотни и даже тысячи инструментов. Как найти среди них те, в которых выполняются определённые условия? Например, бумага начала расти или достигнут локальный минимум и имеет смысл рассмотреть вопрос покупки этого актива? Или какое-то другое условие, которым пользуетесь именно вы для анализа ценных бумаг рынка.

Очевидный путь — листать эти инструменты в терминале. Да, можно. Например, просматривать дневные графики всех инструментов на сон грядущий вместо сказки на ночь. Или проводить все время перед экраном, тренируя мышцы руки, истирая мышку и ломая глаза, если интересуют сигналы для торговли внутри дня. Даже не принимая во внимание трудоёмкость и малоприятность процесса, часть сигналов в любом случае будет пропущена.

Однако процесс поддаётся автоматизации — и это хорошо. Я не встречал в открытом доступе подобных утилит, поэтому некоторое время назад написал такую утилиту для себя. Она оказалась удобной — я ее причесал и делюсь с публикой. Лишний плюсик в личное дело на главном суде не помешает.

( Читать дальше )

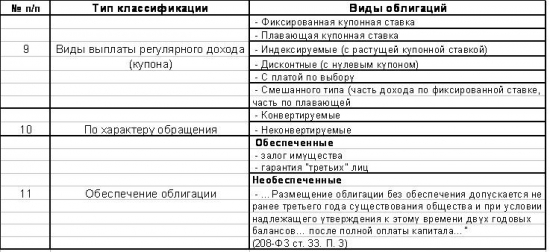

Скрипт для удобства торговли парой USDRUB для QUIK

- 29 ноября 2016, 18:55

- |

Отображает: Направление позиции, Количество позиций, Себестоимость, Прибыль в моменте, Общую прибыль по инструменту.

При двойном клике на любую ячейку открывается вся история сделок:

( Читать дальше )

Ценовой Анализ. Часть 3.Анализ рисков участников. Грааль ST-метода.

- 21 ноября 2016, 22:49

- |

Привет Смартлабовцам!

Продолжаю тему ценового анализа. Сегодня рассматриваем тему анализа рисков участников торговли.

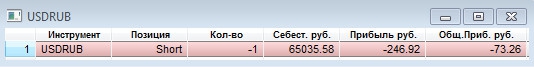

Когда трейдер (спекулянт) открывает позицию, он имеет некоторые ожидания (прогноз) относительно дальнейшего движения цены. Через некоторое время, в зависимости от того, был ли прогноз правильным, позиция закрывается с прибылью или с убытком. Большинство известных мне методов анализа никак не оценивают зоны риска. Они лишь говорят, где нужно открывать позицию и куда ставить стоп. Такие прогнозы основываются на данных ценовой динамики в прошлом и каких-либо дополнительных факторов-фильтров (индикаторы, объем торгов, свечные паттерны прайсэкшн). По причине того, что цена двигается всего в двух направлениях, ожидания трейдеров, а следом и методы анализа можно объединить в три большие группы: трендовые, контртрендовые, и стратегии ложного пробоя.

Кроме ожиданий, трейдер также несет определенный риск на сделку – стоп-лосс, который располагается по другую сторону от ожиданий. Диапазон ожиданий, дополняется диапазоном риска. Базовые методы анализа, которые прогнозируют движение цены, дополняются анализом рисков (положения стоп-лоссов) таких прогнозов. В данном случае можно привести простую аналогию. Диапазон – это ожидания (тейк-профиты), а диапазон в другую сторону – это риски (стоп-лоссы). Получается модель голова плечи. Таким образом, группа сделок, открытых в каком-то диапазоне, является потенциальной моделью голова-плечи, так как подразумевает под собой приемлемый риск. Как известно, стоп-лосс, это сделка в другую сторону, а значит поддерживает диапазон цены в другом направлении.

( Читать дальше )

Теория. Распределение дней роста/падения для нефти Brent в 2016 году

- 19 ноября 2016, 22:20

- |

На прошлой неделе рассчитал параметры доходности и риска в 2016 году по дням для нефти Brent по методикам RiskMetrics.

smart-lab.ru/blog/362367.php

Общий вывод был таков – риск (волатильность) инструмента на порядок превосходит небольшую, хотя и положительную текущую доходность. Ее проще всего получить на позиционных операциях (как в ту, так и в другую сторону) длительностью нескольких дней при жестком контроле рисков. Длительные инвестиции противопоказаны из-за чрезмерного смещения параметра «риск-доходность» в сторону риска.

Теперь возник вопрос – какой продолжительностью должны быть такие трейды? Т.е. исходя из статистического распределения, когда (точнее, с какой вероятностью положительного исхода) следует выходить из позы и занимать противоположную сторону?

Один из вариантов ответа – найти распределение периодов роста/падения, т.е. с какой частотой происходит непрерывный рост (и падение) 1-2-3-4 и т.д. дней подряд.

( Читать дальше )

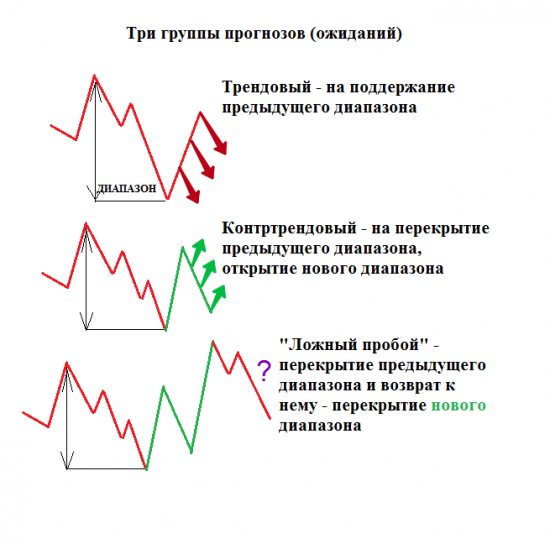

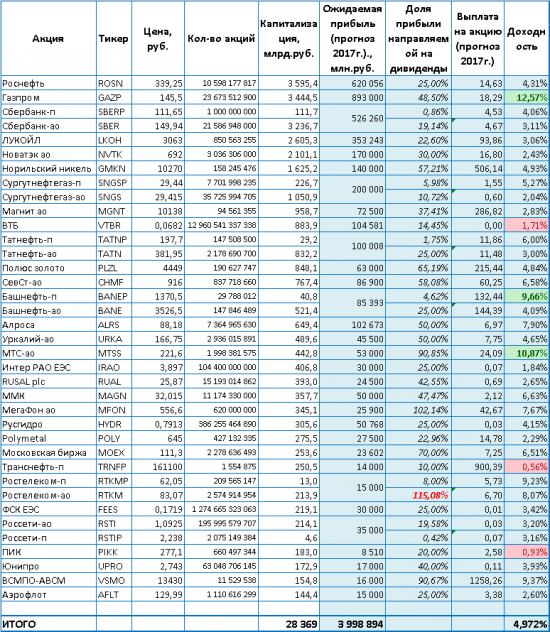

Ожидаемые дивиденды и доходность в 2017г. по основному крупняку

- 17 ноября 2016, 17:04

- |

дивиденды и доходность в 2017г. по основному крупняку" title="Ожидаемые дивиденды и доходность в 2017г. по основному крупняку" />

дивиденды и доходность в 2017г. по основному крупняку" title="Ожидаемые дивиденды и доходность в 2017г. по основному крупняку" />( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

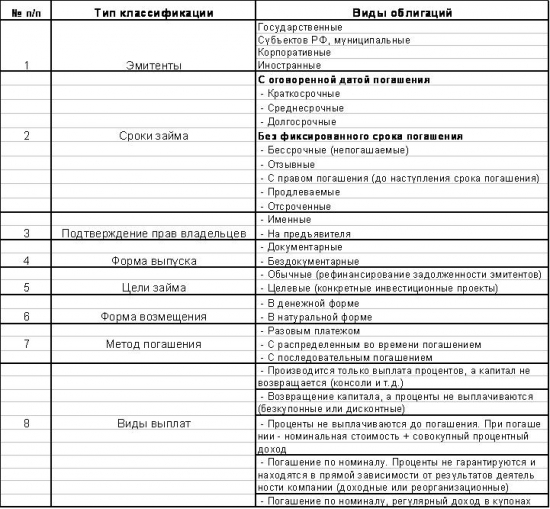

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал