Избранное трейдера Mantis

"Свой угол" подождет: инвестируй в недвижимость, не вставая с дивана

- 15 октября 2020, 14:09

- |

Большинство из нас воспитаны на иллюзии, что есть всего 2 надежных типа инвестиций: депозит в банке и недвижимость. Но хорошо, что вместе с широким распространением доступа на фондовый рынок эта иллюзия начинает исчезать из голов людей. В наше время практически не осталось финансово грамотных людей, которые хотя бы раз интересовались поиском альтернативных видов инвестиций, помимо всем известных. Многие, конечно, быстро этот интерес теряют, попробовав свои силы на форексе, либо подобных “мутных” проектах, и возвращаются к традиционной покупке жилой недвижимости.

Инвестиции в жилую недвижимость имеют ряд минусов, которые отталкивают лично меня от владения физическим “бетоном”. Я выделяю для себя 3 основных:

Во-первых, если вы покупаете квартиру с целью последующей сдачи, то срок окупаемости такого проекта будет очень большим. Возьмем для примера обычную однокомнатную квартиру на окраине Москвы.

Стоимость квартиры — 5 000 000 рублей

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 11 )

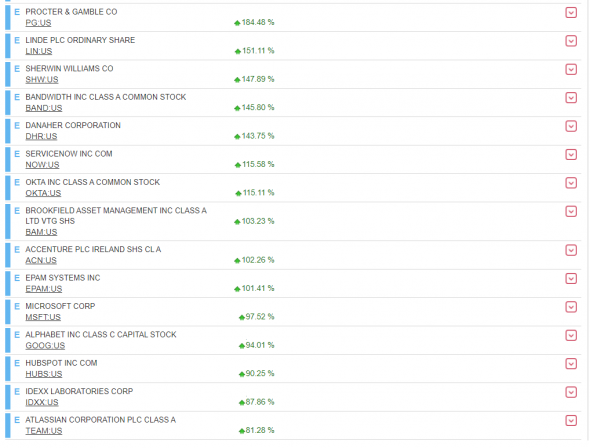

Потрфель Гуру Хренова – 20 лет спустя. Часть 2

- 14 октября 2020, 23:12

- |

Первая часть была здесь

Ну чо, давайте пройдемся по следующей части моего портфеля, который составлялся последние лет 20, и посмотрим, какие уроки долгосрочный инвестор может из этого получить

Procter and Gamble 184% — казалось бы, неплохой рост в 184 процента, но эти акции были куплены, если я не ошибаюсь, где то в 2002-м что ли году. Как подсчитать CAGR в таком случае? Переводим проценты роста в целое число (1.84), добавляем 1 и возводим полученное число (2.84) в степень 1/N, где N- это количество лет (18), после чего вычитаем обратно 1

Формула в экселе: =POWER(2.84,1/18)-1

Получается около 6% CAGR в год, плюс еще процента 2 дивидендов, всего 8%

Но в целом, конечно – это мало если вы хотите хорошего роста для портфеля. Но риск, конечно, при инвестициях в таких унылых эмитентов как PG, намного ниже

Linde PLC 151% — это компания, которая продает промышленные газы. Куплена кажется лет 10 назад. Тоже не супер какой рост, но зато стабильно. Это соответствует моей стратегии продажи лопат на золотом прииске. Самые стабильные бизнесы – это продающие расходники по долгосрочным контрактам, где стоимость продаваемых расходников является несущественной в структуре затрат клиента. При таком раскладе клиент подписывает счета и не парится поиском другого поставщика. CLTV очень высокий.

( Читать дальше )

Суд с Финам. Разбор.

- 27 сентября 2020, 19:21

- |

Пост о том каких результатов можно добиться в судебном процессе с брокерской компанией, надеюсь будет полезно.

На прошлой неделе Тверской суд г. Москвы прекратил дело 02-3184/2020 по причине заключения мирового соглашения АО ИК Финам и инвестора, против которого был подан иск.

Заранее поделюсь своим впечатлением о процессе:

Во-первых, мне и моему клиенту однозначно понравились результаты процесса (об этом далее), с учетом общей проброкерской статистики.

Во-вторых, было бы не справедливо не отметить умение представителей Финама (в этом деле) взвешивать доводы сторон, вести переговоры, идти на совместные уступки.

Итак, причиной подачи иска Финам против инвестора стал отрицательный финансовый результат на срочном рынке (фьючерсы) при маржин колле.

Стандартный иск, стандартные доказательства: отчет брокера, фиксирующий отрицательный финрез., нормы регламента, деклараций о рисках и т.д.

( Читать дальше )

ЗКТ. Как мы закрывали фирму или чего ждать от Мишустина

- 25 сентября 2020, 06:56

- |

Вход — копейка, выход — рубль.

Если у вас нет фирмы, можете сразу переходить ко второй половине топика.

Эта история началась еще десять лет назад. После перехода на упрощенку наше торговое микропредприятие практически перестало приносить доход. По пяти причинам: ритейлеры перестали с нами работать, так как нельзя было списывать НДС, розница задерживала платежи, сотрудники стали подрабатывать на стороне, зарплату обложили страховыми взносами да и товар перестал пользоваться спросом. Так что фирму нужно было закрывать. Понятно, что если начать закрытие сразу, то попадаешь на полномасштабную проверку налоговой с неизбежными штрафами, выплачивать которые не было средств. Да и оставалась надежда найти новый сегмент рынка, все-таки люди у нас работали достаточно образованные. Заморозили фирму и до прошлого года сдавали нулевые отчеты. В пенсионном фонде объяснили, что им отчетов не нужно до возобновления деятельности. Ежеквартально посылали по почте отчеты в соцстрах и налоговую. Раз в полгода обозначали движение средств в банке, чтобы не попасть на ежемесячное драконовское списание. Так прошло несколько лет. Приходилось следить за развлечениями налоговой, соцстраха и статистики по изменению форм отчетности. Кто-то же у них должен отрабатывать зарплату, плевать, что сотни тысяч предприятий должны тратить силы своих бухгалтеров на отслеживание этих изменений. Обновляешь программы и вперед, сдаем отчетность по новым формам. Если раньше твои ошибки замечались, предлагалось переделать отчет и сдать по новой, то теперь через год приходит извещение из налоговой — извольте платить штраф.

( Читать дальше )

Как я оцениваю компании перед покупкой акций?

- 05 сентября 2020, 12:39

- |

Практически в каждом своем посте я упоминаю о том, что инвестирую в акции из индекса S&P500, стараясь скопировать те же пропорции, что и в индексе. Но всё-таки — как я выбираю акции для покупки, если из 500 компаний я могу купить за месяц лишь 2-3 из них.

Если коротко, то в первую очередь я стараюсь покупать акции тех компаний, у которых потенциал роста чуть больше, чем у других.

Как выявить такие компании? Нужно смотреть на финансовые показатели компании, проводить анализ, сравнивать компанию с конкурентами и с отраслью в целом. Звучит сложно, но я нашел способ достаточно быстро оценить компанию, взглянув на её основные показатели.

( Читать дальше )

Сбой шрифтов в браузере,помогите плизз

- 01 сентября 2020, 17:50

- |

Помогите пожалуйста исправить проблему.Так понимаю произошёл какой то сбой шрифтов в браузерах.

Ниже скрины.

( Читать дальше )

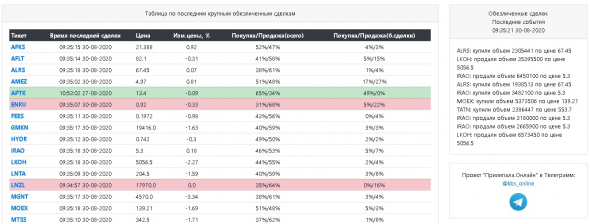

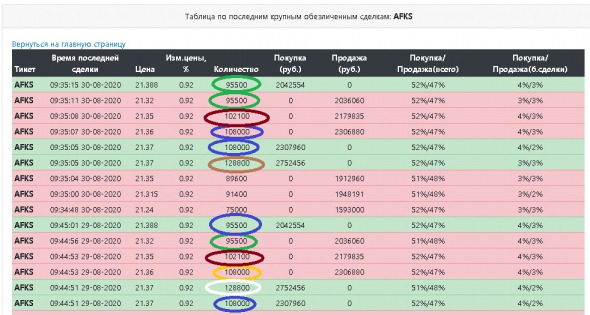

Анализ обезличенных сделок онлайн, теперь в вебе

- 31 августа 2020, 07:20

- |

Сделал для себя то, что очень давно хотел. Структурировал в вебе информацию по обезличенным сделкам.

Доступно всем вот здесь: https://кбс.онлайн

В чем фишка? Выбираем любой интересующий тикет и видим фактические сделки. И вот самое интересное: по ряду крупных сделок отдельных инструментов количество совпадает. Отсюда можно сделать предположение, что данные крупные обезличенные сделки могут относится к одному игроку.

( Читать дальше )

🏆 Лучшие из лучших. Как провести фундаментальный анализ за пару минут

- 31 августа 2020, 06:42

- |

Добрый день!

Хочу поделиться одним из своих проектов, который позволяет провести анализ компании буквально за несколько минут, объективно сравнить множество компаний друг с другом и выбрать из них лучшие.

Сразу даю ссылку на видеоинструкцию, в текстовом варианте инструкции нет, т.к. это получится гигантская простыня.

Зачем нужен Скринер?

Одной из основных проблем фундаментального анализа, на мой взгляд, является невозможность удержать в голове всё множество финансовых параметров отдельной компании, сопоставить их между собой и уж тем более, объективно сравнить с другими компаниями. Особенно, когда в сферу ваших интересов попадают несколько секторов и несколько десятков компаний. Да, для этого были придуманы мультипликаторы, и отчасти они помогают в решении данной задачи, но опираться при покупке только на них, на мой взгляд, не самая лучшая идея. Да я вряд ли кто-то на практике использует только их.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал