Избранное трейдера Vitastic

Расчёт размера плеч для фьючерсов Мосбиржи. Еще проще

- 15 июля 2019, 19:01

- |

Вижу пост набрал >50★

Так вот.

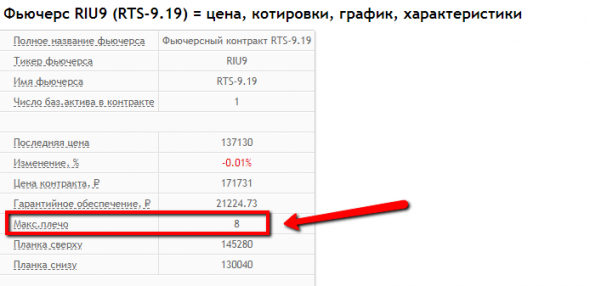

Заходим котировки фьчерсов на смартлабе.

Открываем например фьючерс РТС

В таблице всё посчитано:

Сколько стоит контракт, сколько составляет гарантийное обеспечение по нему, и какое максимальное плечо таким образом вы можете взять по этому инструменту.

Не благодарите.

Знай и люби свой смартлаб!

- комментировать

- 6.5К | ★43

- Комментарии ( 42 )

иГРЫрАЗУМа 2019: FateevVV стартовая позиция.

- 21 июня 2019, 22:20

- |

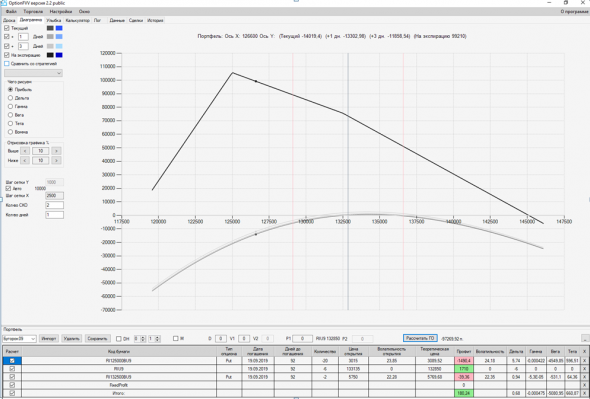

Немного опишу мои стратегии, чтобы по ним меньше потом расписывать.

Стратегий примерно 4, все основные манипуляции по ним провожу в период с 18:00 до 18:45.

1. Стратегия «Бугорок». Банальная продажа волы. https://smart-lab.ru/blog/330717.php

2. Стратегия «ВОММА». https://smart-lab.ru/blog/232363.php

3. Мои любимые календари (К1 и К2), жалко что они редкие гости.

4. Пытаюсь ловить всевозможные перекосы улыбок (С1 и С2). https://smart-lab.ru/blog/460332.php

5. Лотерейки, лудоманство в виде направленных позиций и всевозможные эксперименты и тесты на реальном счете.

19.06.2019

Создал стратегию «Бугорок09». Продал сентябрьские путы, в небольшом количестве. При увеличении IV буду добавляться.

Есть еще остаток второй стратегии, которая уже давно ведется, скрин не сделал.

20.06.2019.

В 18:10 выровнял дельту у обоих стратегий.

( Читать дальше )

Учимся сами создавать торговые советники для Quik

- 15 июня 2019, 23:43

- |

С ЧЕГО НАЧАТЬ САМОСТОЯТЕЛЬНОЕ ОБУЧЕНИЕ?

Во первых, Вам потребуются удобные среды разработки (программы, где Вы сможете писать свой код), о том, где их взять и как установить прочтите здесь. Для написания скриптов QLua Вам понадобится только Notepad++.

Во вторых, получите терминал QUIK с демо-счетом, можете получить его либо в компании Arqa (разработчик терминала) по данной ссылке, либо у практически любого брокера.

И в третьих, начинайте изучать QLua.

Рекомендую начать с раздела меню «QLua(Lua) основы», в частности со статей: «База скрипта в QLua (lua)» и «Функции обратного вызова, встроенные в QLua», остальные статьи данного раздела используйте как справочники при написании скрипта, в них практически к каждой функции есть пример кода с комментариями.

Следующим шагом переходите к разделу меню «QUIK + QLua(Lua)», в нем речь идет о том, как взаимодействует скрипт с терминалом QUIK, как обменивается данными, все так же с примерами и комментариями. Особое внимание обратите на раздел «Блоки кода», в особенности на статью в нем: «Пример простого торгового движка „Simple Engine“ QLua(Lua)», разобрав код которой Вам многое станет понятнее, хоть по началу такой подход может показаться несколько сложным.

( Читать дальше )

Полезные ссылки для работы с облигациями

- 26 мая 2019, 22:27

- |

smart-lab.ru/q/ofz/

blozhik.herokuapp.com/services/bonds

bonds.finam.ru/

navigator.raiffeisen.ru

www.dohod.ru/ik/analytics/bonds/

www.banki.ru/investment/search/

www.rusbonds.ru/compare.asp

ru.cbonds.info/

Поиск глобальных облигаций

en.boerse-frankfurt.de/bonds/bonds-finder

www.boerse-berlin.com/index.php/Bonds

markets.businessinsider.com/bonds/finder

finra-markets.morningstar.com/BondCenter/Screener.jsp

Калькулятор

en.boerse-frankfurt.de/bonds/yieldcalculator

Российские кривые доходности

smart-lab.ru/q/ofz/

ru.cbonds.info/bondmaps/

moex.com/ru/marketdata/indices/state/yieldcurve/

www.moex.com/ru/marketdata/indices/state/g-curve/

Мировые кривые доходности

stockcharts.com/freecharts/yieldcurve.php

ru.investing.com/rates-bonds/usa-government-bonds

www.gurufocus.com/yield_curve.php

Информация о дефолтах

https://www.moex.com/ru/listing/emidocs.aspx?type=4

Судак-Тудак (робот)

- 18 апреля 2019, 15:32

- |

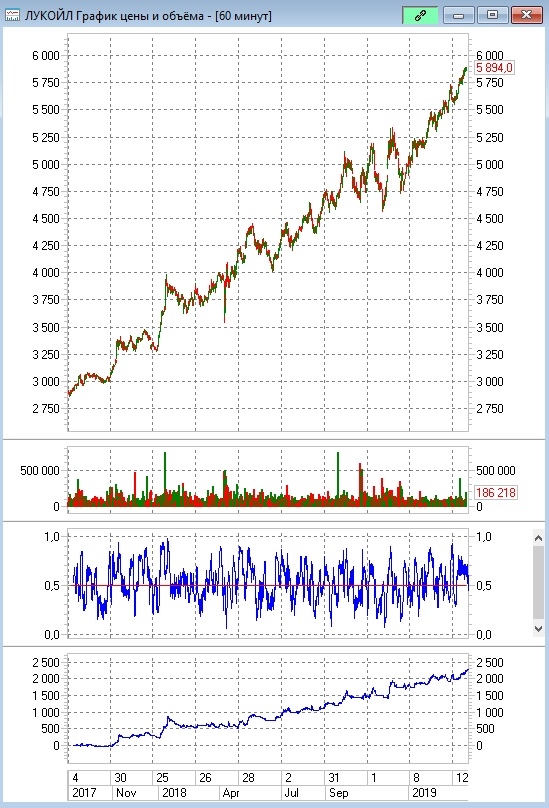

Алгоритм данной торговли был описан уважаемым Гном (https://smart-lab.ru/blog/499606.php) и, поскольку я являюсь любителем различных теорий Мартингейла и усреднения, написал робота по этой стратегии.

Подробно на алгоритме останавливаться не буду — читайте по ссылке у Гнома, там очень хорошо всё расписано.

Здесь — немного измененная реализация. Отличие в том, что позиции открываются не через равные промежутки цены, а чуть шире: еще должно прийти хотя бы минимальное подтверждение, что дальше не полетит (в данном случае использован вход обратно в канал Боллинджера, но это несложно поменять на что угодно).

Если полетит против нас вертикально, мы хотя бы не будет бессмысленно открывать кучу сделок на мгновенной длинной вертикальной палке.

Итак, представляю: «Судак-Тудак» Универсальный (одновременно для акций и фьючерсов).

Если хотите добавить инструменты (а они добавляются в массив aTickerList), не забудьте вписать их данные в массивы:

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 63 )

12 причин открыть брокерский счет в Interactive Brokers

- 04 апреля 2019, 19:21

- |

DTI Algorithmic — финансовый советник на платформе Interactive Brokers (IB). За 10 лет на рынке мы успели поработать со многими российскими и иностранными брокерами, и в 2013 г. осознанно сделали выбор в пользу IB.

#справка Interactive Brokers LLC — американский онлайн—брокер. Материнская компания IB работает с 1978 года, ее номер в Комиссии по ценным бумагам и биржам США (SEC) — 0001381197. Данные о компании:

- кратко и подробно о брокере на сайте американской Службы регулирования отрасли финансовых услуг (FINRA),

- регуляторная информация об Interactive Brokers Group на сайте SEC,

- данные о руководителях, финансовой устойчивости и рисках IB для Комиссии по торговле товарными фьючерсами (CFTC) и Национальной фьючерсной ассоциации (NFA).

( Читать дальше )

- комментировать

- 29.3К |

- Комментарии ( 96 )

STATDIVPROF индикатор с эквити

- 29 марта 2019, 21:58

- |

если поставить параметр showprof=1, если showprof=0, то будет показывать профит иначе сам индикатор

код индикатора

Settings={

Name="STATDIVPROF",

period=30,

showprof=0,

line=

{

{

Name="curve",

Color=RGB(0,0,255),

Type=TYPE_LINE,

Width=1

},

{

Name="line",

Color=RGB(255,0,0),

Type=TYPE_LINE,

Width=1

}

}

}

function Init()

prof=0

bp=0

prevval=0

return 2

end

function OnCalculate(index)

local sum1=0

local sum2=0

local j=0

local dprof=0

if index < Settings.period then

return nil, nil

else

for i=index-Settings.period+1, index do

j = j + 1

if C(i) > O(i) then

sum1 = sum1 + (C(i) - O(i))*V(i)*j

sum2 = sum2 + (C(i) - O(i))*V(i)*j

else

sum2 = sum2 + (O(i) - C(i))*V(i)*j

end

end

sum1 = sum1/sum2

end

if index > Settings.period+1 then

if prevval < 0.5 and sum1 >= 0.5 then

bp=C(index)

end

if prevval > 0.5 and sum1 <= 0.5 then

if bp ~= 0 then

prof=prof+C(index)-bp

bp=0

end

end

if bp ~= 0 then

dprof = C(index) - bp

else

dprof = 0

end

end

prevval=sum1

if Settings.showprof == 0 then

return sum1, 0.5

end

if Settings.showprof == 1 then

return prof+dprof, nil

end

endКак покупать облигации на первичном рынке (в режиме первичного размещения)?

- 28 марта 2019, 08:16

- |

#практика

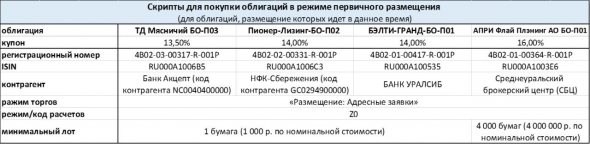

На днях опубликовал пост о том, что можно купить ряд облигаций в режиме первичного размещения, а затем, в т.ч. день в день, продать их дороже на основных (вторичных) торгах. И получил многочисленные и ожидаемы замечания, что написано красиво, только купить на облигации на первичных торгах не получается.

Поэтому привожу т.н. скрипты, пользуясь которыми Вы можете купить облигации в режиме первичного размещения. Как через голосового брокера, так в ряде случаев, и через терминал.

На данный момент без явного торможения принимают заявки на первичном рынке:

• ВТБ

• БКС

• Сбербанк

• ЦЕРИХ

В принципе, принимают заявки: Открытие, ФИНАМ, ПСБ, Ай Ти Ай Капитал. Наверно, это не весь список.

Пробуйте!) Экономьте там, где это позволяют возможности и доступы.

@AndreyHohrin

Новый индикатор Zigzag на lua под quik

- 25 марта 2019, 17:52

- |

Предлагаю его для ознакомления

при установке имя индикатора будет Zigzag

параметр delta задает в % плечо индикатора

цель данного индикатора — помочь быстро найти значимые уровни

планирую этот совместить с предыдущим: https://smart-lab.ru/blog/528924.php

и сделать адаптивный STATDIV

в дальнейшем в зигзаг добавлю отображение уровней

файл индикатора:

https://dropmefiles.com/WyjM2

выглядит на графике так:

сам код индикатора:

Settings=

{

Name = "Zigzag", -- название индикатора

delta=3, -- параметр индикатора

line=

{

{

Name = "zigzagline",

Type =TYPE_LINE,

Width = 1,

Color = RGB(120,90, 140)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

return 1

end

function OnCalculate(index)

if index == 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

v = C(index)

else

if voldMaxindex >= voldMinindex then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = vMinindex

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

else

vFrom = vMinindex

end

end

else

if voldMaxindex <= voldMinindex then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = vMaxindex

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

else

vFrom = vMaxindex

end

end

end

end

for i = vFrom, index do

k = (C(index)- C(vFrom))/(index- vFrom);

v = i*k + C(index) - index*k

SetValue(i, 1, v)

end

end

endИзменения в портфеле, общие мысли

- 21 марта 2019, 13:42

- |

Последние 6 месяцев выдались очень напряженными как в плане работы, так и в плане личных дел\забот. Как я писал в одной из предыдущих записей, я все-таки поступил на «Президентскую программу подготовки управленческих кадров» и с декабря усердно учусь. Так как в сети очень мало инфы по этой теме, выделю в отдельную главу про свое обучение. Постараюсь разбить пост на несколько глав:

1. Обзор портфеля

2. дальнейшее видение по портфелю

3. Немного про обучение

Начнем)

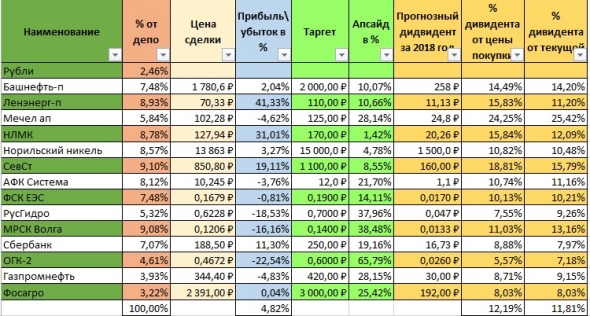

1. Обзор портфеля:

Напомню основную идею портфеля — создать стабильный пассивный доход. Минимум спекуляций, особенно с учетом того, что на это не хватает знаний, времени, мозгов. В настоящий момент портфель выглядит так:

Особых изменений по портфелю не было, слегка докупил ГПН, РусГидро, добрал ГМК на новости о SPO.

Теперь детально по каждой бумаге:

1. Башнефть-п. Основная идея, разумеется, дивиденды. Считаю, что и сейчас неплохая цена для входа, тем более, что акции достаточно сильно упали. Пока списываю это на выход норвежского фонда (по крайней мере оч на это надеюсь))) Апсайд небольшой видится, т.к. рынок закладывает риски по Сечину и закрытию дивгэпа. Держу, опустится ниже моей средней — буду добирать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал