Избранное трейдера Viknik

ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

( Читать дальше )

- комментировать

- 17.6К | ★44

- Комментарии ( 51 )

Внебиржевые сделки и Лукойл

- 11 марта 2022, 17:55

- |

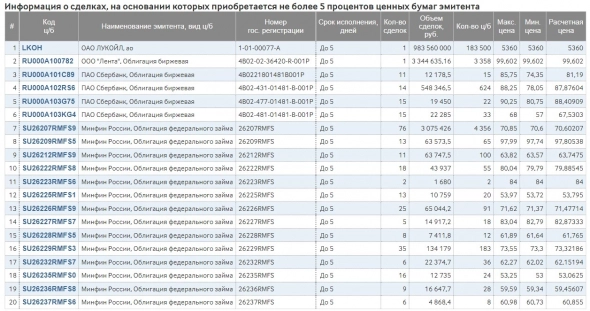

Коллеги смартлабовцы, приветствую. На ваш суд я подготовил немного своей аналитики и домыслов. Возможно коллеги меня в чем то поправят, всё-таки есть знающие люди на форуме. Я не профессионал в торговле, это скорее хобби, сам работаю аналитиком на государство занимаемся торгами 44ФЗ. На бирже я давно, пришел в 2008 году когда была возможность заработать на пузыре в США. В общем для начала вот какие итоги по внебиржевым торгам за сегодня были (по состоянию на 18 часов 11.03.2022)-

Как видим Лукойл второй день вкидывает в акции по хорошей цене, это меня и сподвигло создать этот пост.

Немного покопавшись в открытых данных а именно во внебиржевых торгах по Лукойлу я обратил внимание на интересный факт 03 декабря 2019 года Компания отчиталась о сокращении акций до 692 865 762 штук (с этого момента я и сделал выгрузку по внебиржевым торгам). За это время компания (?) или кто-то еще выкупил бумаг на внебирже (РЕПО туда точно не входят!) на общую сумму 406 004 236 976,71 ₽ что составляет 71 043 489 акций (Без учета сегодняшнего дня), то в свою очередь составляет 10.25% от общего количества акций если верить данным на 19 год.

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 23 )

Экономическая война с Западом и Центробанк: что следует делать срочно

- 10 марта 2022, 20:05

- |

Град «калечащих» западных санкций идёт уже третью неделю. Страна – в обороне. Крупных ошибок наших экономических властей пока нет. Но крайне необходимо, чтобы ЦБ реагировал оперативнее и быстрее.

Подчеркнём, именно Эльвире Набиуллиной предстоит сейчас предпринимать главные меры по защите экономики страны. Правительство, конечно, будет тушить локальные «пожары», но исправить ситуацию в целом — не сможет (рис. 1).

Рис. 1. Размер ВВП задаёт ЦБ, а правительство лишь делит получившийся пирог.

( Читать дальше )

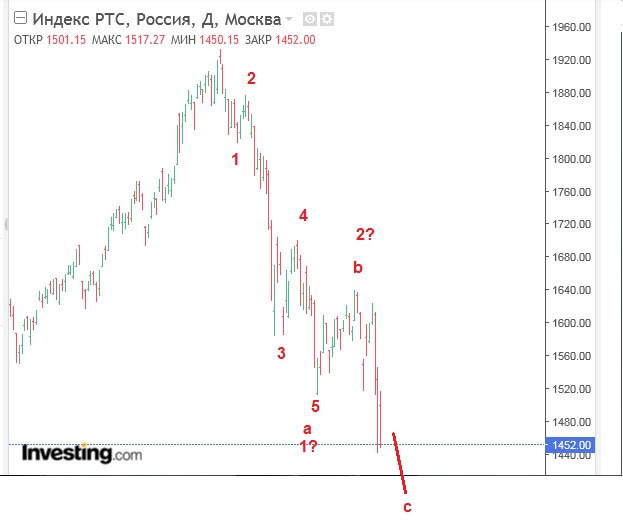

Фьючерс на индекс РТС, как поймать дно ?

- 10 марта 2022, 13:31

- |

А теперь 2 основных сценария формирования дна,

первый сценарий это когда цена будет топтаться в районе 400-570 (может даже ниже, пока трудно спрогнозировать) 4-6 месяцев,

и второй сценарий отскок вверх от дна в район 800-900 и заход еще раз на дно примерно через 10-14 месяцев и далее рост в течение нескольких лет по обоим сценариям.

Мой канал с ежедневной аналитикой — ссылка в профиле.

Возвращаю должок: инвесторы-новички, вы НЕ можете потерять на бирже все!

- 27 февраля 2022, 11:11

- |

Один год и 11 дней назад я опубликовал пост, который оспаривал другой пост смартлабовского Главного о том, что все пропало, и инвесторы-новички могут потерять на бирже все. Очень кратко, мои аргументы были следующими:

— рынки ни в России, ни даже в США не переоценены

— инвесторы (по крайней мере в России) НЕ покупают акции в огромных объемах, в частности, за год, предшествующий времени написания того поста, на рынок было заведено всего 15% от суммы выплаченных за тот год дивидендов

— если вы тру-инвестор, то торгуете без плеч и радуетесь падениям, а если не совсем тру — можете использовать инструменты ограничения убытков, такие как «продавать ниже 200-дневного скользящего среднего» и диверсификация.

В ответ я получил от «управляющего деньгами одного миллиардера», на криках «фсепропало» которого и был основан мартыновский пост, следующее сочинение:

( Читать дальше )

РТС.220222.Разбор полётов.

- 27 февраля 2022, 10:31

- |

Это победа.

То что произошло 22 февраля для нас не было сюрпризом.

Еще раз вспомним аргументы, которые позволили избежать потерь и заработать годовые доходности.Итак:

..17 января. Первое предупреждение.

.

Цитирую:

.“По РТС ситуация крайне опасная..

Можем обвалиться куда угодно.У больших игроков хедж через проданные фьючи, поэтому они могут сливать акции в рынок практически без потерь.

Можем обвалиться куда угодно.У больших игроков хедж через проданные фьючи, поэтому они могут сливать акции в рынок практически без потерь.( Читать дальше )

Дивидендный дождь российского рынка

- 11 февраля 2022, 00:13

- |

Компании планируют отлично отчитаться за 2021 год и всыпать дивидендами по изголодавшимся инвесторам.

2022 года начался в среднем нормально. Что-то выросло, что-то упало, а кто-то так и лежит на диване. Всё из-за того, что последние могут себе это позволить если, конечно, давным-давно запаслись акциями дивидендных компаний.

Странные ощущения подвисли в воздухе. Вроде бы дела у российских компаний по выручке идут неплохо, но инвесторы не спешат ликовать. Размеры дивидендов ещё только начали объявлять и одним из первых оказалась компания Фосагро, предложив выплатить по 390 рублей на акцию. Я бы от такого не отказывался, ведь с учётом предыдущих выплат, Фосагро выплатит дивидендов размером в 15% годовых. И я серьёзно обращаю внимание, что это надёжные выплаты. Ежеквартальные ежегодные дивидендные выплаты. Но при этом я понимаю, инвесторов смущает изменчивость цены газа, при падении которого доход Фосагро так же снизятся, а за ним последуют и дивиденды.

( Читать дальше )

Результаты торговли опционами за 2021 год

- 02 января 2022, 18:38

- |

Рад подвести итоги четырех месяцев своей публичной торговли. В среднем, получается генерировать чуть больше 3 процентов в месяц. Считаю это отличным результатом, главное стабильно его показывать из года в год.

Реализованная П/У: +$3235

Открыто позиций: 101 шт

Закрыто позиций: 92 шт

Win Rate: 84%

Все сделки публикую бесплатно в телеграм канале - https://t.me/optionmile

Статистика сделок - https://docs.google.com/spreadsheets/d/1e4i0EemSn-LnmIZ_eGEuLGankPhq9xgkOgv0Ibc2Mt4/

Изначально, я начинал этот канал для того, чтобы вести статистику своей торговли и стать более дисциплинированным. Эта цель полностью себя оправдала. Сейчас я вижу все свои слабые места, а самое главное понимаю как их исправить.

Ключевой вывод, который я могу сделать исходя из статистики: убытки нужно фиксировать раньше. Если сделка открыта правильно, то она не должна уходить в моменте в минус больше чем на 100-200%. Поэтому, не нужно спасать ошибочные позиции, их нужно закрывать на ранней стадии. Если этого придерживаться, тогда можно немного увеличить риски для портфеля и доходность.

( Читать дальше )

Какие акции купить, когда американский рынок на максимуме?

- 02 января 2022, 18:12

- |

3M Company — компания с широкой диверсификацией бизнеса и крепким фундаменталом. Платит стабильные дивиденды. Торгуется заметно ниже своих максимумов.

Activision Blizzard — всемирно известная компания по разработке игр. Торгуется почти на годовом минимуме.

Alibaba — единственная китайская компания, торгуется на Nasdaq. Думаю все знакомы с магазином АлиЭкспресс. Торгуется в районе пятилетних минимумов.

British American Tabacco — табачная компания с очень щедрыми дивидендами и низкими мультипликаторами.

Corning — инновационная компания в области специализированного стекла и оптической физики. Именно они делают защитное покрытие у дисплеев смартфонов. Средние дивиденды по американскому рынку.

( Читать дальше )

Облигации: мифы и реальность. Часть 3 Главы 3. Гипотезы, объясняющие временную структуру.

- 11 ноября 2021, 09:15

- |

Как мы заметили в ч. 2., несмотря на разнообразие форм, в литературе выделяют определенную типологию и динамику кривых доходности.

Также существует несколько устойчивых наблюдений, которые должна объяснять любая содержательная теория срочной структуры процентных ставок.

- Как краткосрочные, так и долгосрочные ставки движутся преимущественно вместе, т.е. между ними существует положительная корреляция.

- Если краткосрочные ставки находятся на исторически низких уровнях, кривая в большинстве случаев будет иметь нормальную форму. Если же краткосрочные ставки достаточно высоки по сравнению со своими историческими значениями, кривая, скорее всего, станет инвертированной.

- Краткосрочные ставки более волатильны, чем ставки по длинным облигациям.

- Кривая обычно имеет положительный наклон.

ГИПОТЕЗА ОЖИДАНИЙ

Одной из первых и наиболее представительной теорий временной структуры является гипотеза ожиданий. Она подразделяется на несколько ветвей. Две основные: гипотеза чистых ожиданий (pure (or unbiased) expectation hypothesis) и гипотеза локальных ожиданий (local expectation hypothesis); две вспомогательные: return to maturity expectation hypothesis, yield to maturity expectation hypothesis

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал