Избранное трейдера VIKTORRR

Возник симптом возможного кризиса банков

- 22 апреля 2020, 16:39

- |

Это симптом возможного кризиса банков.

В апреля число заявок на потребительские кредиты снизилось на 60% по сравнению с аналогичным периодом прошлого года, на автокредиты — на 90%, на ипотеку — на 44%, на микрокредиты — на 44%.

Выдача новых кредитов наличными сократилась примерно в 3,3 раза.

К 15 апреля заемщики подали более 585 000 обращений о реструктуризации. Доля удовлетворенных заявок граждан возросла с 14 до 44%. Это почти 200 000 кредитов.

Можно говорить о начале развития кризисных явлений в банковской сфере.

В выигрыше могут оказаться только госбанки, в частности Сбербанк и ВТБ.В Сбербанке дистанционный спрос на потребительские кредиты «находится на стабильно высоком уровне». В ВТБ доля онлайн-заявок на кредиты наличными выросла в два раза и в настоящее время превышает 60%. Глава ВТБ Андрей Костин в интервью РБК заявил, что банк ожидает наплыва запросов на реструктуризацию кредитов после майских праздников. Пока, по его словам, люди не могут понять, каким будет их доход в будущем и не знают, «сохранят ли они работу, когда они получат следующую зарплату и т.д».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

При цене -37$ шорт становится убыточным!

- 22 апреля 2020, 14:43

- |

"… Движение слева направо по диагонали вверх будет давать тебе прибыль на купленную позицию, а движение слева направо по диагонали вниз будет приносить убытки… Но прежде рухнет математика и наступит хаос"

из книги Л. Эдвина «Пророчества Биржевого Спекулянта». Издано в минус 3291 году после нашей эры.

Навеяно этим постом: https://smart-lab.ru/blog/615726.php

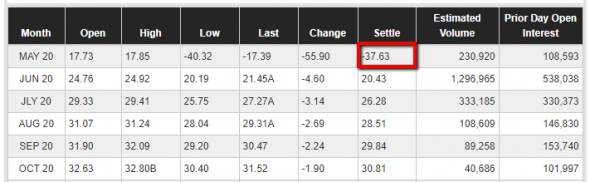

Для удобства чтения дубль картинки:

Купил за 8,84, цена упала до нуля. Убыток=8,84*Х, где Х — количество. Например купил 1000 баррелей по 8,84, значит получил 8840 долларов убытка. А если купил 1000 баррелей за 0, то где премия покупателя от производителя в размере 37,63 доллара за баррель?

Математика выглядит так:

8,84+(-37,63)=(+)28,79 для покупателя и -28,79 для продавца при экспирации по отрицательным ценам и остановке торгов.

( Читать дальше )

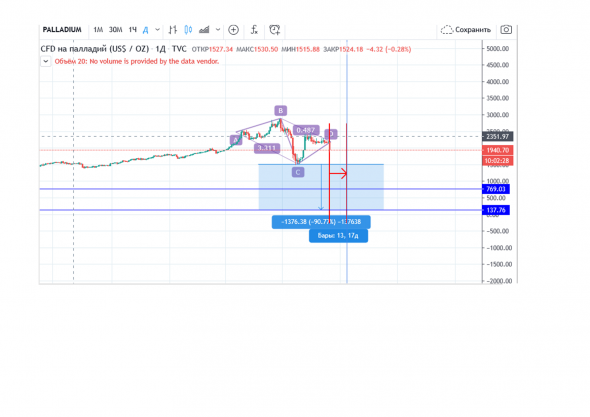

Золото сделало важный шаг для долгосрочного роста (аналитика ГК "ФИНАМ")

- 22 апреля 2020, 13:47

- |

Основными на графике золота являются восходящие тренды 1976 и 2001 года (около 400 и 1035 долларов за унцию).

Есть еще и несколько качественных молодых восходящих трендов – ноября 2015 и ноября 2016 года (около 1265 долларов), августа 2018 года — 1420 долларов. И восходящий тренд мая 2019 года – 1590 долларов.

В марте 2020 года золото взяло важное сопротивление Фибоначчи 61,8% к падению бумаг 2011-2015 года (1590 долларов). Если золото удержит этот уровень и в апреле, то будет открыт путь к историческим максимумам и к Фибо 161,8% — 2500 долларов за унцию.

Даже если золото выберет этот сценарий, уже сейчас очевидно, что быстро этот путь оно проделать не сможет. В феврале и марте 2020 года уже показало зубы сопротивление 76,4% коррекции по Фибоначчи – 1720 доллара за унцию.

Инвестору на российской бирже

Золото, по старинке, считается защитным активом. Глядя на него, можно прикинуть, есть ли у мировых денег аппетит к риску (есть ли шанс, что они пойдут на развивающиеся рискованные фондовые рынки, как наш), или они хотят спрятаться в ожидании бури.

( Читать дальше )

Куда вложить накопленное?

- 21 апреля 2020, 22:04

- |

В текущих условиях короноэкономической ситуации, когда из-за изоляции полностью проседает вся экономика (снижение потребления, и как следствие производства, ведет к снижению доходов населения, занятого практически во всех сферах) – возникает вопрос: «А где же собственно сейчас безопасно держать свои финансы?» В каких инструментах или коммодити?

Озадачился я этим вопросом неспроста. Я работаю на хорошей позиции в крупной российской нефтяной компании. Путем жесткого учета расходов — все необходимые затраты на жизнь моей семьи составляют порядка 1/3 от моих доходов или порядка 1/4 от общесемейного бюджета. Ранее, естественно, никогда не возникало вопроса куда девать «остающееся».

У меня два основных брокера – Сбербанк (ИИС под дивидендные акции, брокерский счет под облигации, ETF и дивидендные спекуляции) и ВТБ (высокодоходные облигации). Помимо этого, я занимаюсь краудлендингом, то есть «даю деньги в долг частникам» на платформах Ozon.Invest (заемщики только из числа продавцов на Озоне, до 18% процентов годовых) и Сберкредо (заемщики как правило ИП, прошедшие скоринг, но видимо малонадежные, потому что до 34 процентов годовых). Разумеется, есть существенный объем кэша на экстренный случай, некоторое количество инвестиционных золотых монет (Победоносец, ММД) и несколько лет назад я начал покупать антикварные книги. Есть пара майнеров на шумоизолированном балконе, которые добывают свои 10-12 долларов в день и некоторый объем биткоинов на защищенном криптокошельке Ledger.

( Читать дальше )

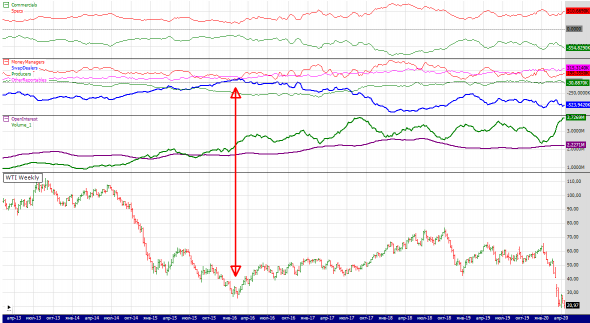

wti пост для истории

- 21 апреля 2020, 13:11

- |

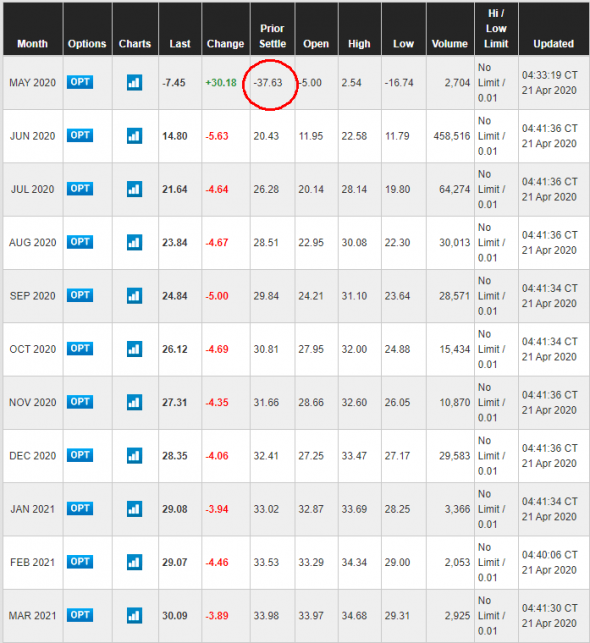

wti закрыла день на отметке -$37.63!

Отчёты cot за предыдущую неделю:

( Читать дальше )

Трагедия на 60,640 контрактов CLJ0 на Московской бирже.

- 21 апреля 2020, 01:02

- |

Сегодня он упал на планку $8,84 и остался на ней лежать.

Вы могли просто разорить себя, просто взяв и купив с планки.

Потому что на 1 купленный по 8,84 контракт вам придется выплатить....

Смысл в том, что это российский контракт, который торгуется на Московской бирже, а его исполнение привязано к американской нефти WTI, которая торгуется в США на Nymex. Вот правила биржи по исполнению нашего контракта:

Цена исполнения контракта считается равной значению расчетной цены (Settle Price) соответствующего фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures. (Информация о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures размещена на сайте www.cmegroup.com в открытом (бесплатном) доступе, значение цены выражено в долларах США за 1 (один) баррель нефти сорта Light Sweet Crude Oil. Биржа и Клиринговый центр не несут ответственности за недостоверность, неполноту и несвоевременное обновление информации о значении расчетной цены (Settlement Price) соответствующего фьючерса Light Sweet Crude Oil Futures на сайте www.cmegroup.com, а также за сбои в работе указанного сайта.)https://www.moex.com/ru/contract.aspx?code=CLJ0&utm_source=www.moex.com&utm_term=clj0

Прикол однако в том, что если контракт американский торговался непрерывно целый день и упал в минус, правила Московской биржи ограничили падение фьючерса так называемым нижним лимитом торгов, в результате чего фьючерс упал на планку $8,84 и тем кто «попал» продать свои контракты на Мосбирже уже было невозможно.

Цена Settle price 20 апреля составила -$37,63. Вот ссылка на табличку:

https://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude_quotes_settlements_futures.html

Если финальный сеттлмент был сегодня (я так и не понял до конца, сегодня или завтра), то покупатель 1 контракта с планки в итоге бы должен был бы перевести продавцу 8,84+37,63=$46,47х10 (10 это размер контракта). то есть -$465.

Завтра по идее по майскому контракту уже торгов нет так как:

If the 25th calendar day is not a business day, trading terminates 4 business days prior to the 25th calendar day of the month prior to the contract month

При ОИ = 60 тыс контрактов, чей-то убыток составит $28 млн. (Это только относительно цены планки, а ведь покупцы покупали то выше)

В следующий раз хорошенько подумайте, прежде чем купить какой-либо фьючерс с планки😀

Как говорится, не влезай, убьет, в самом прямом смысле.

Есть конечно ряд вопросов:

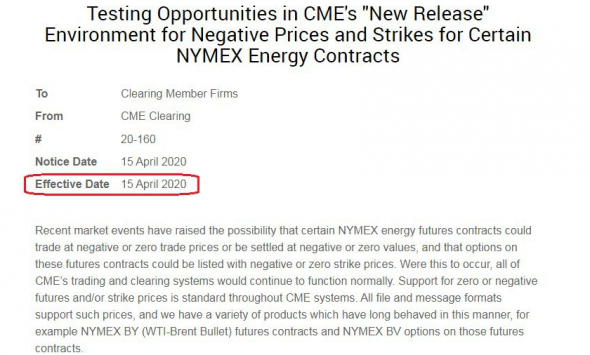

👉почему на cme не сработал нижний лимит $0,01

👉как мосбиржа будет исполнять контракты, если сеттл прайс -$37?

Говорят, что американская биржа заранее предвидела вариант отрицательных нефтяных цен и с 15 апреля сняли эти лимиты.

https://www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

Вот жеш кто-то мог разбогатеть, если бы вовремя прочитал этот релиз и поверил в него.

Мораль сей басни?

👉Господа, когда ЦБ хочет ввести квалификацию инвесторов, ЦБ знает что делает. Ведь вы, торгуя фьючерсы, вряд ли думали, что ваш лонг в нефти может упасть на планку, что вы не сможете его закрыть, а исполнят ваш контракт глубоко в минусе, потому что таков регламент биржи.

Ну а у срочного рынка Московской биржи уже второй большой прикол с нефтяными фьючерсами за последние два года. (Предвижу уже как летят камни в адрес срочного рынка😢). Причем в этот раз мне кажется куда гораздо круче, чем тот который случился в декабре 2018 года.

Но положа руку на сердце, давайте признаем: деривативы — это опасный инструмент, и тот кто ими торгует, должен полностью понимать специфику инструмента. Поэтому ответственность лежит на каждом, кто покупает и продает фьючерсы, ведь вы автоматически соглашаетесь с регламентом биржи.

А возможно и обойдется, ведь народ наш в основном торгует Brent на Мосбирже, а не WTI, поэтому надеюсь, что пострадавших будет не так много как в 2018-м.

По моему, пазл начинает складываться.

- 21 апреля 2020, 00:46

- |

Мысль следущая.

1. COVID-19 Посмотрев одно блогера, ( Канал на ютубе «Глеба Пьяных Дом за год») Услышал его мысль.

Он ищет статистику смертей за аналогичный период 19, 18, 17 года и сравнивает с годом нынешним. И по разным данным в этом году

смертей не то что бы больше, их по статистике даже меньше. У него проблема найти реальные данные по этой теме, и он это признает.

А следовательно, и людей которые умирают именно от короновируса нет. Люди умирают от возрастных болезней, от рака, от слабого

иммунитета итд. Хайп немыслимый.

Я не утверждаю, что вируса нет. Может и есть. Опасаюсь ли я заразится. Да, если вирус есть. Береженого Бог бережет.

2 Вирус уж как то быстро распостронился по всему миру. Уж как то сильно об этом говорят. Фото, фуры, рефлижираторы. Везде только это и говорят.

( Читать дальше )

Вешайтесь! Трежаки в минусовую доходность пошли!

- 20 апреля 2020, 09:46

- |

И доллар на этом? Будет логично расти!

Идиотизм? Мистика? Это вам рыночек порешал,

конечно я лишь предполагаю, никто и НЕ ЗНАЛ, а оно вон оно как!

По-Трамповски, сделать минусовую доху, что бы не больно-таки заморачиваться на счёт уплаты процентов,

А доллар — то он того, Американа тру Эгайн!

Ту зе мун, выходит.

Логично что цена доллара должна покрыть убытки по трежакам.

Так что мотай на ус, наматывай тему новую.

Главное, что рубь на полтиник, но я думаю Путин этого не допустит?

доллар по 50 нефть по 12, не красиво получится, а я и сам не знаю как оно будет, прикидываю, вслух по-ходу дела слова записываю.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал