Избранное трейдера Дмитрий Власов

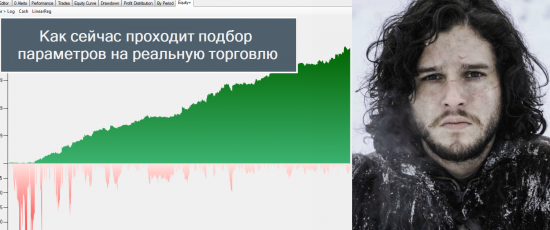

ЛЧИ близко. АлгоТрейдинг - устойчивость робота и подбор параметров

- 11 августа 2017, 12:06

- |

Для того, чтобы лучше понять материал, можно ознакомиться в этими статьями:

https://smart-lab.ru/blog/180975.php

https://smart-lab.ru/blog/259824.php

Там же видео как я оптимизировал 2,5 года назад(2015 год)

+++ Спасибо за твой плюс или коммент, они важны для меня!+++

*Картинки из статьи можно смотреть тут

( Читать дальше )

- комментировать

- 2.5К | ★34

- Комментарии ( 37 )

Предстоящие дивиденды: идеи и рекомендации

- 26 мая 2017, 16:24

- |

В сегодняшнем обзоре решил поделиться парой идей, связанной с предстоящими выплатами дивидендов.

На странице «обзор рынка» financemarker.ru отображается блок предстоящих дивидендных выплат с их размерами и датой последнего дня покупки с целью получения тех самых дивидендов. Вокруг этой таблички и начался мой анализ.

1. Обзор предстоящих дивидендных выплат.

В правой табличке мы видим, что впереди предстоит множество дивидендных выплат с очень высоким процентом, порядка 8-10% годовых. Здесь кстати уже есть небольшой спойлер — так как я подписался как раз на те дивидендные события, которые мне показались интересными.

Далее чтобы продолжить анализ, нужно перейти на страницу мультипликаторов, где можно настроить фильтр компаний необходимым способом.

2. Настройка таблицы мультипликаторов для отображения дивидендов.

( Читать дальше )

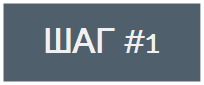

Индикатор для парного трейдинга+рубле-бочка

- 22 мая 2017, 17:17

- |

Вот например, Сбер обычный (вверху) против сбера привилегированного (посерёдке). Индикатор внизу — красный. Для его расчёта первый график поделён на второй.

Индикатор=SBER/SBERP

Дивиденды по ним одинаковые, ценообразование одинаковое, однако по странной воле рынка в эти дни Сбер обычный слишком дёшев против сбера привилегированного. Красный график утоптан вниз, а ведь ещё недавно был намного выше. Это не совет, но если (вдруг!) вы думаете, что эта несправедливость скоро выровняется, вам надо купить SBER и шортануть на такой же объём SBERP. А ещё лучше шортануть фьючерс на SBERP, чтобы не платить брокеру за акции взятые в долг.

----------

Итак, индикатор. Я дописал к коду комментарии, чтобы даже новичок не кодер мог разобраться.

Скачать индикатор.

( Читать дальше )

Мой доклад на конференции 20.05.17 в Челябинске

- 21 мая 2017, 13:03

- |

Введение

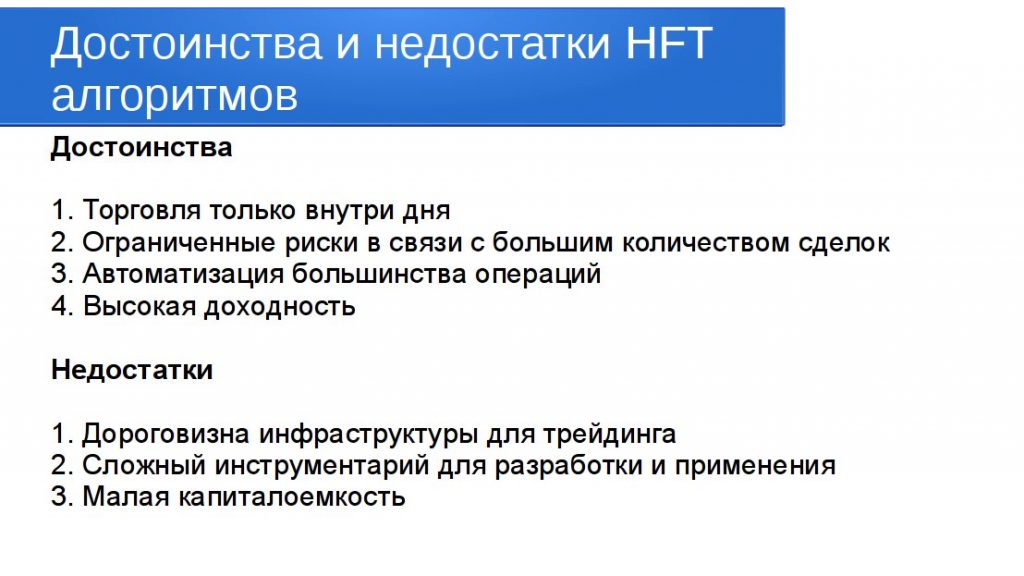

Сегодня я расскажу, что необходимо для создания и применения высокочастотных стратегий на российском рынке. Постараюсь этот рассказ проиллюстрировать примерами из нашей практики.

( Читать дальше )

Парный трейдинг: 3 из 3 способов поиска пар (EMA)

- 02 мая 2017, 22:09

- |

Это заключительная статья по автоматическому поиску пар для «Парного трейдинга» с помощью Python. Способ самый быстрый и самый эффективный. Хотя эффективность достигается уже благодаря анализу полученного набора пар.

( Читать дальше )

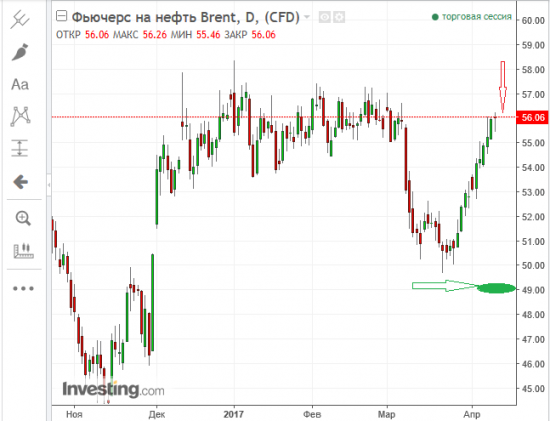

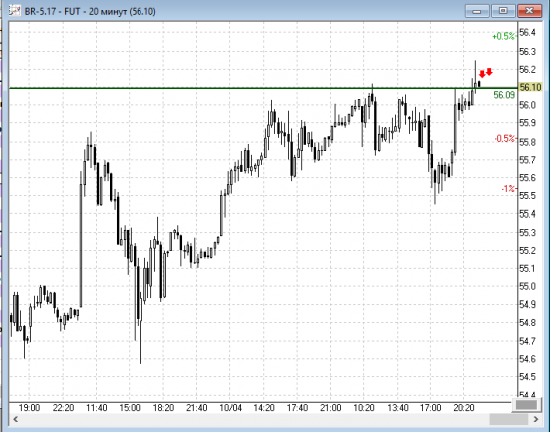

Разворот по нефти

- 11 апреля 2017, 22:04

- |

( Читать дальше )

Бэктестинг: торговля на импульсе с помощью ATR

- 04 апреля 2017, 22:30

- |

Индикатор ATR (Average True Range) показывает среднюю величину изменения цены внутри дня за указанный период. Отлично подходит для выбора уровней стопов. Также индикатор показывает рост волатильности в активе, когда сохраняет высокие значения.

Работаем на Quantopian (см. сюда), код пишем на Python. Проверяем стратегии:

- Как есть.

- Фильтр по SMA200.

- Торговля в двух направлениях.

- Аналог стоп-приказа.

- Фильтр по объему.

( Читать дальше )

Лучшая книга об управлении портфелем из всех, какие я только видел.

- 16 марта 2017, 11:51

- |

Свенсен Дэвид Ф., легендарный управляющий эндаументом Йельского университета, на мой взгляд, незаслуженно мало известен в России. Он подробно, местами слишком подробно разбирает, как должен строить свой портфель частный долгосрочный инвестор, как им управлять для того, чтобы получить качественный долгосрочный результат.

В книге рассматривается, из каких компонент может и должен состоять портфель, какие активы стоит туда включать, а какие не стоит, как нужно ребалансировать портфель и почему.

Ясно, что российская действительность отличается от американской и выбор активов у нас несколько иной. Но принципы анализа остаются верными и у нас. Я купил эту книгу много лет назад и с тех пор в продаже её не видел. Возможно, у кого-то есть ссылка на электронную копию. Если так, пожалуйста, выложите такую ссылку в комментарии к моему сообщению.

Секреты стабильно высокой доходности:

www.ozon.ru/context/detail/id/4136008/

Как заработать дивиденды и не платить налоги. (США)

- 21 февраля 2017, 14:12

- |

Сам захват имеет смысл, если только вы купили действительно правильную компанию, и она легко отиграет образовавшийся гэп в течение 1-5 дней.

Т.е. дело в компании и её акциях, а не стратегии покупки перед днем отсечкой. И тогда даже те компании, которые платят по 16% в год в твердой валюте, легко вернуться к прежней цене, и вы станете обладателем больших дивидендов.

Но, как я уже говорил ранее с дивидендов надо платить налоги, и брокер автоматически их с вас удержит в зависимости от вашего гражданства и «гражданства» выплачивающей компании. Подробнее http://smart-lab.ru/blog/380503.php

Что ж, тогда можно использовать давно известную стратегию захвата суммы дивидендов, но покупая не перед отсечкой, а уже после открытия в день отсечки, когда цена упала. Если есть уверенность в компании и её возможности закрыть гэп, то прикупив акции внизу, они продаются после закрытия гэпа. Сумма равна дивидендам и налог брокером не удерживается. Конечно рано или поздно вы заплатите налоги с дохода, но в нашем случае это произойдет намного позже, нежели брокер с вас спишет деньги сразу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал